(1)日経平均は数年以内に3万円に到達すると予想

今日は、日経平均の長期的な見通しについて書きます。株式市場には、短期的にリスク材料がたくさんあり、日経平均はこれからも急落・急騰を繰り返すと考えられます。ただし、乱高下しつつも、長期的には上昇トレンドが続き、日経平均は数年以内に3万円に達すると予想しています。

月々1万円でも、日経平均インデックスファンドへの積み立てを続けていくことが、長期的な資産形成に寄与すると考えています。

(2)目先のイベントで要注意は6月12~13日のFOMC

6月のFOMC(米連邦公開市場委員会)で、アメリカの中央銀行であるFRB(米連邦準備制度理事会)が、3月に続いて今年2回目の利上げを決定すると考えられます。米利上げは、両刃の剣です。

米利上げで、日米金利差がさらに開く思惑から、1ドル111円前後まで円安(ドル高)が進んできました。これは、日本株に追い風です。

ただし、「利上げペースが加速する」思惑が出ると、米国株が売られ、つれて、世界的に株が調整するリスクが出ます。利上げにからんで、株・為替がどう動くか、注意が必要です。

(3)もう1つの要注意イベントは、6月12日に予定されている米朝首脳会談

もう1つ、6月12日に重大イベントが予定されています。米朝首脳会談です。ただし、金正恩朝鮮労働党委員長が、米朝首脳会談を実施しない可能性に言及しており、本当に実施されるか予断を許しません。米朝首脳会談がキャンセルされると、東アジアの地政学リスクが再び高まるリスクもあります。

会談が実施された場合でも、具体的な合意が何もないまま終わる可能性もあります。朝鮮半島情勢に、今しばらく注意が必要です。

(4)日経平均は26年ぶりの高値に到達、26年前より格段に投資魅力が高いと考える

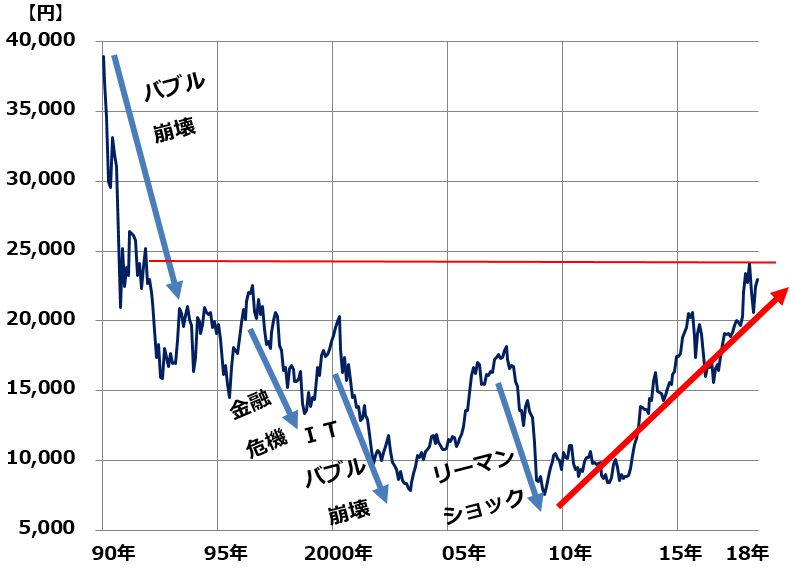

日経平均は今年1月、26年2カ月ぶりに、2万4,000円をつけました(その後、反落し、5月22日は2万2,960円)。

26年前と、日経平均の水準は同じでも、日本株の投資魅力はまったく異なります。今の方が、投資魅力が格段に高いと言えます。バブル崩壊で、日経平均が下がり続ける中で、日本企業が実施してきた構造改革の成果が出ているためです。

日経平均月足:1989年12月末~2018年5月(22日)

日本株の投資魅力は、以下6点において、26年前よりも、格段に高くなっていると考えています。

◆財務内容が格段に改善、株主還元が充実

26年前、日本企業は、バランスシートに多額の借金を抱えていました。不動産バブル崩壊の影響で、金融業には、巨額の不良債権もありました。その後、日本企業は、生き残りをかけて必死に借金返済に努めました。金融・建設・不動産業では、破綻企業が多数出ましたが、10年以上かけて、不良債権の処理が進みました。

現在、日本の上場企業の財務内容は格段に改善し、実質無借金も増えています。財務の余力が増したことで、株主への利益配分(増配や自社株買い)を積極化する企業が増えています。

◆生き残りをかけた合併・リストラが進展

バブル期の日本は、同じ産業に多数のプレイヤーがひしめき、慢性的な過当競争状態でした。1998~2005年に、過当競争が慢性化している産業で、業界再編が一気に進みました。戦前から競合してきた名門企業が、生き残りをかけて、次々と合併しました。

金融・鉄鋼・化学・石油精製・紙パルプ・セメント・小売り・医薬品などで、次々と合併・経営統合が進みました。たとえば、都市銀行13行は、今は、3メガバンクに集約されました。

今でも、日本企業の過当競争体質は残っていますが、それでも、98~05年の合併リストラで、業界集約を進めたことが、収益改善に大きく寄与しているのも事実です。

◆海外生産が当たり前の時代に

1980年代までの日本の製造業は、日本で生産して海外へ輸出して成長していましたが、円高と貿易摩擦により、輸出主導の成長が不可能になりました。そこで、日本企業は、生産を大幅に海外シフトしました。自動車や電機産業で、米国での生産比率が大幅に高まりました。また、中国やアジアで生産して日本に逆輸入したり、欧米に輸出したりするのも増えました。海外生産を軌道に乗せることで、円高や貿易摩擦の影響を受けにくくなりました。

◆内需産業の海外進出が軌道に

かつて、純粋な内需産業と見られていた、小売り・サービス・食品・化粧品トイレタリー・陸運・金融業などで、急速に海外進出が進んでいます。日本の消費関連企業に、消費需要が拡大するアジアで売り上げを伸ばす企業が増えています。

世界一厳しいと言われる日本の消費者に鍛えられた、日本の消費関連企業は、アジアで高い競争力を発揮できています。

◆ITサービス、AI・IOT・ロボットなどの分野で成長企業が増加

米国に比べると、日本はIT企業の競争力が弱いが、それでも、年々、ITを活用して、新たなサービスを創造し、成長する企業が増えています。AI(人工知能)・IOT(モノのインターネット化)・ロボットなどの分野でも、成長が期待できる企業が増えています。

◆PER(株価収益率)・配当利回りなどの株価指標で見て、26年前よりも割安

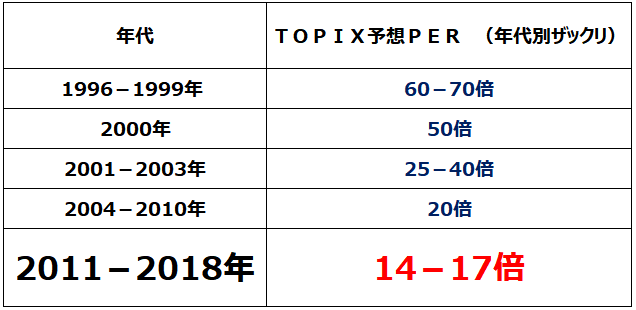

PERは、株価が割高か割安かはかる、もっとも代表的な指標です。日本の投資家だけでなく、欧米の投資家も、PERを見ながら株価の割高割安を判断することが多いと言えます。

PERで見ると、バブル期(1980~90年代)の日本株は、きわめて割高な状態でした。今、東証第1部の平均PERは、15.6倍まで低下しており、割安と判断しています。

東証一部の平均PER(年代別ざっくり)

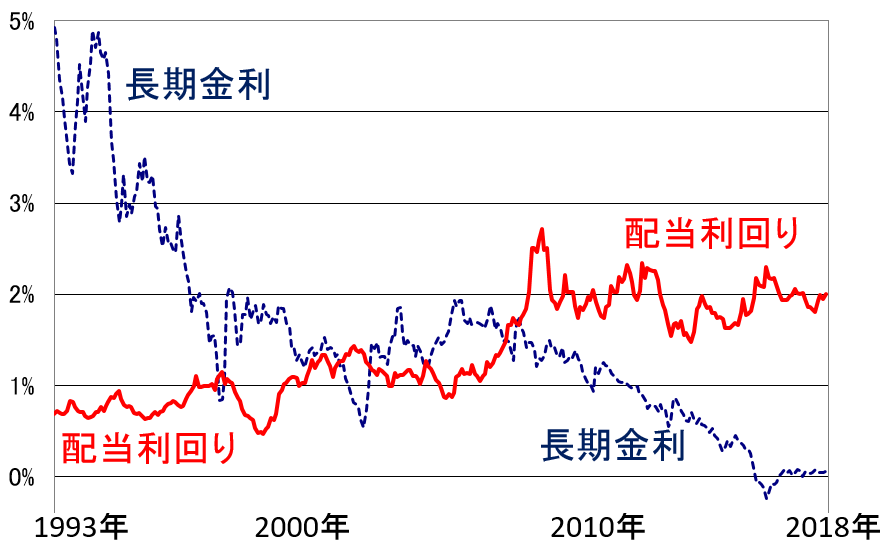

東証一部の平均配当利回りと長期金利(新発10年国債利回り)推移:1993年5月~2018年5月

▼著者おすすめのバックナンバー

5月17日:配当利回り4%!「ダウの犬」型・日本株ファンドの作り方

5月10日:日本株から「もしバフェ銘柄」を探す

4月12日:4%超も!不透明相場で輝きを増すREITの好利回り

▼他の新着オススメ連載

今日のマーケット・キーワード:『株式相互取引』で資金が流入する中国市場

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)