不透明な投資環境が続く中、地味に利回りを稼ぐREIT

日本株は、長期投資で買い場と考えていますが、短期的な下値リスクは払拭されていません。起こったばかりの複合ショックから立ち直るのに、まだ数カ月かかると考えています。

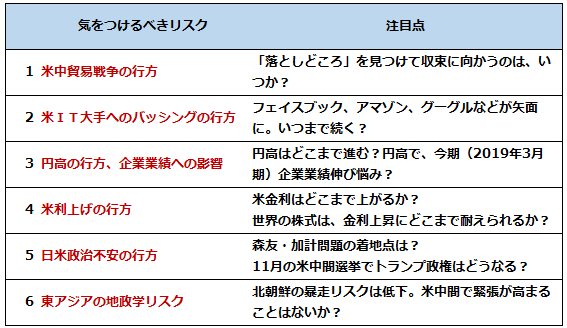

当面、気をつけて見ていかなければならない6つのリスク

このようなときに、長期投資を始めるには、どうしたら良いでしょうか。2つの方法が考えられます。

(1)積み立て投資:日経平均インデックスファンドに毎月一定額(たとえば1万円)を投資していく。

(2)好配当利回りの大型株や、REIT(リート:上場不動産投資信託)から投資を始める。

今日は、分配金利回りが平均約4.1%と魅力的で、東証に上場しているREITについて解説します。

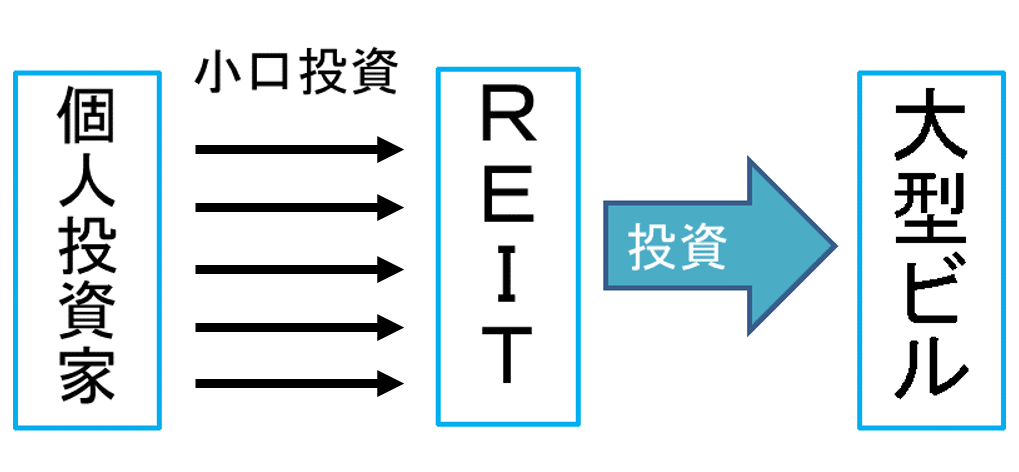

不動産への小口投資を可能にしたREIT

個人投資家の不動産投資というと、ワンルームマンションからアパート1棟までさまざまですが、資金規模からおのずと直接投資できる対象は限られます。

REITを通じて投資すれば、都心一等地の大型ビルに投資することもできます(図)。

図 REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著に見られる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。

しかし、REITの普及によって状況が変わりました。今では、小口資金でもREITを通じて、大型ビルに投資できます。REITは証券取引所に上場していて、一般の株式と同じように売り買いが可能です。最低売買単位での投資額は、10万円以下から100万円超までいろいろあります。

REITには、さまざまな種類がある

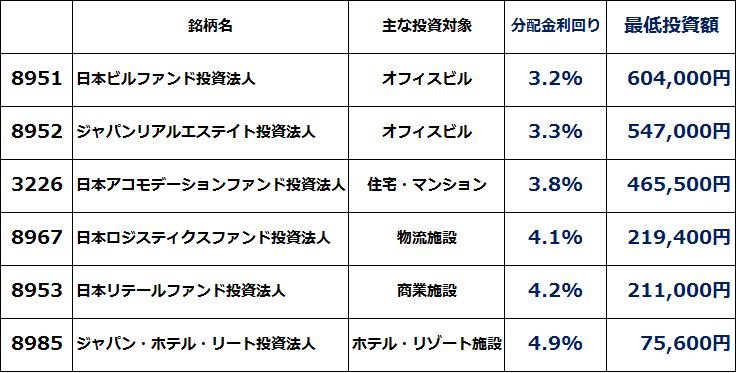

REITには、さまざまな種類があります。もともとは、不動産に投資するファンドだったのですが、近年は利回りが稼げるさまざまなものに投資するものもあり、純粋な不動産投資と言えないものも出てきています。代表的な種類とファンドは次の通りです。

REIT種別と代表的ファンド、分配金利回り:2018年4月11日時点

注:分配金利回りは4月11日時点、今後、変更になることもある

分配金利回りが高いものほど有望というわけではない

上の代表銘柄は、分配金利回りの低いものから順に並べています。このような表を見ると、利回りの高いものほど有望で、利回りが相対的に低いものは魅力がないと考える方もいますが、必ずしもそうではないことを強調しておきたいと思います。

一般的に利回りが高いファンドほど、将来、分配金が引き下げられるリスクが高く、利回りが低いファンドほど、分配金が引き下げられるリスクが低いと言えます。十分な投資資金があるならば、利回りが高いファンドと低いファンドに、分散投資することが望ましいでしょう。

オフィスREITでは、主に都心の一等地のオフィスビルに投資する2つのファンドをご紹介します。1つ目の日本ビルファンドは、三井不動産が運営する看板ファンド。2つ目のジャパンリアルエステイトは、三菱地所が運営する看板ファンドです。どちらも分配金利回りは3%強と、東証REITの平均分配金利回り4.1%よりも低くなっていますが、長期投資のコアとして投資するには適格と判断しています。

不動産の利回りは、都心一等地が低く、地方にいくほど高くなります。都心のビルは、テナントが退出しても、立地が良く競争力があるので、すぐに代わりのテナントが入ります。ところが、地方都市のビルは、テナントが退出すると簡単には代わりのテナントが見つかりません。賃貸料の引き下げ圧力が働きやすくなります。そうしたリスクを織り込んで価格がつくため、地方の不動産は相対的に利回りが高くなります。利回りが高いほど魅力的とはいえません。

ジャパンホテルREITは分配金利回りが高く魅力的に見えます。観光立国として成長が続く中、ホテルへの需要は拡大が続くと考えられます。ただし、今後、東京でホテルの新設ラッシュが起こることを考えると、ビジネス環境がやや悪化するリスクもあります。そのようなリスクを織り込んで利回りが高くなっていると言えます。ジャパンホテルREITは、分散投資の1つとしては魅力的ですが、あまり集中投資すべきではないと思います。

▼もっと読む!著者おすすめのバックナンバー

2018年2月15日:嫌われ者のJ-REIT(ジェイリート)、不人気の好配当利回り株を見直す

2018年1月31日:日経平均・NYダウに高値警戒感 東証REIT指数インデックスファンドを見直し

▼他の新着オススメ連載

今日のマーケット・キーワード:『街角景気』は天候の回復から4カ月ぶり改善

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)