落ちてきたナイフはつかまない?それでは、どうする。

「落ちてきたナイフをつかむな」は米国ウォール街の有名な相場格言です。急落中の銘柄に手を出すな、という意味です。今のNYダウや日経平均は、チャートを見ると、まさに「落ちてきたナイフ」です。

私は、日経平均株価は割安で、今からインデックスファンドに積み立て投資していけば、中長期の資産形成に寄与すると考えています。ただ、ここが大底と言える状況にはありません。ここからさらに下がるリスクも残っています。一気に大きな投資をするのはリスクが高いと思います。

それでは、どうしたら良いか。3つの選択肢が考えられます。

(1)日経平均インデックスファンドを、長期投資できる余裕資金で少しずつ買う

(2)不人気で割安に放置されているJ-REIT(ジェイリート)や好配当利回り株を買う

(3)静観(何もしない)

余裕資金があれば、上の(1)と(2)にチャレンジしてみて良いと思います。戦略(1)については、以下のレポートをご参照ください。

2018年2月13日:日経平均のトレード戦略。リバウンド狙いで買い増しも

今日は、戦略(2)を、ご説明します。

ただ、すでに、いろいろなものに投資していて余裕資金がない方は、静観せざるをえません。もし、余裕資金の範囲を超えて、過大な投資ポジションをお持ちでしたら、リスクを減らした方が良いかもしれません。

床にささっているナイフを抜く。不人気のJ-REITも候補に

「落ちてきたナイフをつかむな」という格言は、「床にささってから抜け」、つまり、十分に下がり切ってから買え、というアドバイスにつながります。

「既に、十分に下がり切った」と言える投資対象は、今あるでしょうか?私は、東証REIT指数【注1】に連動するインデックスファンドが、その候補と考えています。去年、仮想通貨や株が大きく上昇する中、東証REIT指数は、1年で10.4%も下落【注2】しました。今年に入ってから2月14日まで、さらに1%下がっています。

【注1】東証REIT指数

東証に上場するJ-REIT(上場不動産投資信託)を、指数化したもの。J-REITについての基礎的解説が必要な方は、以下のレポートをご参照ください。

2017年11月29日:REITとは?投資効果をわかりやすく解説

【注2】10.4%下落

東証REIT指数は、昨年10.4%下落しました。ただし、1年間で約4%の分配金(税引前)が出ています。分配金まで勘案すると、昨年の投資利回りは約6.4%のマイナスだったことになります。

日本は今、不動産ブームの渦中にあります。都心不動産は値上がりが続いています。それでも、J-REITが嫌われて下がってきたのは、不動産市況に過熱感があり、先行きブームが終わる懸念があるからです。

私は、値上がりしてきた不動産(現物)に今、投資するのは、リスクが高いと思います。ただし、値下がりによって、利回りが高くなったJ―REITは、投資魅力が高くなっていると考えています。

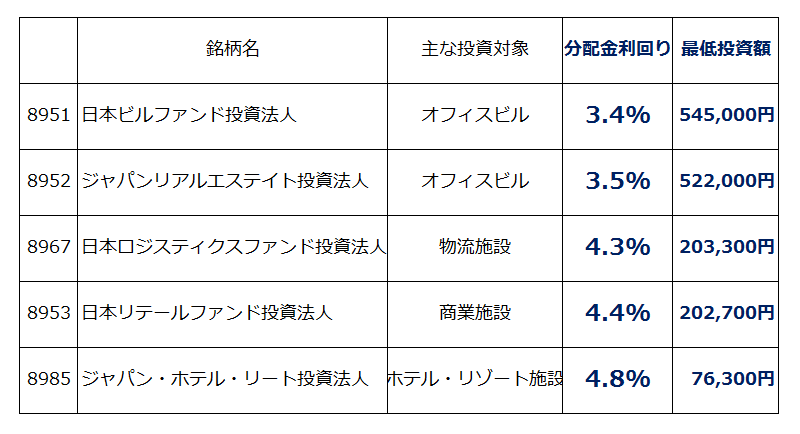

J-REIT、投資の参考銘柄:2018年2月14日時点

REITへの投資については、無理に個別銘柄を選択せずに、東証REIT指数インデックスファンドに投資する方法もあります。ノーロード(売買手数料なし)で、信託報酬(ファンドから差し引かれる管理手数料)が低い、インデックスファンドを選ぶと良いと思います。

売買手数料や信託報酬の高いファンドや、毎月分配ファンドは、投資対象としてふさわしくないと考えます。

J-REITへの投資について、さらに詳しい解説が必要な方は、以下のレポートをご参照ください。

2017年12月5日:高利回りのJ-REIT(ジェイリート)を見直す

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)