落ちてきたナイフはつかまない?それでは、どうする。

「落ちてきたナイフをつかむな」は米国ウォール街の有名な相場格言です。急落中の銘柄に手を出すな、という意味です。今のNYダウや日経平均は、チャートを見ると、まさに「落ちてきたナイフ」です。

私は、日経平均株価は割安で、今からインデックスファンドに積み立て投資していけば、中長期の資産形成に寄与すると考えています。ただ、ここが大底と言える状況にはありません。ここからさらに下がるリスクも残っています。一気に大きな投資をするのはリスクが高いと思います。

それでは、どうしたら良いか。3つの選択肢が考えられます。

(1)日経平均インデックスファンドを、長期投資できる余裕資金で少しずつ買う

(2)不人気で割安に放置されているJ-REIT(ジェイリート)や好配当利回り株を買う

(3)静観(何もしない)

余裕資金があれば、上の(1)と(2)にチャレンジしてみて良いと思います。戦略(1)については、以下のレポートをご参照ください。

2018年2月13日:日経平均のトレード戦略。リバウンド狙いで買い増しも

今日は、戦略(2)を、ご説明します。

ただ、すでに、いろいろなものに投資していて余裕資金がない方は、静観せざるをえません。もし、余裕資金の範囲を超えて、過大な投資ポジションをお持ちでしたら、リスクを減らした方が良いかもしれません。

床にささっているナイフを抜く。不人気のJ-REITも候補に

「落ちてきたナイフをつかむな」という格言は、「床にささってから抜け」、つまり、十分に下がり切ってから買え、というアドバイスにつながります。

「既に、十分に下がり切った」と言える投資対象は、今あるでしょうか?私は、東証REIT指数【注1】に連動するインデックスファンドが、その候補と考えています。去年、仮想通貨や株が大きく上昇する中、東証REIT指数は、1年で10.4%も下落【注2】しました。今年に入ってから2月14日まで、さらに1%下がっています。

【注1】東証REIT指数

東証に上場するJ-REIT(上場不動産投資信託)を、指数化したもの。J-REITについての基礎的解説が必要な方は、以下のレポートをご参照ください。

2017年11月29日:REITとは?投資効果をわかりやすく解説

【注2】10.4%下落

東証REIT指数は、昨年10.4%下落しました。ただし、1年間で約4%の分配金(税引前)が出ています。分配金まで勘案すると、昨年の投資利回りは約6.4%のマイナスだったことになります。

日本は今、不動産ブームの渦中にあります。都心不動産は値上がりが続いています。それでも、J-REITが嫌われて下がってきたのは、不動産市況に過熱感があり、先行きブームが終わる懸念があるからです。

私は、値上がりしてきた不動産(現物)に今、投資するのは、リスクが高いと思います。ただし、値下がりによって、利回りが高くなったJ―REITは、投資魅力が高くなっていると考えています。

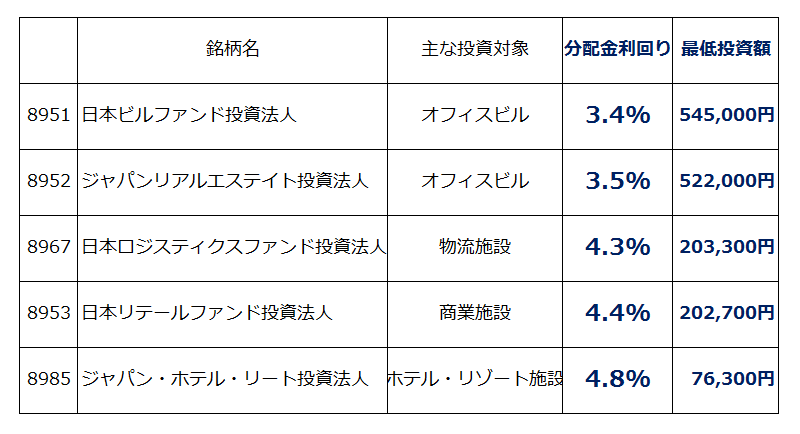

J-REIT、投資の参考銘柄:2018年2月14日時点

REITへの投資については、無理に個別銘柄を選択せずに、東証REIT指数インデックスファンドに投資する方法もあります。ノーロード(売買手数料なし)で、信託報酬(ファンドから差し引かれる管理手数料)が低い、インデックスファンドを選ぶと良いと思います。

売買手数料や信託報酬の高いファンドや、毎月分配ファンドは、投資対象としてふさわしくないと考えます。

J-REITへの投資について、さらに詳しい解説が必要な方は、以下のレポートをご参照ください。

2017年12月5日:高利回りのJ-REIT(ジェイリート)を見直す

不人気の好配当利回り株を見直す

日本株にまだ、下げ止まり感はありません。こんな時こそ、不人気の割安株(好配当利回り株)への投資を見直すべきと思います。

好配当利回り株は、言い換えると、不人気株です。成長性が低い、あるいは、何らかの問題を抱えていると考えられ、不人気だからこそ、配当利回りが高くても、株価が割安に放置されているといえます。

不人気で、実際に問題をかかえている株は、投資すべきではありません。「安かろう・悪かろう」株は、投資対象から外すべきです。投資対象として有望なのは、不人気だが、実際は安定的に高収益をあげている株です。日本たばこ産業・KDDI・3メガ銀行・大手総合商社などが、該当すると考えています。

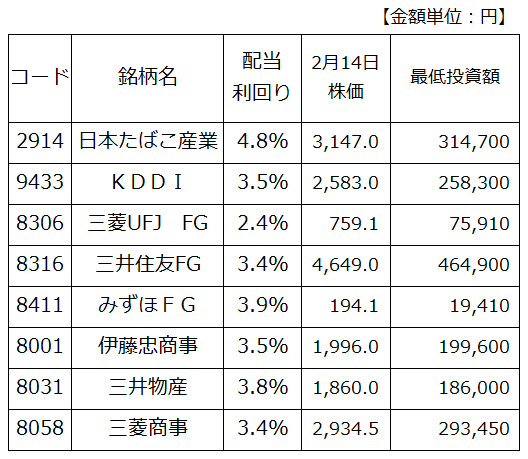

不人気の好配当利回り株 投資の参考銘柄

日本たばこ産業(2914)は、煙の出ない次世代タバコで出遅れ、国内で米フィリップモリスに水をあけられ、負け組のイメージを持たれています。国内の喫煙者減少が続いていることも不安材料となっています。ただ、次世代タバコはこれから巻き返しが期待されます。喫煙者の減少があっても、従来のタバコ製品は値上げで高収益が維持できています。また、海外M&Aで、利益を成長させてきた実績は評価できます。

KDDI(9433)は、格安スマホなどとの競争激化で収益が圧迫されるイメージで、株価は割安に放置されていますが、ITサービスの幅広い展開で、将来にわたり高収益を維持していけると見ています。

3メガ銀行(三菱UFJ FG(8306)、三井住友FG(8316)、みずほFG(8411))は、フィンテックが普及する時代に、従来の銀行業が負け組になるイメージから、不人気です。低金利が続き、国内商業銀行業務の収益が減少することも不安材料となっています。ただ、3メガ銀行は、利ざやの厚い海外での業務拡大、事業の多角化(信託・証券・ノンバンクへ展開)によって、安定高収益を維持していくと見ています。

大手総合商社は、資源事業への収益依存度が高いことが不安材料となっています。ただし、伊藤忠(8001)、三井物産(8031)、三菱商事(8058)は、非資源事業の拡大・資源事業の回復によって、今期(2018年3月期)は、純利益で最高益を更新する見通しとなっています。

▼他の新着オススメ連載

今日のマーケット・キーワード: 1月の『オフィスビル空室率』は小幅な低下

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。