「投資や貯金は最初からクセをつけて、習慣化しないとうまくいきません。『いつかやろう』と後回しにすると結局始めないので、やる気があるならすぐ始めましょう」(神戸さん)

「投資は経済や社会を知る教材になる」といわれるが、損をするかもしれないと思うと手を出しにくいのが実態だろう。「ある程度社会経験を積んでから…」と思っている新社会人は多いだろうが、プロの考えは違うようだ。

「将来の資産形成のために預貯金を考えているのであれば、すぐにでも投資を始めることをオススメします」

そう話すのは、『気づいたら貧困層!? お金を武器に! 月々3万円から2000万円作る方法教えます』の監修者でファイナンシャルプランナーの神戸孝さん。

「メガバンクでも現在の定期預金の金利は0.03%程度。預けていても、お金はほぼ増えません。一昔前のように1つの企業で長く働けて、給料が上がっていく時代であれば預金だけでも問題なかったのですが、今は給料も上がりにくい時代。将来に不安を感じるのであれば、投資で増やしていくことを勧めます」(神戸さん・以下同)

まずは“積立型投信”で投資資金の蓄積を目指す

でも、投資って確実に利益が得られるかわからないし、ある程度の元手がいるのでは…?

「もちろん、投資はお金に余裕があってこそ。

- 半年分の生活費

- ゆとり資金(自動車の購入資金や結婚資金など10年以内に使う予定のお金)

を除いた分のお金で行うものです。ただ、最初は大きなお金は持っておらず、ゆとりも少ないでしょう。少額をコツコツと投資に回せる“積立型”の投資信託の活用から始めることをオススメします」

投資信託は、投資家からお金を集めて大きな資金にし、それを専門家が株式や債券などで運用する金融商品だ。1万円程度から購入できる商品も多いほか、“積立型”であれば1000円程度から指定した金額を毎月自動的に購入できて手間もかからないため、新社会人でも始めやすい。

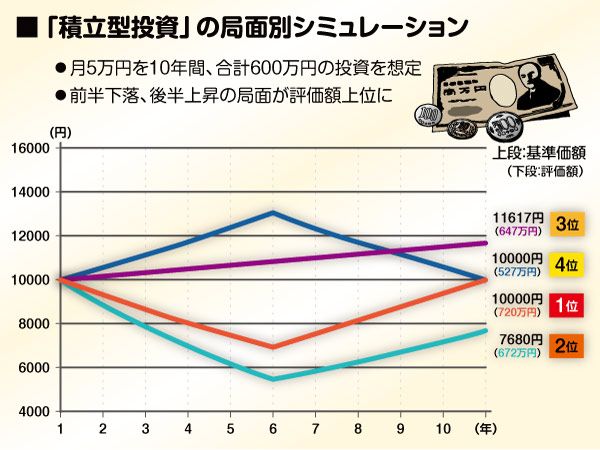

神戸さんいわく「積立型で投資する場合、値動きが大きく、変動するものの方がお金は増えやすい」とのこと。投資信託を月5万円ずつ10年間投資した場合、順調に値を上げた場合より一度損をしてから回復した場合の方が、最終的な評価額が高くなるというシミュレーション結果も出ている。ちなみに、値動きの大きさは各商品のリスクの度合いを表す「標準偏差」という数値で把握可能。数値の大きさが値幅の大きさを表しているという。

図表:藤田としお/出典:FPアソシエイツ&コンサルティング

積立は、毎月株や債券などの商品を買い増していくことと同じ。積立額は毎月一定のため、価格が下がれば当然買える商品の量が増える。安い時に多くの商品を仕込んでおき、後々値上がりすれば、利益が大きくなるというわけだ。似たような値動きをする投資信託であれば、利益と損失の振れ幅が大きいものの方が積立方式では評価額が増えやすいのだという。

“早め”に始めることが投資のカギ

「そもそも“投資”は長期的に運用すること。『短期的な値上がりを狙って買うもの』と見られがちですが、それは“投機”であって、投資とは別物です。途中で値下がりしたからといっていたずらに不安を感じる必要はなく、時間をかけて投資対象の成長による値上がりを待つことが大事なんです。そのためにも、早めのスタートが重要。新社会人になった時は始めるチャンスといえます。また、実際に投資信託という商品を保有することで、“経済動向=他人ごと”ではなくなるため、自然と国内外の経済の動きへの関心も高まると思いますよ。自分の投資信託が投資している対象と照らし合わせれば、世界で起こっている様々な出来事が与える影響を、実感を持って知ることもできるでしょう」

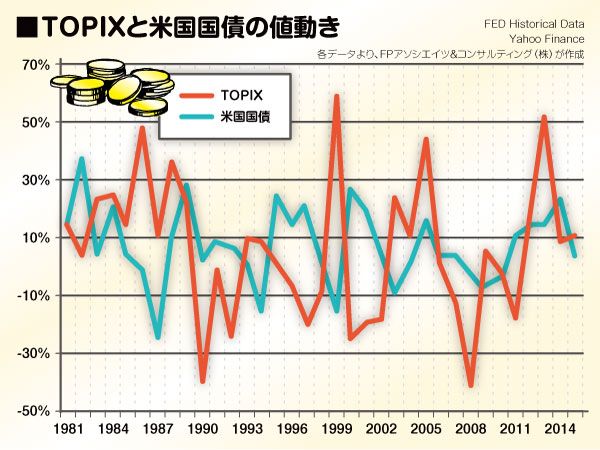

10年ほど積み立て続けてある程度資金が貯まったら、その分は株以外にもいろいろな投資対象に分散投資するタイプの商品に移し替えていった方がいいそう。まとまったお金は、利益と損失の幅が小さいもので継続運用した方が資産は増えやすいという。

図表:藤田としお/出典:FPアソシエイツ&コンサルティング

図表:藤田としお/出典:FPアソシエイツ&コンサルティング

一発大きく当てようとするのは“投機”で、時間をかけて成長を待つことでお金を増やしていくのが“投資”。新社会人の僕らは、若いからこそ投資する時間を長く取ることができる。まず元手となるお金を作るなら、積立形式の投資信託が最も有力な選択肢といえそうだ。

(有竹亮介/verb)

記事提供元

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/f/160m/img_2f09ad9946ccb90bea528a4ec44e271e33941.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が大幅減)](https://m-rakuten.ismcdn.jp/mwimgs/1/4/498m/img_14b007ce9034324da88c6461b2cb4ac961389.jpg)

![[動画で解説]「お金持ち」は幸せか?FIREの方法?どうすればなれる?](https://m-rakuten.ismcdn.jp/mwimgs/6/e/498m/img_6ece2aef258682c52604d4427bce2ff980698.jpg)

![[動画で解説]決算レポート:TSMC(AI半導体の好調で大幅増収増益)](https://m-rakuten.ismcdn.jp/mwimgs/b/c/498m/img_bc72a73e223e6f96675315f7ccc4f88865860.jpg)

![[動画で解説]10月21日【米国株は堅調、日本株は疑問符?~今週は日米企業の決算発表、27日に衆院選投開票を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/9/7/498m/img_97549b5e9a56fb9e364e36b97d576b6690112.jpg)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/f/346m/img_2f09ad9946ccb90bea528a4ec44e271e33941.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]世界分裂、原油も銅も農産物も高止まりへ](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6d84ed06c34e24edb9540823eae33ffd64071.jpg)

![[動画で解説]日経平均は重大イベントを控え上値重い。長期投資で「買い」変わらず](https://m-rakuten.ismcdn.jp/mwimgs/7/8/160m/img_78385665722065d7397b6bcfba97ef6349268.jpg)