先週末2月23日(金)の日経平均終値は2万1,892円でした。週間ベースでは2週連続の上昇で、前週末終値(2月16日の2万1,720円)からの上げ幅は172円ほどになります。

週末の終値比較では、国内株市場が順調に回復に向かっているように見えますが、イマイチ楽観できない面もあります。それは前回指摘した、「日経平均2万 2,000円台乗せを確実にすることが株価上昇の足掛かりになる」という点については、週の前半は維持できたものの、後半にかけて失速してしまったためです。

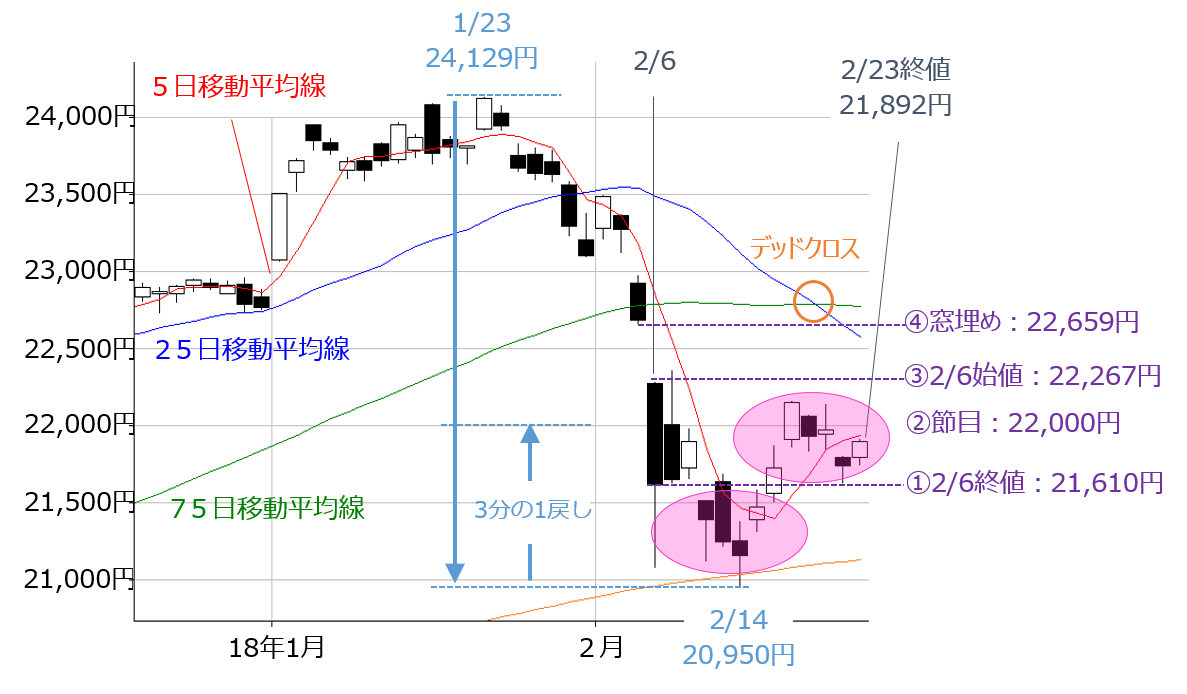

まずはいつもの通り、日足チャートで足元の状況を確認です(下の図1)。

■図1 日経平均(日足)の動き:2018年2月23日取引終了時点

先週の日経平均が前半は堅調で後半に失速という値動きだったことは先述した通りですが、この値動きは、「2万2,000円台」と「5日移動平均線」の攻防だったことを意味していています。結果的に、週末23日(金)の取引終了時点で両者とも維持することができませんでしたが、これは下落を示すサインではなく、「まだ買いに強さが見られない」という認識で大丈夫かと思います。

その理由として、日経平均が急落した日(2月6日)のローソク足に注目します。先週の値動きはこの2月6日のローソク足の実体の範囲内での推移となりましたが、前週までは下ヒゲの範囲内での推移が中心だったことを踏まえると、値動きの水準が一段切り上がったことになり、少なくとも様子を見ながら戻りをうかがっていることがわかります。

これまでに上値の目処として想定してきた、(1)2万1,610円(2月6日終値)、(2)2万2,000円(節目)、(3)2万2,267円(2月6日始値)、(4)2万2,659円(「窓」埋め完了)のうち、先週までの値動きで(1)はクリアし、(2)もタッチする場面を見せています。

日経平均の上値が2万2,000円台から重たくなるのは、日経平均が1月23日につけた高値(2万4,129円)から、2月14日につけた安値(2万950円)までの下げ幅の「3分の1戻し」が2万2,009円になっているという株価水準的な理由もあり、今後は売買の増加にともなって(3)と(4)を試す展開になっていくのが楽観シナリオです。

そのため、今週は先週と同様に2万2,000円台の値固めができるのかがポイントになりますが、先週末の日経平均先物(大証とCME)がそれぞれ、2万1,990円、2万2,030円と上昇して終えていることもあり、さほど高いハードルではなさそうです。また、今週は2月から3月の月またぎになり、これまで20カ月続いている「月初の日経平均は上昇」の記録を21カ月に伸ばせるかも注目されます。

ただし、いくつかのテクニカル指標では下方向への意識が根強く残っています。上の図1では25日移動平均線が75日移動平均線を下抜ける「デッド・クロス」が先週になって出現していますし、RSIでも「逆行現象」っぽい動きが見られています(下の図2)。

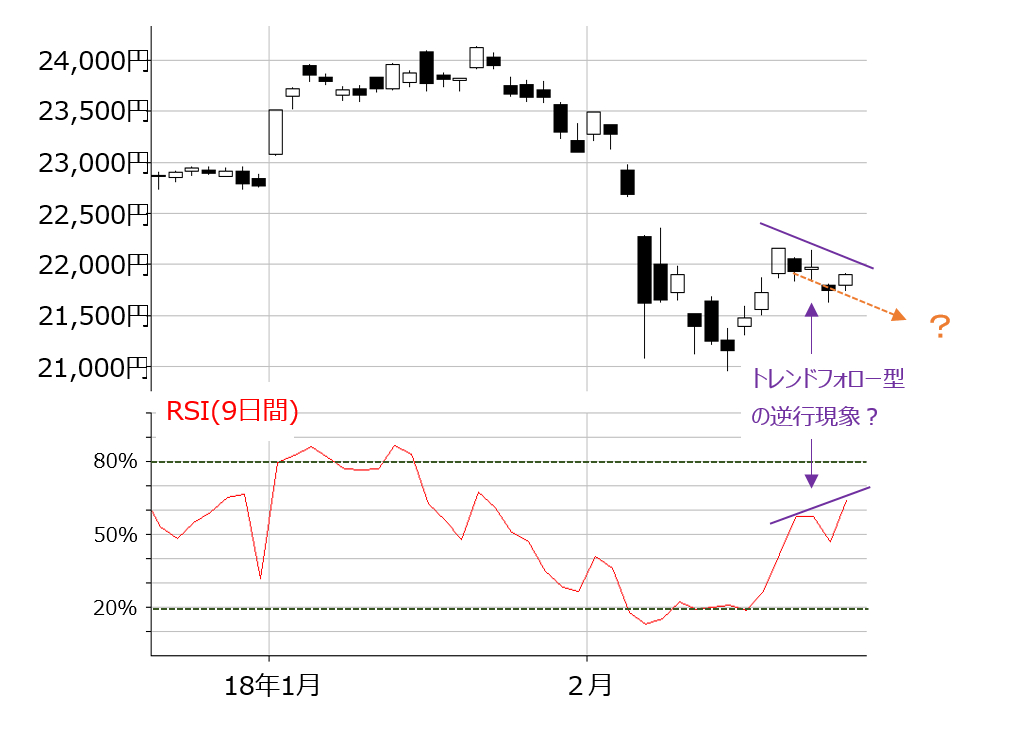

■図2 日経平均(日足)のRSI(9日間):2018年2月23日取引終了時点

株価の動きとRSIの動きが反対になっている状況を「逆行現象」と言いますが、この逆行現象には、「トレンドの転換を示すもの」と、「トレンドの継続を示すもの」の2種類があります。上の図2の場合はどちらかというと後者の方です。

実際に、図2では日経平均が上値を切り下げている一方で、RSIは上値が切り上がっているように見えます。これは、「日経平均が戻り高値を更新できない(つまり、下落トレンドが続いている)状況の中で、微妙に上昇を見せている(よって、再び売られるのではないか)」という解釈です。そのため、下落ムードを払拭するには、直近高値である2月19日の高値(2万2,152円)をなるべく早い段階で上抜ける必要があります。

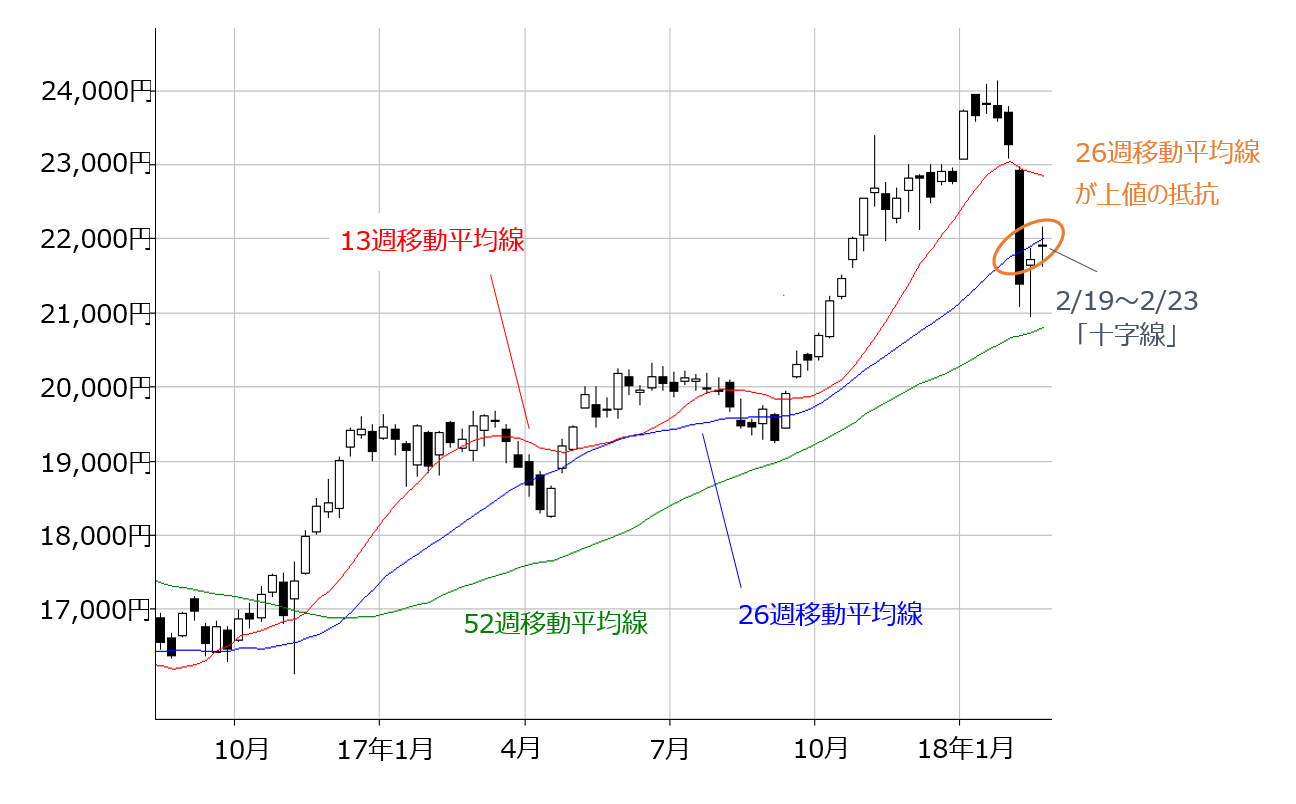

また、週足チャートでも確認してみます。

■図3 日経平均(週足)の動き:2018年2月23日取引終了時点

先週のローソク足の形はほぼ「十字線」で買いと売りが拮抗し、迷いが感じられる線になっているほか、上値は2週続けて26週移動平均線が抵抗になっています。13週移動平均線も下向きがハッキリしてきたように見えていて、週足チャートでも下方向への意識が感じられます。

以上のように、今週の日経平均は下方向への意識がくすぶっている不安定な状況の中で、株価上昇の機会をうかがうことになりますが、ちょうど馬に乗って駆け抜けながら矢を射て的を狙う流鏑馬(やぶさめ)のイメージに似ています。バランスをとりながら落馬せずに株価上昇という矢を放てるかがポイントです。今週は米国でパウエルFRB(米連邦準備制度委員会)新議長の議会証言という注目のイベントが予定されているほか、来週末にはメジャーSQ(株価指数先物取引の清算日)が控えていることもあり、思ったよりも値動きが大きくなる可能性があります。上げ幅が大きくなる期待が持てる反面、状況が不安定であるが故に、賞味期限が短くなってしまう展開には注意が必要になります。

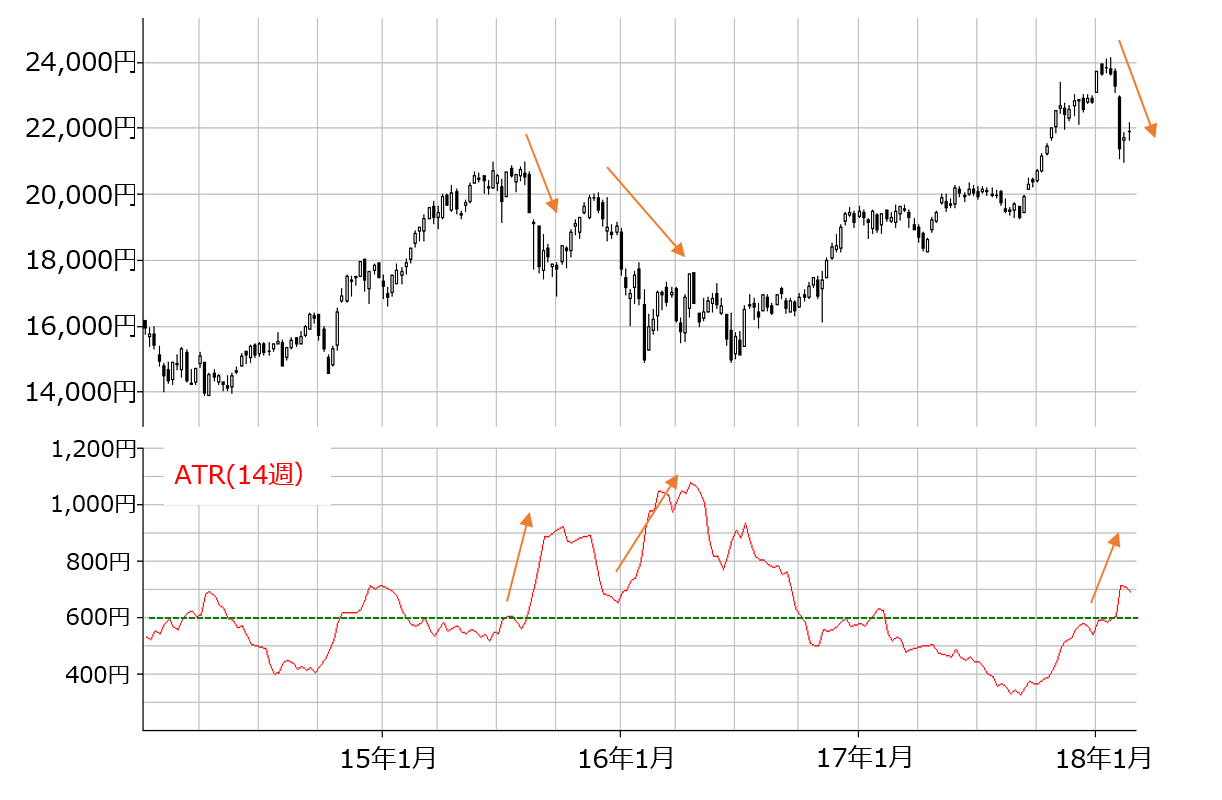

最後に、別の視点からもとらえてみます。下の図4は日経平均とATRと呼ばれるテクニカル指標の推移です。

■図4 日経平均(週足)とATR(14週)の推移:2014年1月~

ATRは、「アベレージ・トゥルー・レンジ」と読みます。直訳すると、「平均的な本当の値動きの範囲」となりますが、株価の値動きの大きさ(ボラティリティ)の推移を表しています。具体的な計算方法は別の機会で紹介しますが、簡単に言ってしまうと、ATRの値が大きくなるほど値動きが荒くなり、反対に小さくなるほど落ち着いていることを意味しています。上の図4では、日経平均が急落した際にATRが急上昇し、その後のATRは低下し始めたものの、依然として高水準であることがわかります。

なぜ、ここでATRを紹介したのかというと、最近の相場概況の解説記事では、「ボラティリティが落ち着くまでは買いづらい」とか、「まだ相場変動の拡大に対する警戒感が残っている」などのコメントを多く見かけるためです。実際に、2015年の夏場に日経平均が天井をつけて下落トレンド入りした際も、ATRが急上昇しましたが、その後はATRの低下とともに株価が反発する場面を見せていました。そして再びATRの上昇とともに下落トレンド入りしています。

株式取引を行う上で、「この銘柄は大体このぐらいの値動きを見せる」といった具合に、平均的なボラティリティを知っておくことは重要です。ATRはその参考として使われることが多い指標です。機関投資家によってはこうした想定される値動きの範囲を前提にしてリスクを取り、保有量を増減したり、取引のポジションを組んだりします。ちなみに、ここ数年の日経平均については、ATR600円辺りが中心として意識されているように見えます。

ところが、株価が突如として大きく動き出し、想定の範囲を大きく超えてしまうと、相場の過熱や急落が意識され、慌てて取引量を減らし、リスク管理を強化する動きが出てくることになります。まさに、2月の株式市場急落時がこれに該当し、「低ボラティリティ相場が逆回転し、リスク・パリティ戦略を採るファンドなどが資金を巻き戻した」といった解説を目にしたり、耳にされた方も多いかと思いますが、これが先ほどの「ボラティリティが落ち着くまでは買えない」というコメントに繋がっていると思われます。

ATRは売買のタイミングを探るというよりは、資金やリスクの管理に使う方が相性の良い指標と言えます。また、ATRが表す値動きの大きさの推移や変化に注目し、市場のムードを感じとるという使い方も有効になります。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[今週の日経平均]最高値更新!日経平均とTOPIXはどこまで上を目指せる?~「相場の勢い」と「買い材料」~](https://m-rakuten.ismcdn.jp/mwimgs/0/1/356m/img_0140eebbe8b4844ce63465a11f41881234066.jpg)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/e/1/356m/img_e1db9e5b5292bd5d8b3ae76c8da34e7f34002.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)