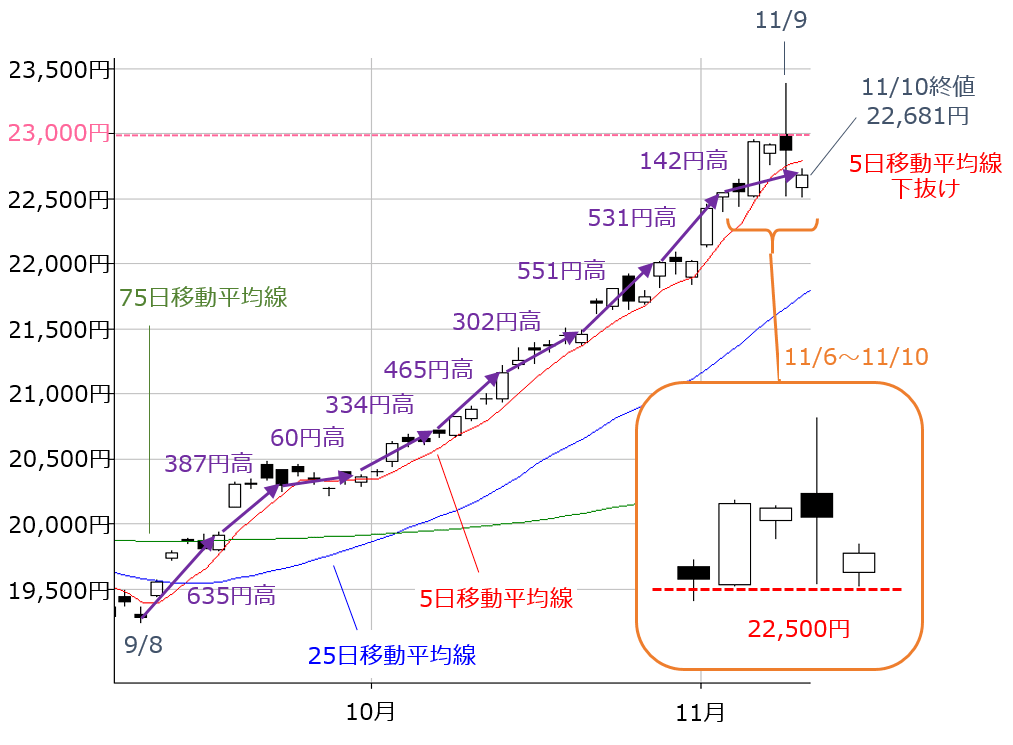

連休明けとなった先週の国内株市場ですが、週末11月10日(金)の日経平均は2万2,681円で取引を終えました。株価水準としては1996年6月につけた、バブル崩壊後の戻り高値である2万2,666円超えを達成したほか、取引時間中には2万3,000円台に乗せる場面も見せています。

また、前週終値(11月2日の2万2,539円)からは142円(0.63%)ほど上昇し、週足ベースの上昇も9週連続に伸ばしています。まずはここ数週間、毎週チェックしている週足の上昇ピッチの刻みを確認すると、9月8日を起点にして、635円、387円、60円、334円、465円、302円、551円、531円、そして先週の142円となっています。

ただし、週間ベースで結果的に上昇はしているものの、週末にかけては3日続落となっていることもあり、後味が悪いというか、先週の上昇を素直に喜びにくいムードが漂い始めている印象です。

何はともあれ、下の図1で足元の状況を早速確認してみます。

■図1 日経平均(日足)の動き :2017年11月10日取引終了時点

まずは、ローソク足の並びです。先週の値動きでいちばん目立っているのは11月9日(木)のローソク足です。ローソク足は始値と終値の関係を表す「実体」と呼ばれる箱の形に見える部分と、この実体から高値と安値を結んだ「ヒゲ」とよばれる線によって構成されています。

9日(木)のローソク足は、「実体が短く、上下のヒゲが長い」形になっています。実際に、この日の終値は前日比でわずかに45円安にとどまっているのですが、一日の値幅(高値と安値の差)は860円とかなり大きくなっていて、450円を超える上昇を見せたかと思えば、今度は400円近く下落する場面もあって、かなり荒っぽい値動きだったことがわかります。

一般的に、ローソク足の実体は相場の強さ、ヒゲの長さは揺らいだ気持ちを表します。翌日の10日(金)が株価指数オプション取引・mini先物取引の清算日(いわゆるミニSQ)だったことも、荒い値動きに影響しているかもしれませんが、9日(木)のローソク足は「買い上がる動きと売りに押される」揺らいだ気持ちの両方が大きかったことを意味します。

そして、翌日の10日(金)が続落となり、5日移動平均線も下抜けてしまったことで、やや売り優勢という格好になっています。

ここまで急ピッチな上昇が続いていたことや、直近の株価上昇の背景となった企業業績への評価や期待も、決算シーズンがピークを越えたタイミングに差しかかるため、ひとまず上昇が止まってもおかしくないという見方が強まりそうです。

一方、ローソク足の並びで下値に注目すると、2万2,500円を下回ると買いが入っている動きを見せています。そのため、今週はこの2万2,500円台の維持できるか、5日移動平均の上抜けを達成できるかが注目ポイントになります。

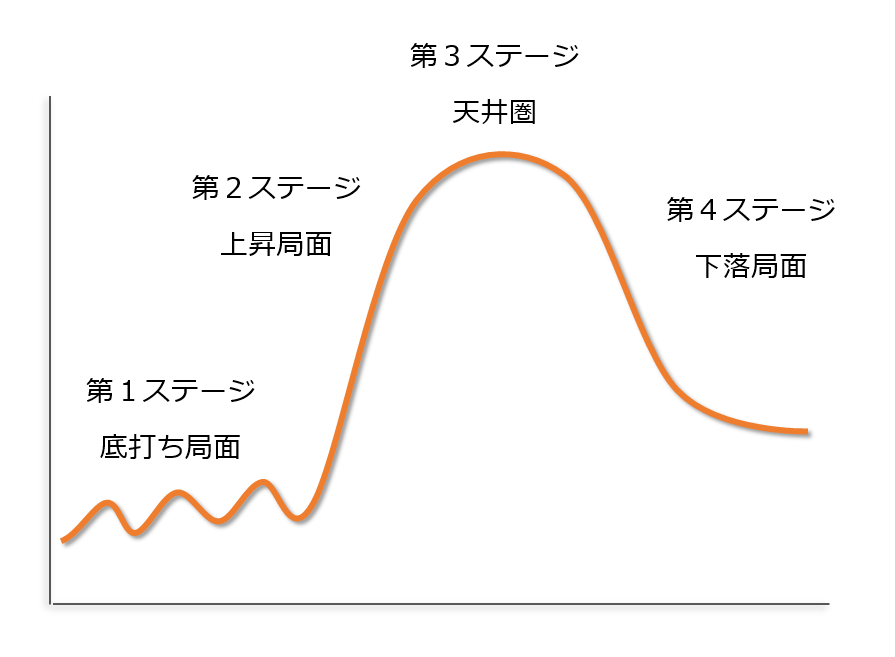

そして、今後の焦点になるのは、この上昇一服の動きが相場のサイクルの中で、「上昇局面の中の小休止」なのか、もしくは「天井圏もしくは下落局面へとつながる序章」になるのかを見極めることになります。(下の図2)。

■図2 相場のサイクル

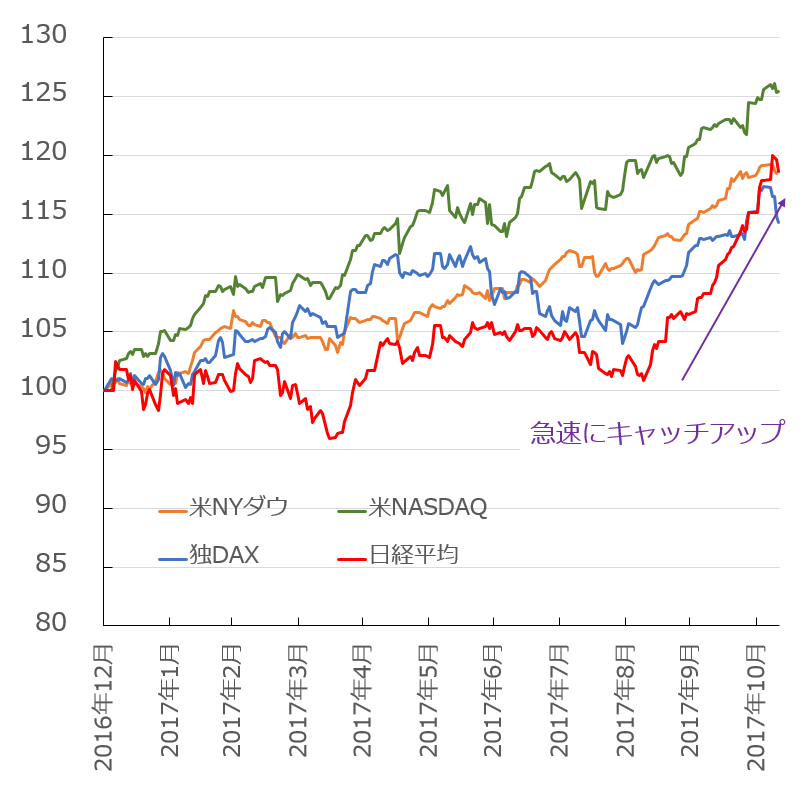

また、先週は、ローソク足の値動き以外にも、日経平均がいったん天井をつけたと見る材料が出てきています。そのひとつとして挙げられているのが、日本株の出遅れ感の解消です。下の図3は昨年末を100として、年初からの各主要株価指数の推移を示したものになります。

■図3 主要株価指数の推移比較

年初からの日経平均は米NYダウなどの株価指数と比べて出遅れている場面が続いていたのですが、9月からの上昇で急速にキャッチアップしていたことが判ります。

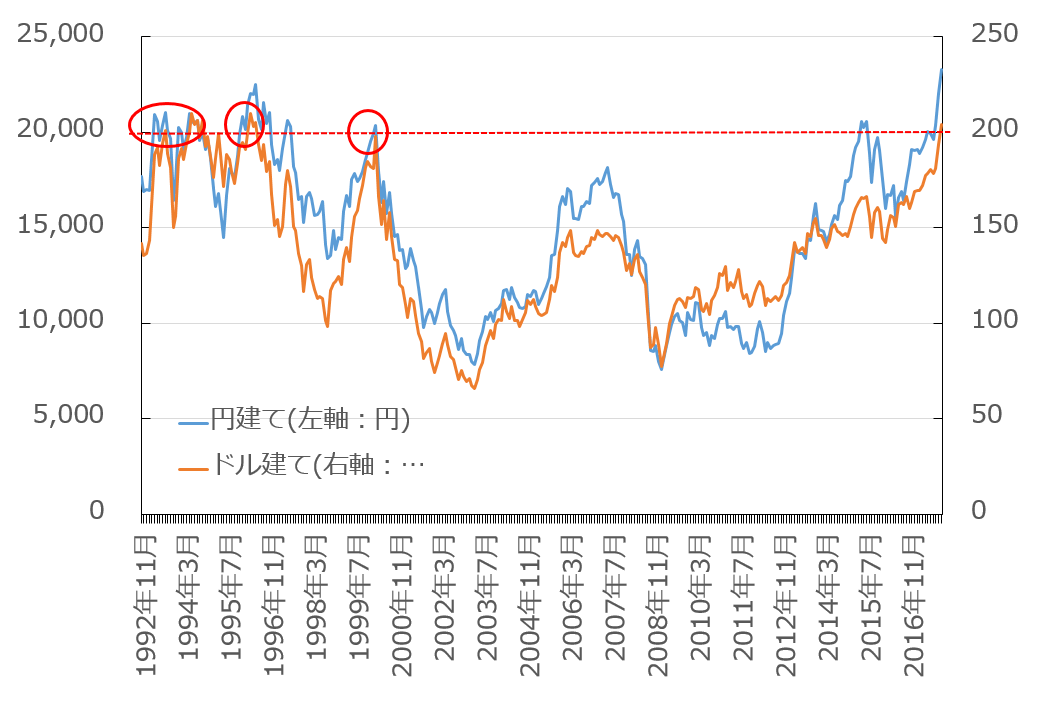

そして、次に挙げられるのが、先週の7日(火)に「ドル建ての日経平均が200ドルを超えた」ことです。下の図4はドル建ての日経平均と円建ての日経平均の動きを比較したものです。

■図4 ドル建て日経平均と円建て日経平均の推移(月足)

ドル建て日経平均の200ドル突破は1996年7月以来ですので、実に21年3カ月ぶりとなります。

これまでの日本株買いの主力エンジンは外国人投資家ですが、一般的に、外国人投資家はドルを円に換えて投資するため、ドル建て日経平均に対する注目度は高いとされています。別の言い方をすれば、外国人投資家はドル建て日経平均を見て日本株を評価している面があるわけです。

仮に、私たちが普段から接している円建ての日経平均が10%上昇しても、ドル円の為替レートがそれ以上に円安方向に進んでしまうと、ドル建て日経平均は下落してしまうことになります。つまり、円安によって国内企業の業績期待が高まり、円建て日経平均が上昇しても、ドル建て日経平均はあまり上昇しないという展開は珍しくありません。

ただ、足元の状況は為替の円安進行ピッチよりも日経平均の上昇ピッチの方が大きくなっているため、結果としてドル建て日経平均が上昇してきたわけです。

ちなみに、ドル建て日経平均200ドルという水準は、上の図4を見てもわかる通り、過去において相場の天井となることが多い節目として意識されています。ITバブルが崩れた2000年4月直前のドル建て日経平均は200ドルに迫っていましたし、冒頭で紹介した1996年、そしてさらにさかのぼった1994年も200ドル超えをピークに株価が調整局面入りとなっています。

そのため、引続き外国人投資家の買いが続くかがもうひとつの注目ポイントです。

とはいえ、これまでの上昇で歴史的な節目を次々と突破してきたことで、新たな相場入りを感じさせる雰囲気は残っていますし、「これまで目立った調整がないまま上昇してきたので、一服してもおかしくない」というのも自然な見方です。

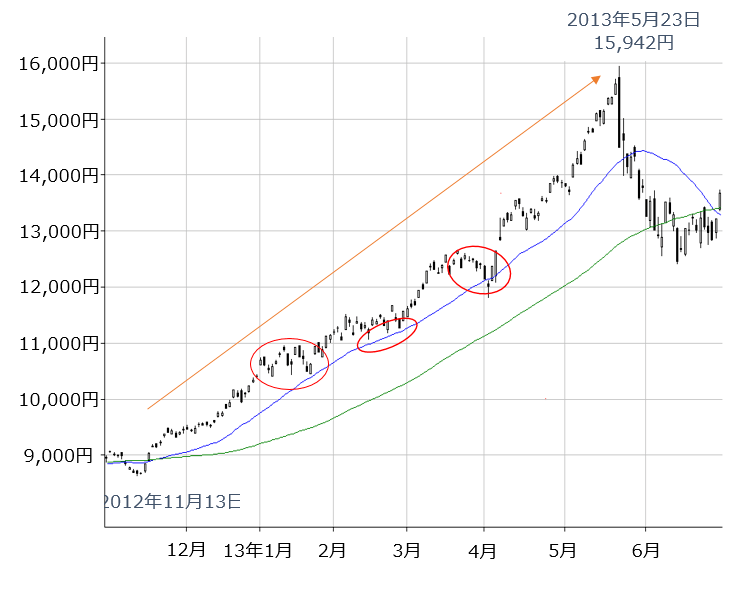

「では、再び上昇基調に戻せるのか?」ですが、過去に似たような展開を見せた時期がありました。それは、いわゆるアベノミクス相場が始まった2012年11月からの動きです(下の図5)。

■図5 日経平均の動き:2012年11月~2013年6月

上の図5では、日経平均は約半年にわたって右肩上がりの相場基調が続いていましたが、上昇が一服する場面が時折見られました。そのときは25日移動平均線がサポートとなっていたことがわかります。したがって、今週以降に下げが加速したとしても、25日移動平均線がサポートとして機能できれば、まだ上昇局面の小休止の範囲内と考えることができます。

となると、調整局面の状況を探りつつ、有効な押し目買いが大事になってくるわけですが、売買のタイミングについては、前々回(相場のサイクルと押し目買い)で紹介していますので、参考にしてみてください。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/c/4/356m/img_c4c105303b5a72d4ff8fc5ba8bebc63134073.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[今週の日経平均]最高値更新!日経平均とTOPIXはどこまで上を目指せる?~「相場の勢い」と「買い材料」~](https://m-rakuten.ismcdn.jp/mwimgs/0/1/356m/img_0140eebbe8b4844ce63465a11f41881234066.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)