資産運用をする究極の目的はインフレへのヘッジ

一般的に、米国政府はこれまで債務不履行に陥ったことがないと思われているようであるが、これは真っ赤なうそである。米国政府は過去100年の間に2回、非公式ではあるものの債務不履行に陥った。ゼロヘッジの記事「米国政府の債務不履行への備えはできているか?」を参考に確認してみよう。

一度目は、1933年4月に発せられた大統領令6102号である。この大統領令は、米国民に対し保有する金を全て差し出すように強制したもので、明らかに米国政府の債務不履行であった。米国での金の所有は、わずかな制限を除いて、その後約40年間違法とされた。

大統領令6102号の下で、米国人は金1トロイオンスあたりを20.67ドルで没収された。政府が金を没収した直後、1934年の金準備法によって、金の価格は1トロイオンスあたり35ドルに引き上げられた。つまり、1トロイオンスあたり約15ドル、米国民は40%以上の富を収奪されたのである。

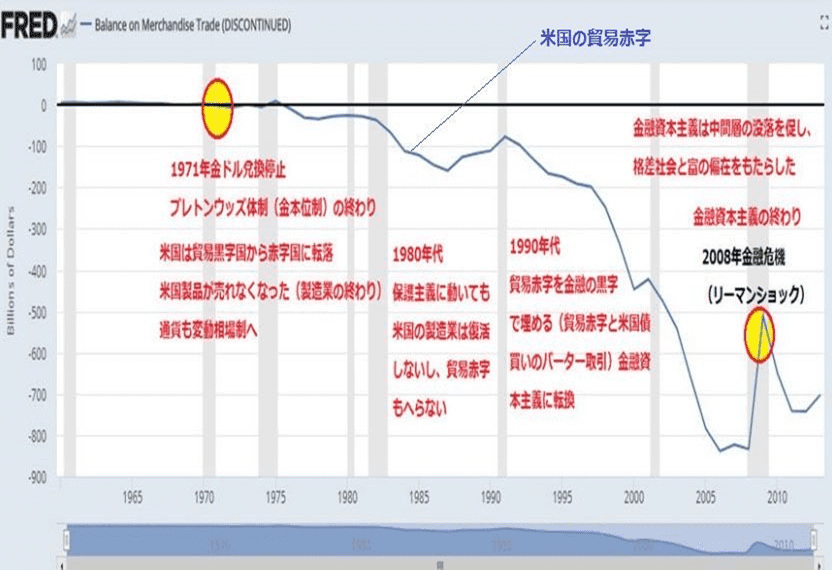

二度目の債務不履行は1971年、ニクソン大統領が米ドル紙幣と金の兌換(だかん)を一時的に停止することを宣言したときだ。

第二次世界大戦後、米国は「民主主義の兵器庫」としての役割を果たすため、金を大量に保有していた。そのため、中央銀行は金の現物の所有権を移動したり、再指定したりするのではなく、金保有に裏付けされたドルを国際決済のために交換する仕組みを作り上げた。

ただしこのシステムには弱点があった。米国が1オンスあたり35ドルの金と交換できる以上のドルを増刷しないという前提に基づいていたということである。1944年のブレトンウッズでの取り決めが約20年間続いた後、米国における金準備が危機的なレベルに達し、市場は米国に対して、その義務を果たしていないとの懸念を抱くようになった。

そうした中、1971年の秋、ニクソン大統領が金本位制から突如離脱すると発表したことでドル相場は大暴落に見舞われた。しかし、その一方で、ニクソン政権は1974年、サウジアラビアと王家の保護を約束する見返りに原油輸出を全てドル建てで行うことに合意。金に代わって原油を支えにすることでドルの価値が安定するように取り計らった。ペトロダラーの始まりである。

約50年にわたり続いてきたペトロダラー体制が、今、崩壊しつつある。大きな要因は米国の中央銀行であるFRBと米国政府による緩和的な放漫政策だ。増え続ける財政赤字を維持するために必要とされるドルを、FRBは何もないところから輪転機を回して作り続けている。

国をあげて公然と行われている財政赤字のマネタイゼーションによって、ドルの購買力は加速度的に縮小している。

国際情勢における勢力図の変化もペトロダラー体制の崩壊に影響を与える要因だ。国際貿易の決済において、ドルに代わる通貨を開発するために協力する組織がロシアや中国などを中心にいくつか生まれている。こうした枠組みに参加することを検討している国々が増えつつある。米国政府が過去100年で3度目の債務不履行に陥る日はそう遠くないのかもしれない。

紙(ペーパー・マネー)の時代は終わった。私たちの生活を支えるには、金融よりも、モノの方がはるかに重要であることがわかったからだ。今後、世界の国々で「金融」への関心が薄れ、「モノ」への関心が高まっていくことが予想される。

金融資本主義(ペーパー・マネーとイージーマネーの時代)は、リーマンショック(世界金融危機)で終わったのである。金融資本主義は「格差の拡大」と「富の偏在」で終焉(しゅうえん)を迎えた。それでもリーマンショック後、FRBはデフレ回避という大義名分の「バブル飛ばし(損失先送り策)」をやってきた。

金融資本主義は中間層の没落を促し格差社会と富の偏在をもたらした

現在の相場はバブルというより、社会主義的な国家管理相場で、金融当局の自作自演の相場をみて、金融資本主義が続いているように錯覚しているのが今の市場である。成長のための資金を負債に依存していることを考えると、金利の上昇は本質的に破壊的である。インフレは宴の終わりなのだ。

米・英主導のアングロサクソン金融システムは崩壊しつつある。また、ウクライナ代理戦争によって、ペトロダラーシステムもあやしくなってきた。

IMF(国際通貨基金)の元顧問で、クリントン大統領の経済諮問委員会のメンバーでもあったヌリエル・ルービニは、世界金融危機(リーマンショック)を予測した数少ない「主流派」経済学者の一人であった。

ルービニは、債務に基づく経済が生まれたのは、FRBをはじめとする中央銀行が推進してきたゼロ金利に近い、あるいはゼロに近い量的緩和政策のせいであると指摘している。ゼロ金利・量的緩和政策の必然的な結果が、米国民を大混乱に陥れる物価上昇である。

「FRBが債務をマネタイズすることで連邦赤字を助長し続けると、ドルの価値の崩壊とドルの世界準備金の地位の拒否によって引き起こされる経済危機が発生する」

(ヌリエル・ルービニ)

それでも、ドルの基軸通貨としての地位はそう簡単には終わらないだろう。ドルの価値は金利を上げることでとりあえずは、維持できる。しかし、ペトロダラーの終わりの始まりから、ドルの長期的な運命はすでに決まっているのかもしれない。

国家というのは利益(プラス)の分配もするけれど、負債(マイナス)の分配もするのである。株価の下落・増税・リストラ・賃金カットなどは負債の分配の過程であって最終段階ではない。

古今東西、歴史が教えてくれることは、膨大なマイナスの分配にはインフレや戦争が必要となってくる。そして、いつもインフレの犠牲になるのは政府や企業でなく個人である。我々が資産運用をする究極の目的はインフレへのヘッジに他ならない。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)