米国株式の長期積み立て投資で時価資産は1億円を超えた

上述したように長期で堅調傾向をたどってきた米国株式ですが、金利変動、景気変動、地政学リスク、大統領選挙動向などを巡る不確実性に起因する需給悪化で株価が揺れることは多々ありました。

そうした中、「TIME in the market is more important than TIMING the market」(相場の上下にあわせて売買するよりも、長く投資を続けていく方が合理的)との考えを再認識したいと思います。

システム売買やアルゴリズム取引が市場で存在感を増す中、一般投資家が相場変動に応じて売買を繰り返しながら成果を出し続けるのは「言うは易く行うは難し」の典型です。投資理論や市場実績に倣えば、長い時間をかけて積み立て分散投資(定時定額投資)を続けていくことが「資産形成の王道」と言えます。

短期的な市場変動で利ザヤを稼ごうとせず、10年、20年、30年という「時間」を味方につけて「投資資金に働いてもらう」「長期の時間軸で臨むなら誰でも資産を形成できる」との考えは米国における投資教育のプリンシパル(原理原則)です。

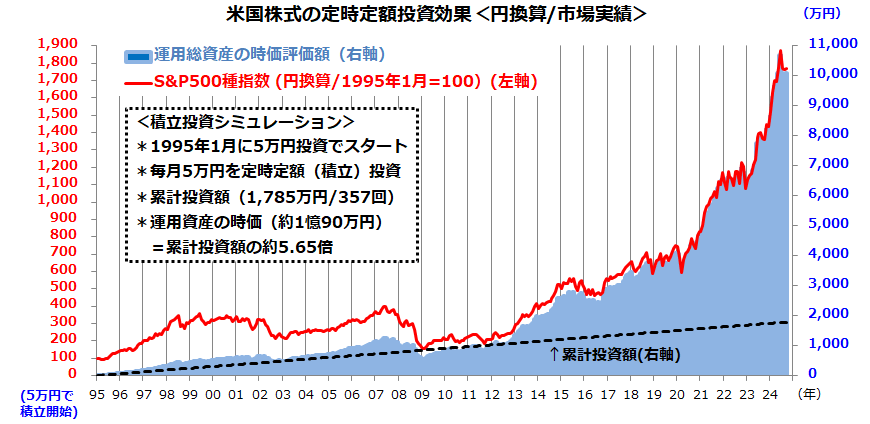

図表2は、30年前の1995年1月に5万円を米国株式(S&P500/円ベース/為替ヘッジなし)に分散投資。その後も毎月末に5万円ずつ継続的に投資してきたケースをシミュレーションしたものです。

1995年1月から357回の定時定額投資を実践してきた結果、累計投資額は簿価ベースで1,785万円(=5万円×357回)でした。この間の「ドルコスト平均法」と「複利運用」(雪だるま)効果で、投資元本の時価総資産は9月末時点で1億円超に膨らんできました。

時価総資産が累計投資額の約5.65倍に成長し、誰でも「億り人」になれた投資成果を検証しています。実は、これに配当金(過去30年におけるS&P500の平均配当利回りは約1.8%でした)が加わってきました。

<図表2:過去30年の米国株(円)の積み立て投資成果を検証する>

上記は米国株式での「時間を味方にした定時定額投資の成果」を示します。株価が下落する場面では動揺しがちですが、「リスクはリターンのぶれ」と認識し「Stay Invested」(市場が変動しても長期投資をやめない)という姿勢が大切です。

むしろ、市場(株価やドル円)が下落する局面では「同じ定額投資で安く多く買える」とのメリット(ドルコスト平均法効果=時間分散効果)を意識したいところです。

価格変動やリスクを乗り越えながら米国株式に連動を目指すインデックス型投信やETF(上場投資信託)の積み増し買いや押し目買いを続けることで「成長の果実」を得ていくことが長期目線の資産形成に寄与すると考えています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)](https://m-rakuten.ismcdn.jp/mwimgs/0/2/356m/img_02391d49620c0ccb9ae5b9246af709d075186.png)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)