現物上昇時の損失回避方法は「コール売り+先物買い」

この構造は、プットオプションだけではなく、コールオプションにおいても同じようなものがあります。

(図3)「コールオプションの売り」の損益線(イメージ)

コールオプションの売り手は、買い手からプレミアムと呼ばれるオプション料を受け取り、これが利益になる一方で、日経平均が権利行使価格を上回れば上回るほど、損失が拡大していく仕組みになっています。

日経平均が上がってしまうときの損失を回避しようとして行うのが「日経平均先物の買い」で、コールオプションの売りと日経平均先物の買いを組み合わせた損益線は次のようになります。

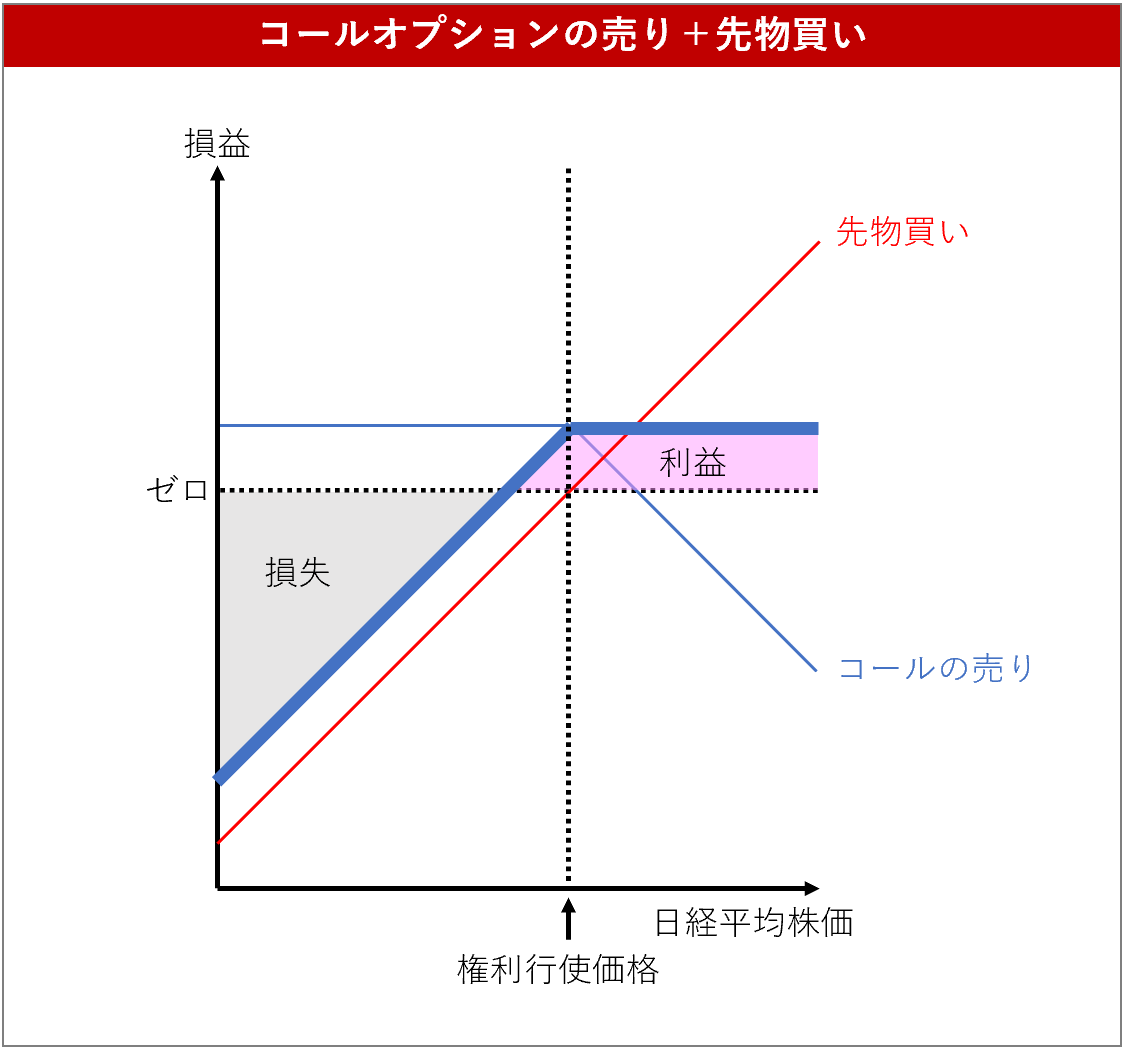

(図4)「コールオプションの売り+先物買い」の損益線(イメージ)

日経平均の先物を買うことで、日経平均がどんなに上げても損失が出ないようなポジションを取りますが、その後一転して日経平均が下がり、権利行使価格を下回ってくると、今度は下がれば下がるほど損失となってしまいます。

このため、日経平均が下がって損失が拡大しないように、買っていた日経平均先物を売り、元の「コールオプションの売り」のみのポジションに戻します。

このコールオプションの売り手の損失回避の行動も、日経平均が権利行使価格を上回ってくると日経平均先物を買い、その後権利行使価格を下回ってくると先物を売るというように、結局「上がれば買ってさらに上げさせ、下がれば売ってさらに下げる」という振幅を大きくする動きをしていることになります。

ここで、コールオプションの建玉残高と日経平均先物の推移を見てみると、次のようになっています。

(表&グラフ2)コールオプションの建玉残高と日経平均先物の推移

出所:オプションの建玉残高は日本取引所 公表データより、日経平均先物のチャートは楽天証券ホームページより、マネーブレインが作成

7月25日のコールオプションの建玉残高をみると、権利行使価格が3万3,000円以下において、残高が多くあることが見て取れます。

このコールオプションの売り手も、8月5日に日経平均が3万3,000円割れをしてきた段階で、損失回避目的で買っていた日経平均先物を売り、その売りがさらに日経平均を下げさせ、3万2,500円、3万2,000円と次々に連鎖していき、プットオプションの売り手の損失回避の先物売りと相まって、大きな下落につながったと考えています。

一方で、8月8日の建玉残高をみると、権利行使価格が3万6,000円以上で多く、特に9月限においては残高が急に多くなっているので、日経平均が3万6,000円を超えて上がれば上がるほど、損失回避目的の日経平均先物買いが誘発されることが考えられます。

プットオプションにおいてもコールオプションにおいても、権利行使価格が3万6,000円以上の残高が多いので、私は、日経平均先物が3万6,000円を突破する否かが分岐点と考えています。

しかし、8月13日の15時時点で、すでに3万6,000円を超えてきているので、今後プットオプションのほうでは先物買戻し、コールオプションのほうでは先物買いが誘発され、この両面から、日経平均が3万8,000円台を回復する可能性もあるのではないかと考えています。

では、その3万8,000円台の回復がいつまでに起こりそうかですが、プットオプション、コールオプションともに、9月限の残高が多いので、起こるとしたら9月限のSQ算出日である9月13日までではないかと考えています。

いずれにしても、オプションの建玉残高の多さからもボラティリティの高い状況が続くことが想定されますが、マーケットに振り回されて一喜一憂することのないよう、常に自らが冷静でいられるよう心がけることをお勧めいたします。

投資はあくまでも自己責任で。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/160m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)