※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀、FRBとも6月は動かず ~ポイントは国債買入れの減額と政策金利見通し(ドットチャート)~」

今週は、11~12日にFRB(米連邦準備制度理事会)のFOMC(米連邦公開市場委員会)が、13~14日に日本銀行の金融政策決定会合が開催されます。いずれも政策金利の変更は行われない見通しですが、日銀に関しては国債買入れの減額が打ち出されるか、FRBについては政策金利見通し(ドットチャート)がどう変更されるかが注目されます。

日本銀行の6月金融政策決定会合は現状維持~あるとすれば国債買入れの減額~

まず、13~14日に開催される日本銀行のMPM(金融政策決定会合)は現状維持の公算です。

10日に2024年1~3月期の実質GDP(国内総生産)2次速報値が発表されましたが、結果は前期比年率マイナス1.8%と、1次速報値のマイナス2.0%とほぼ変わらずでした。民間最終消費支出が4四半期連続で減少するなど、「緩やかに回復している」という日銀の景気判断を裏付ける内容とは言い難い姿となっています。

加えて先週のレポートでもお伝えした通り、6月3日に発覚した自動車・二輪車メーカー5社の認証不正問題により生産や消費の先行きに不透明感が強まっており、その行方や、8月15日に発表される4~6月期の実質GDPの回復を確認するまでは、追加利上げに踏み切れる状況にはないとみています。

ただ、6月MPMであり得るとすれば国債買入れの減額です。4月MPMの声明文には、「なお、長期国債およびCP等・社債等の買入れについては、2024年3月の金融政策決定会合において決定された方針に沿って実施する。」と記述されていますが、これに関して植田和男総裁は5月8日の講演(読売国際経済懇話会)で以下のように述べています。

現在は、3月に見直した国債買入れの枠組みのもとでの金融市場の状況を確認しているところですが、今後、大規模な金融緩和からの出口を進めていくなかで、国債の買入れ額を減額していくことが適当であると考えています。

(出所)日本銀行、楽天証券経済研究所作成

円安防止のために追加利上げという選択肢はとらない日銀ですが、国債買入れを減額し長期金利の自然な上昇を促すことによって、さらにはその結果マネタリーベースが減少することに(理屈はともかく)市場が反応することも念頭に置きつつ、国債買入れの減額を通じて円安防止を狙ってくる可能性は十分考えられます。

もちろん、そうした狙いを日銀があからさまに言うことはありません。

(1)長期金利は金融市場において形成されることが基本であり、経済・物価見通しの変化などを反映して変動するのが自然であること、(2)大規模な金融緩和からの出口を進めていく中で、国債の買入れ額を減額していくことが適当であること、(3)ただし、長期金利に不連続な変動が生じる場合にはオペなどで機動的に対応すること、を強調すると思われます。

FRBの6月FOMCは現状維持の公算~注目はドットチャート~

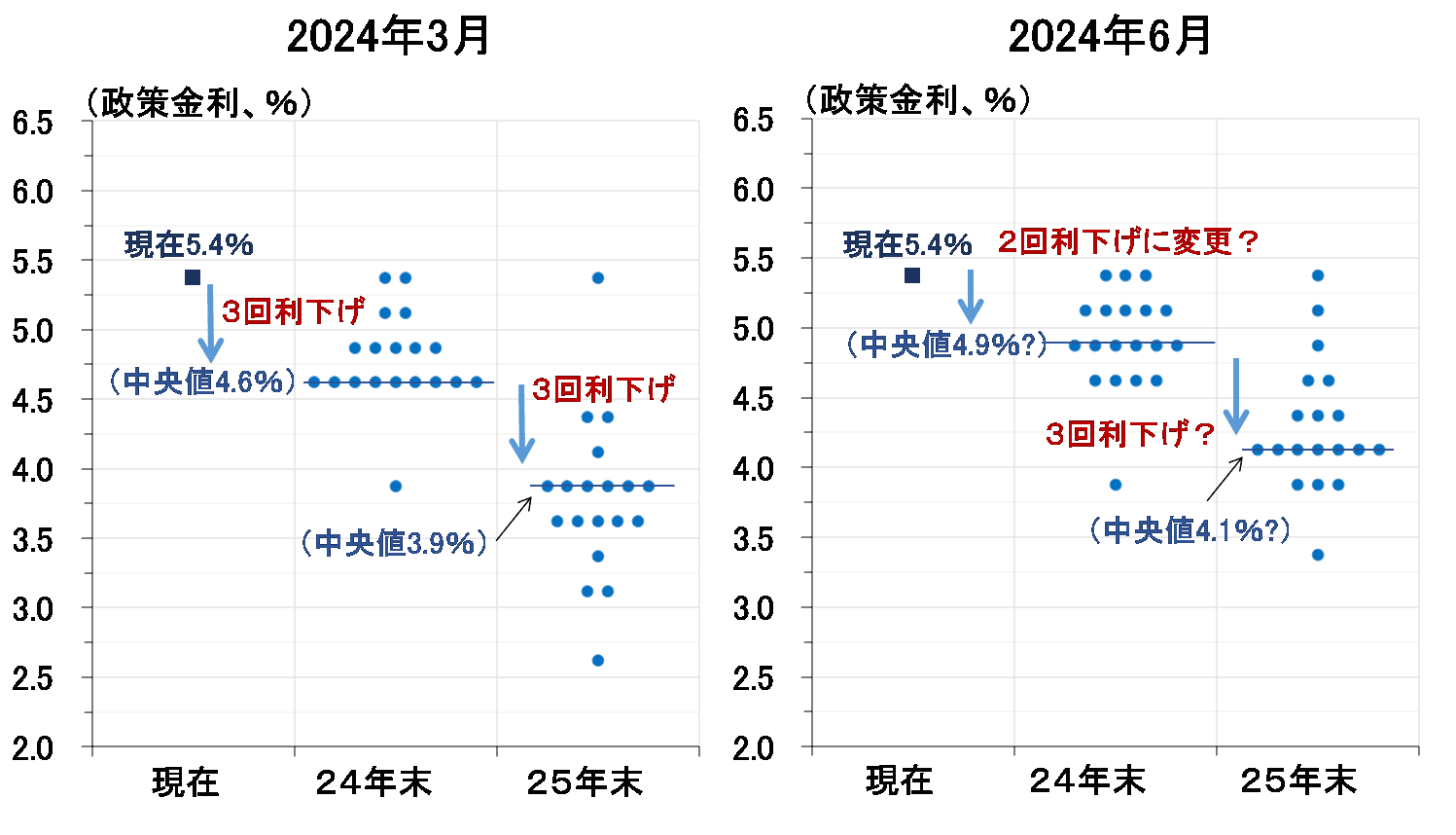

一方、FRBも、11~12日に開催するFOMCで政策金利の据え置きを決定する公算です。注目は、当時に発表される政策金利見通しのドットチャートです(図表1)。

<図表1 FRBの政策金利見通し(ドットチャート)>

図表1の左が前回(3月)のドットチャートですが、2024年末の政策金利見通しの中央値は4.6%、すなわち2024年中0.25%の利下げを3回行うというのがFOMCメンバー19人の中心的な見方でした。それが今回の見通しでどう変わるのか。

右図には、市場に比較的多いといわれる2024年末の中央値4.9%(すなわち年内2回利下げ)という見通しの一例を示しています。筆者個人としては、僅差で5.1%(年内の利下げ1回)になる可能性も低くないとみていますが、そのカギを握るのが物価見通しです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)