今回のサマリー

●米国株式相場では最近、生成AI相場をけん引したNVDA、SMCIの下落が目立った

●しかし、生成AI分野は業績が具体化する元年。相場の上方トレンドは続くとみるのが妥当

●相場は一本調子では進まない波動力学。ポジショニングや季節性から4~6月のリズムをつかむ

生成AI銘柄の反落調整

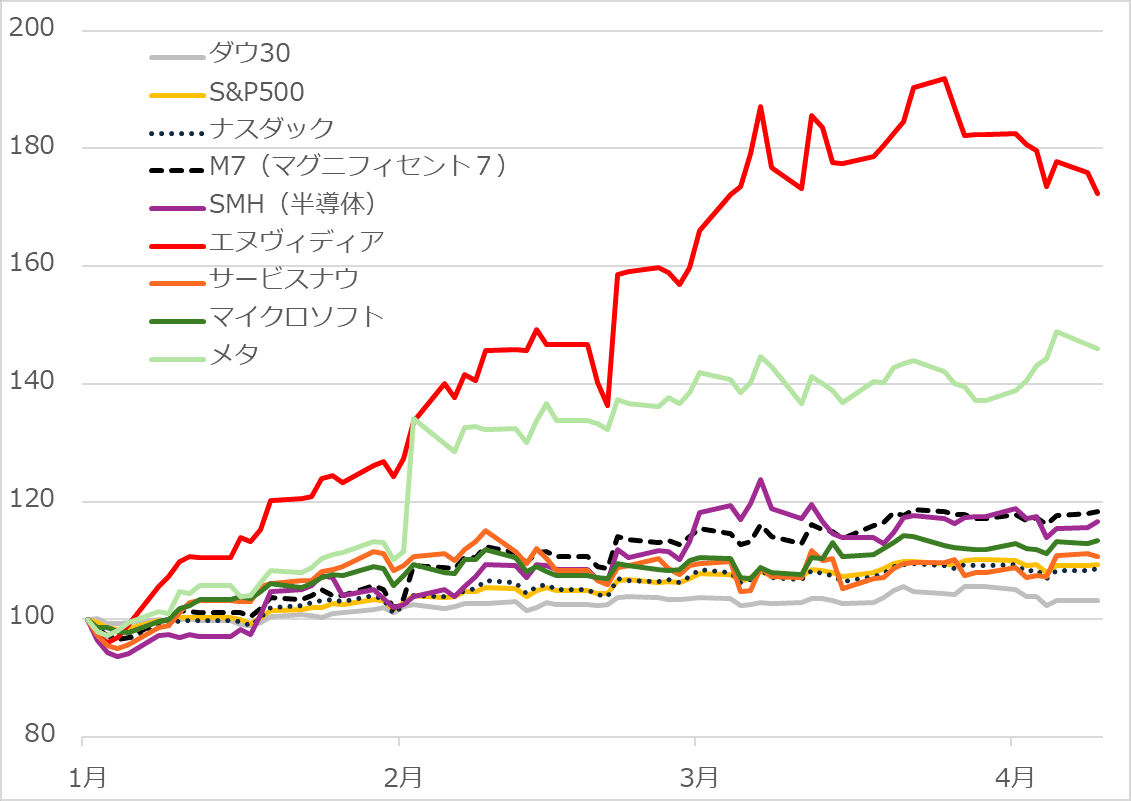

米国株式相場は、1月に生成AI(人工知能)・半導体相場が上放れました。しかし足元では、その先導役だったエヌビディア社(NVDA)、スーパー・マイクロ・コンピューター社(SMCI)の株価が調整反落しました(図1)。このまま相場は息切れしてしまうのかという質問をよくいただきます。

筆者は、生成AI相場はまだ続くという見立てです。相場は、速く高く上がれば、投資家の含み益が増えて、潜在的な売り圧力が募るので、それに見合う反落が付き物です。いわば波動の力学です。

そうした相場の反落は、急上昇した後に、勢いが鈍化するだけでも起こり得ます。既存の含み益ポジションを抱える投資家の一部が、なんだかもうからなくなったという不安を感じて売り逃げると、芋づる式に売り手が連鎖して現れるという「自律調整」は、相場の日常的な現象です。

相場の自律調整が、突発的なニュース、決算や税金に係る季節イベントをきっかけに誘発されるのもありきたりな現象です。NVDA株は、1月の高速ラリーの後、2月の決算発表前に利益確定売りによる反落に見舞われました。

そして、決算の超好業績を受けて、3月へ再浮上しました。しかし、そこでFOMC(米連邦公開市場委員会)前の売り逃げ、1-3月期末前後に機関投資家などが値上がりした銘柄を売り、割安にとどまる銘柄を買うリバランス、4月15日の個人確定申告前の利益確定売りなどに圧迫されています。

図1:主要指数とM7・半導体選抜の株価(2024年初~)

季節性から読む相場リズム

相場を単純に季節性のリズムとしてのみ捉えれば、NVDAもSMCIも4月後半からは持ち直し波動に向かうと期待されます。

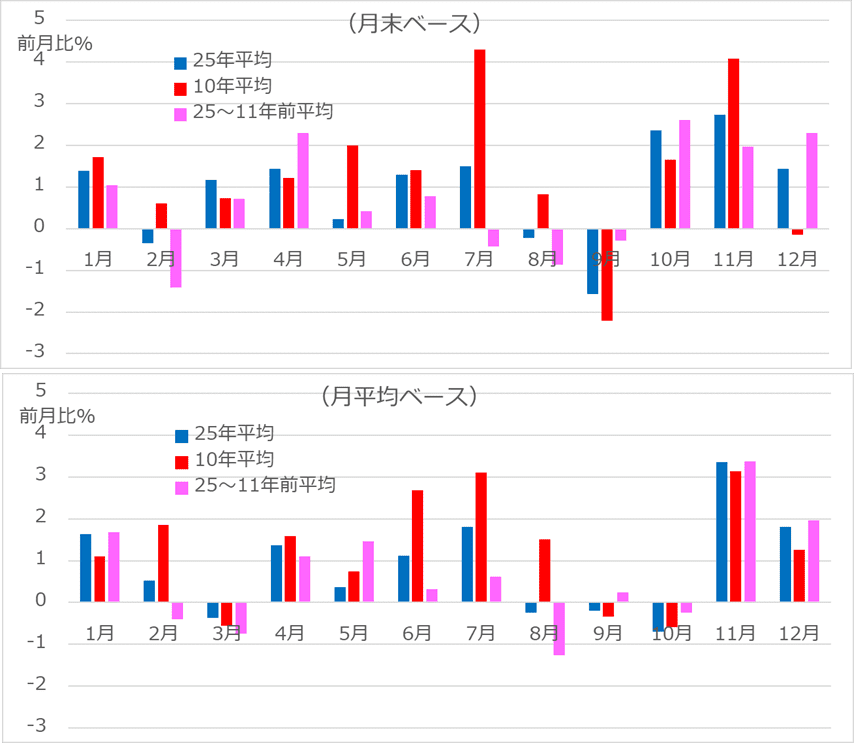

図2上は、ナスダック総合指数の月別騰落率を、過去25年平均、最近10年平均、25~11年前平均を月末ベースで示しています。季節イベントとしての決算や税制などによって生じる相場には、緩い季節パターンが観察されます。

傾向がよく表れるのは、2月と5~6月と8月の足踏み、9月の下落です。株式相場は経済成長の趨勢(すうせい)に沿って、長期では上昇するのが通常の軌道であり、足踏みや反落が特定の月に現れやすいことには、一定の季節性が働いていることを踏まえておく必要があります。

なお、図2下は、同じナスダック指数の月別騰落率を、月末比ベースではなく、月平均ベースで描いています。月末ベースでは高い3月や10月が、月平均ベースでは下落していることが分かります。単純に、2月、9月の調整を経て買い出動すると、3月、10月の月間では苦労が多いことがうかがわれます。

図2:ナスダック指数の月間騰落率

以上から、季節変動に沿って、11月に買って、2月ないし5月に売るシンプルな戦術を聞くこともあるでしょう。これには一理ありますが、筆者からは、いくつか注意点を挙げておきます。

(1)平均と分散

ある程度の期間の平均騰落率を見ることで、季節変動パターンの一端を見ることはできます。しかし、統計的に意味のある傾向をつかむには、分散の状況を見る必要があります。

年ごとに大きくプラスにもマイナスにも振れる月があり、それらの平均では一方に偏っているという場合、投資戦術の実用に供する季節的傾向とは言えません(詳しくは、同日公開のトウシル動画をご覧ください)。

(2)優性要因

速く高い相場に伴う投資家ポジションの状況、それを踏まえた季節イベントは、相場のリズムをつかむ重要な条件です。しかし、相場のリズムより根本的で優性な要因は金利です。

中期においては、市場の金利観が作用します。長期では、ファンダメンタルズとしての景気・インフレ情勢が金利を決めます。

(3)織り込みと自己実現

相場参加者が、季節要因を強く意識して売買すると、その要因が実際に証明されたかのように値動きします、それを「相場の自己実現」と言います。

そうした季節変動を、あらかじめ確からしいと皆が思うと、相場の自己実現は前倒しで発生する展開にもなります。これを「相場の織り込み」と言い、市場の織り込み具合はポジション状況から読み取っていきます。

4~6月相場と投資の構え方

以上から、4~6月の生成AI相場への構え方を考えます。先述したように、相場を単純に季節性のリズムとして捉えれば、NVDAもSMCIも、3月末前後の季節要因としてのリバランスや利益確定売りが一巡した4月後半から持ち直し波動に向かうと、筆者は期待しています。

ただし、1月の生成相場の上放れ場面と異なるのは、金利環境です。当時は、2023年10月に5%台まで上伸して株価を圧迫した長期金利が、4%前後まで低下し、生成AI相場は、今後の業績向上に意識を集中することができました。それが足元では、景気の堅調、インフレの下げ渋りから、FRB(米連邦準備制度理事会)の利下げが先送りされそうとの観測が強まっています。このため、優性要因である長期金利の上昇が4.5%を超え、季節変動での株価の持ち直しの障害になりそうです。

もっとも、米景気は堅調でも、移民の労働供給増による部分は必ずしもインフレ促進的ではなく、6~7月にも利下げが行われる可能性もまた根強く残っています。FRB内部でも、それを支持するハト派と、利下げ先送りを主張するタカ派が混在する状況です。

筆者は、景気堅調、ほどほどのインフレは、株式市場にとって逆業績相場への不安を後退させていることから、生成AI銘柄のみならず、一般株全般にとってもある程度、悪くない環境との認識が醸成されつつあるという評価をしています。

当面は金利リスクを最大限注視しながらも、4~5月の相場の持ち直し具合を見て、6月のリバランスの圧力を経れば、7月にちょっとしたサマーラリーもあるか、というほどの身構え方をしています。米大統領選挙が近づく8~10月は、季節要因も踏まえて慎重な相場地合いになるかとイメージします。それでも、11月に政治の新体制が決まり、FRBの景気・インフレ観も今よりは明確になることで、相場は前向きになると期待しています。

まだまだ生成AI・半導体相場は、業績というファンダメンタルズから判断して序盤戦というトレンド観の上で、波動リズムを丁寧に生かした短中期投資と、波動リズムを気にしない鈍感力を旨とする長期投資の両建てで攻めるスタンスです。

なお、以上は、筆者の生成AI相場への取り組みを文章化したものです。相場予測に予言のような正答を導く技術は存在しません。私も皆さんと同様に、相場という大海の荒波で、転覆せずに何とか乗り切ろうと必死にデータを追い、チャレンジする、お椀に乗った一寸法師のようなものです。

投資の判断はあくまで自己責任で行うものと心していただき、当レポートが一助になればと願っています。

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]「年収の壁」を超えても安心!扶養内でiDeCoを始めるメリットとは](https://m-rakuten.ismcdn.jp/mwimgs/5/0/160m/img_50a45ec19fb3efc761e9c44aa3278e1264942.jpg)