今回のサマリー

●米景気は堅調、インフレは抑え気味という「良いこと尽くし」が、1月株高の背景にも

●この好条件については、2024年を通じて持続性チェックが必要

●マクロの好条件が続く理由を整理すると、暗転するリスクの条件も明快になる

●投資スタンスは現行の生成AI・半導体テーマに乗りつつ、暗転条件に応じた対応を念頭に

米経済が堅調持続

米経済には、景気堅調、それなのにインフレは抑えめ、さらに懸念されていた政府借入(財政赤字)の見積もりも予想外に縮小と、良いこと尽くしが続いています。それが1月の株式相場を急上昇させる背景にもなりました。

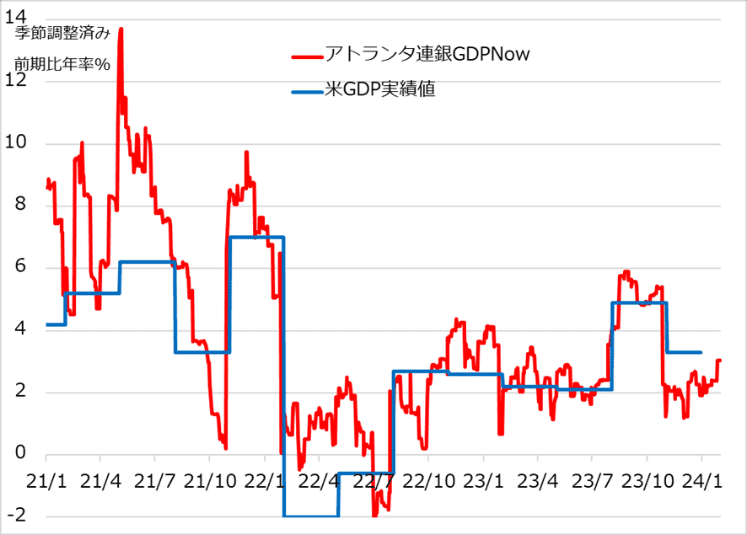

2023年第4四半期GDP(国内総生産)の前期比年率は、市場予想+2.0%を上回る+3.3%でした。アトランタ連邦準備銀行のGDPNowの示唆が+2.4%で、公表値は高めになるとの見方はあったものの、それをも上回りました(図1)。

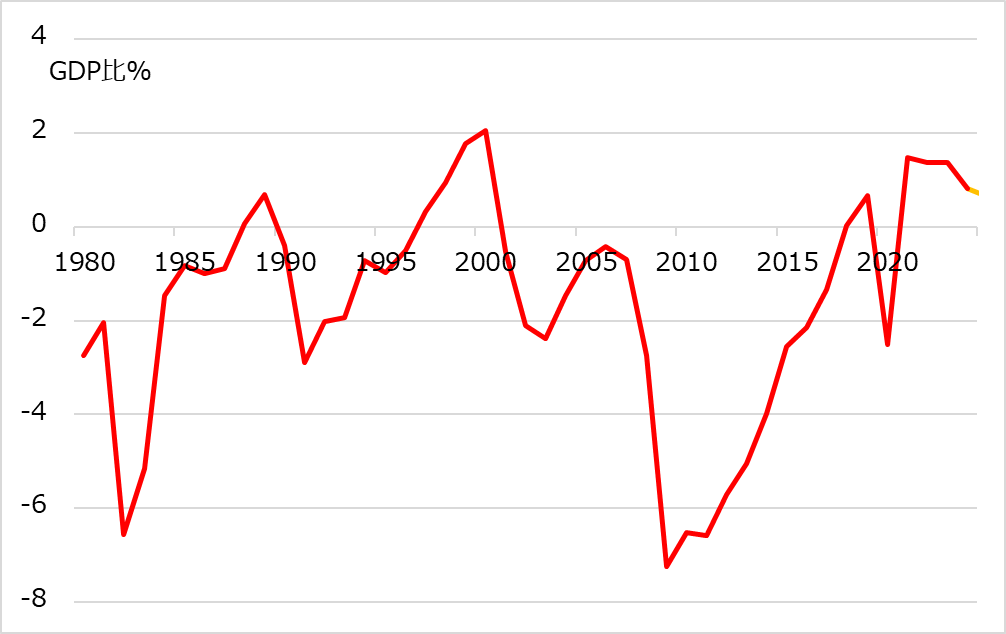

2023年第1~4各四半期GDPは、それぞれ+2.2%、+2.1%、+4.9%、そして今回公表の+3.3%となります。通年での成長率は前年比+2.5%と、巡航ペースの+1.8%を上回りました。この結果、GDPギャップ(図2)はプラス(=インフレ・ギャップ)のままです。

そもそも、2023年第3四半期の+4.9%という上振れした成長に持続力はないはずであり、市場専門家は翌期からしばらく0.5~1.0%のような低成長が続くことで、巡航+1.8%成長に近づくとイメージしていました。それが見事に裏切られたのです。

FRB(米連邦準備制度理事会)は経済の需要の強さからのインフレ警戒を解けないままでしょう。利下げにもしばらく慎重なままと想定されます。

図1:GDPは2023年通年で+3.1%成長と堅調

図2:GDPギャップはプラスのまま(IMF推計)

インフレは控えめ

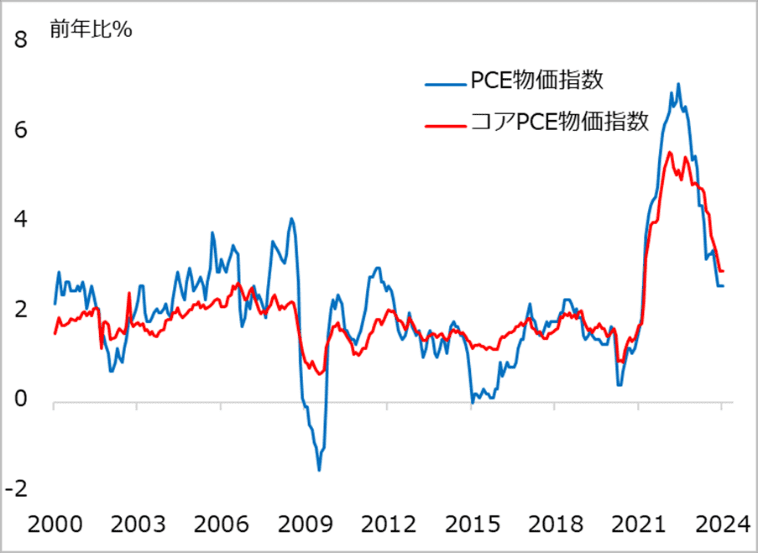

経済が堅調でも、インフレは比較的抑えられた状態にあります。FRBが重視するインフレ指標のPCE(個人消費支出)物価指数は前年同月比+2.6%、変動の大きいエネルギー・食品を除くコア部分で+2.9%まで鈍化しています(図3)。

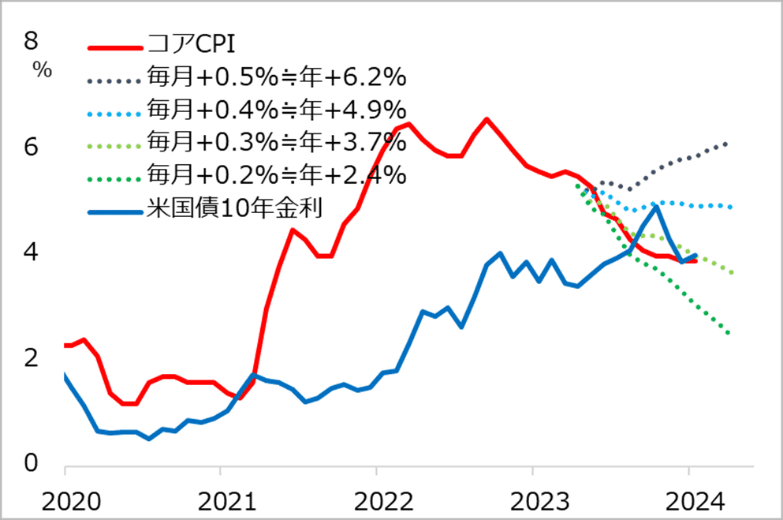

CPI(消費者物価指数)のコア部分で見ても、図4に示す通り、鈍化傾向にあります。ただし、足元では下げ足が鈍りがちなことも分かります。

インフレが基調として鈍化してきた背景は、コロナ禍で発生した供給側からのインフレ圧力が緩和されたことにあります。グローバルに供給網が分断されたり、機能まひになったりして、自動車などで供給不足が発生。代替的に需要が増えた中古車の価格が新車より高くなる事態も、記憶に新しいところです。

また、欧州がコロナ禍で進めようとした再生エネルギー対策がうまく回らず、供給不足になった化石燃料の価格が上昇しているところに、ロシア制裁での同国産石油・天然ガスの輸入規制が重なり、エネルギー関連相場が急騰しました。

これら供給要因が一服したことで、インフレは急低下したものの、依然として、強い需要、高めの賃金からのインフレ圧力がくすぶっているという状況です。FRBはインフレ鈍化に自信を見せたり、それでいて早期利下げに慎重になったりと揺れ動くのも、こうしたマチマチの状況ゆえといえます。

図3:PCE物価指数は+2.6%、コア+2.9%に鈍化

図4:CPIは鈍化しつつも、やや下げ渋り気味

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]「年収の壁」を超えても安心!扶養内でiDeCoを始めるメリットとは](https://m-rakuten.ismcdn.jp/mwimgs/5/0/160m/img_50a45ec19fb3efc761e9c44aa3278e1264942.jpg)