投資する時には、日本株式、外国株式、日本債券、外国債券などの割合をどのくらいにするべきかと考える方が多いのではないでしょうか。このようにどの資産にどのくらいの割合を配分するか決定することは「アセット・アロケーション(資産配分)」と呼ばれていますが、具体的にどの銘柄を買うか、どんなタイミングで買うかなどよりも、長期的には投資成果に大きな影響を与えるといわれています。

今回は、投資におけるアセット・アロケーションと、家計資産での位置づけについてご説明します。

アセット・アロケーションとは資産配分を決めること

アセット・アロケーションとは、投資において、資産(アセット)への配分割合(アロケーション)を決定することです。

アセット・アロケーション(資産配分)

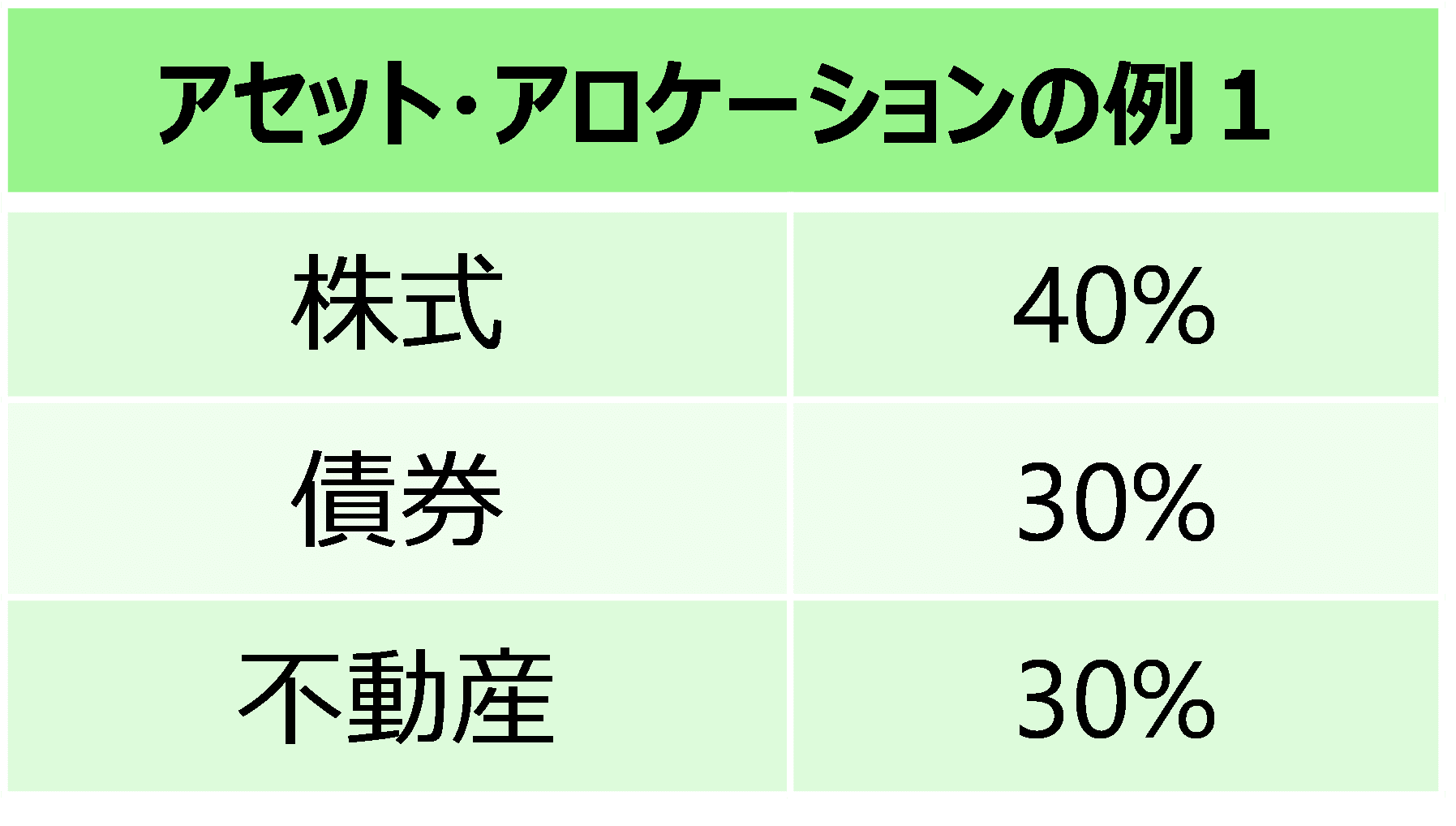

例えば、株式、債券、不動産という3つの資産クラス(アセットクラス)を考える場合には、次のように決めることになります。

シンプルなアセット・アロケーションの例

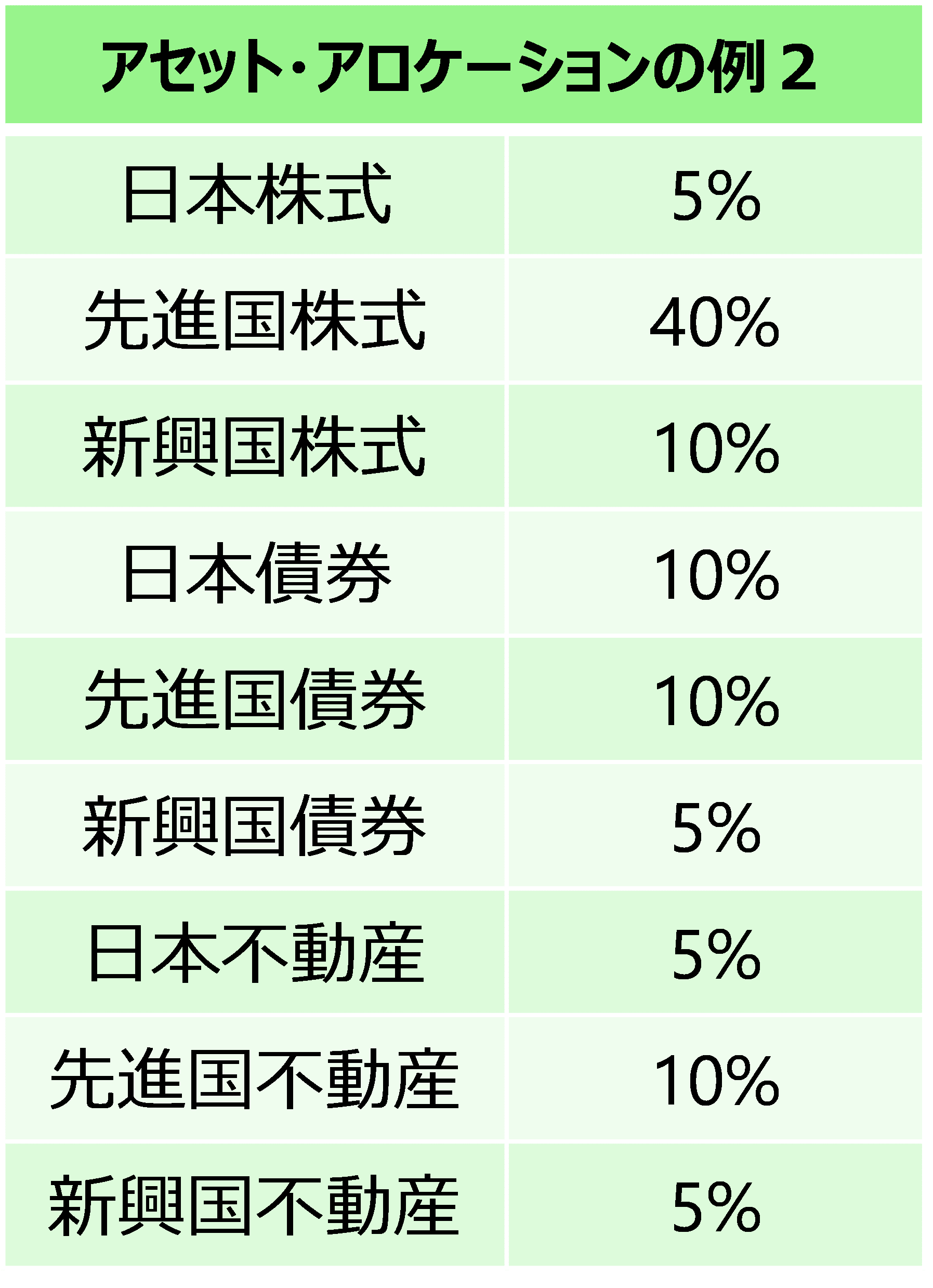

また、資産クラスをもう少し細かく、日本株式、先進国株式、新興国株式、日本債券、先進国債券、新興国債券、日本不動産、先進国不動産、新興国不動産という9つの資産クラス(アセットクラス)を考える場合には、次のようになります。

アセットクラスが9つの場合のアセット・アロケーションの例

なお、これら2つのアセット・アロケーションはあくまで例ですので、おすすめのアセット・アロケーションというわけではありません。

銘柄選びや売買タイミングより重要なアセット・アロケーション

投資していく運用資産を管理していく際には、アセット・アロケーション以外にも、どの銘柄を買うか、いつ売買するかといったことを考えていきますが、通常は次のような順番で考えていきます。

1.アセット・アロケーション

どのような資産クラス(アセットクラス)にどのくらい配分するかを決定

2.銘柄選び

各資産クラス(アセットクラス)内で、具体的に個別銘柄を買うのか、投資信託を買うのかなど対象銘柄を決定

3.売買タイミング

投資対象銘柄をいつ購入し、いつ売却するのかを決定

個人投資家の方は必ずしもこの手順を踏んでいないかもしれませんが、機関投資家と呼ばれるようなプロの投資家はこういった手順で検討していくことが一般的です。

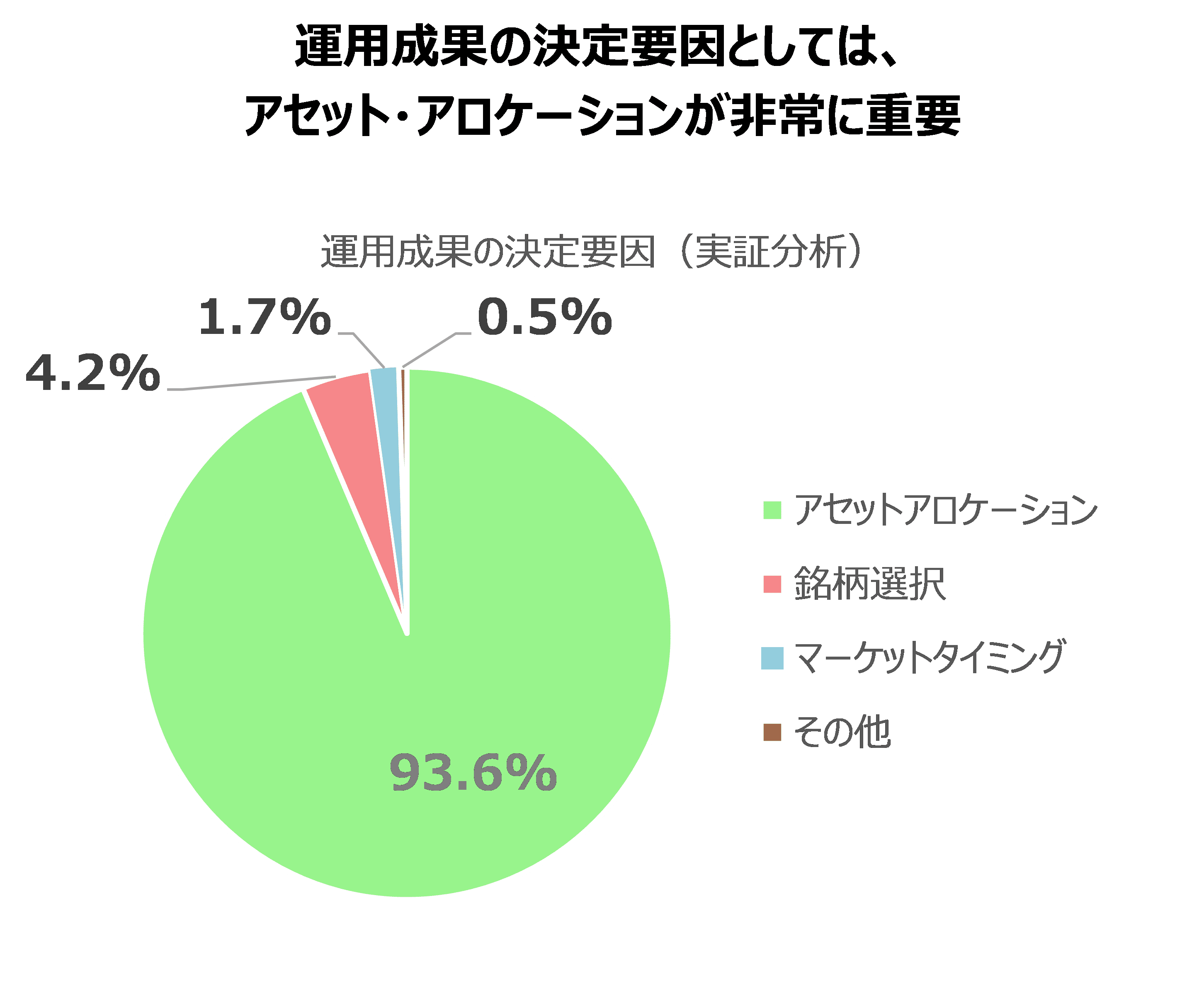

そして、長期的な運用成果は、アセット・アロケーション、銘柄選び、売買タイミングといったこれら3つの要因のうち、ほとんどアセット・アロケーションが決定するとされています。次のグラフは、今から40年近く前に発表された実証分析の結果ですが、アセット・アロケーションが9割以上の影響を与えているとしています。

銘柄選び、売買タイミングより、アセット・アロケーションが重要

Financial Analysts Journal; July/August 1986

同様の研究は数多くありますが、いずれもアセット・アロケーションが最も重要であるとされ、プロの投資家の間では常識になっています。どの銘柄を買おうか、いつ買うのがいいだろうか、などと悩まれるかもしれませんが、長期の投資であればそういったことはあまり重要ではないという結果なのです。

もちろん1週間や1カ月など短期での投資であれば、どの銘柄をいつ買うかで投資結果は変わってきます。しかし、20年、30年と長期的に資産形成していく場合には、どんな資産クラスにどのくらい配分するかというアセット・アロケーションが最も重要なのです。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)