投資する時には、日本株式、外国株式、日本債券、外国債券などの割合をどのくらいにするべきかと考える方が多いのではないでしょうか。このようにどの資産にどのくらいの割合を配分するか決定することは「アセット・アロケーション(資産配分)」と呼ばれていますが、具体的にどの銘柄を買うか、どんなタイミングで買うかなどよりも、長期的には投資成果に大きな影響を与えるといわれています。

今回は、投資におけるアセット・アロケーションと、家計資産での位置づけについてご説明します。

アセット・アロケーションとは資産配分を決めること

アセット・アロケーションとは、投資において、資産(アセット)への配分割合(アロケーション)を決定することです。

アセット・アロケーション(資産配分)

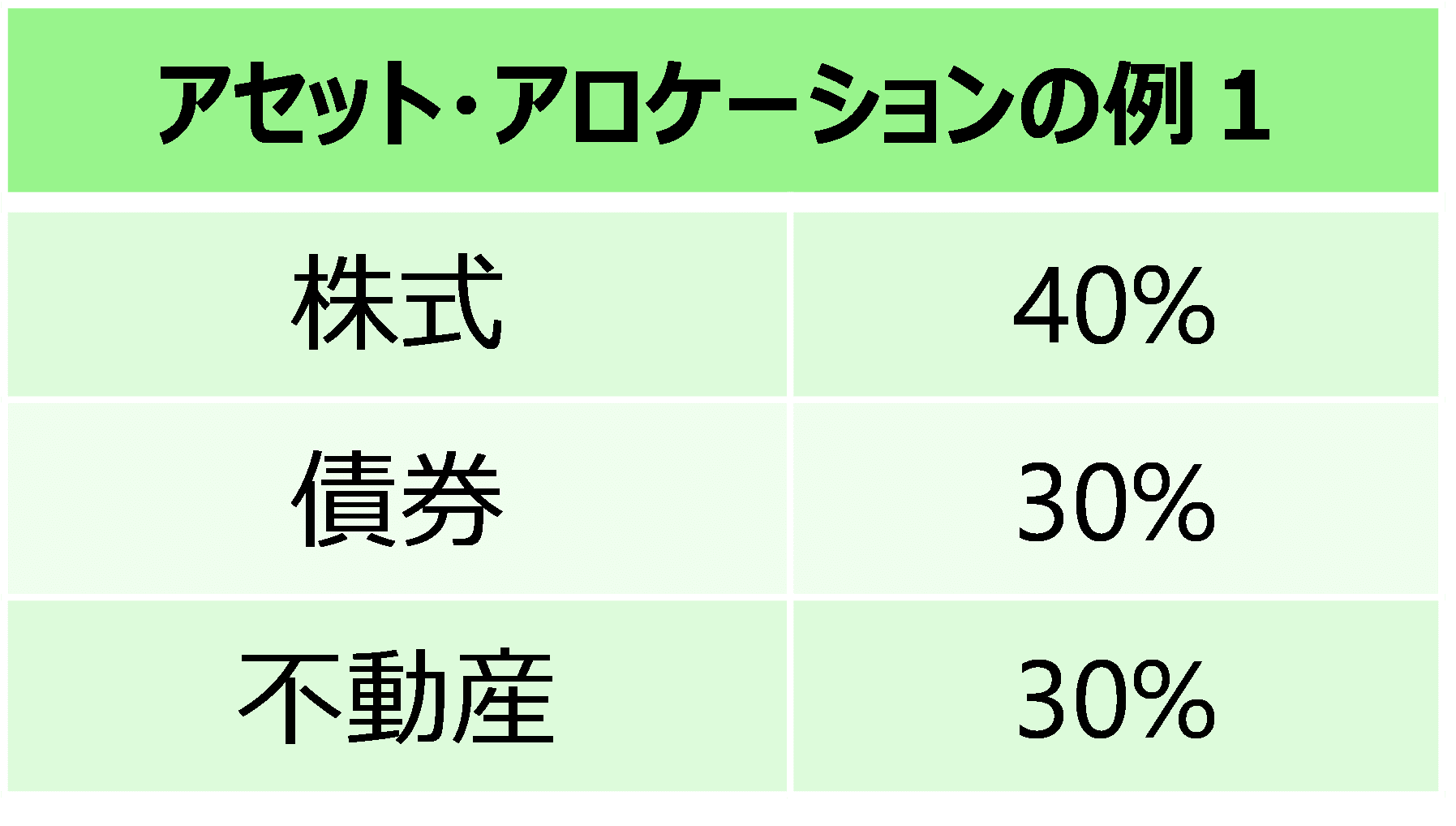

例えば、株式、債券、不動産という3つの資産クラス(アセットクラス)を考える場合には、次のように決めることになります。

シンプルなアセット・アロケーションの例

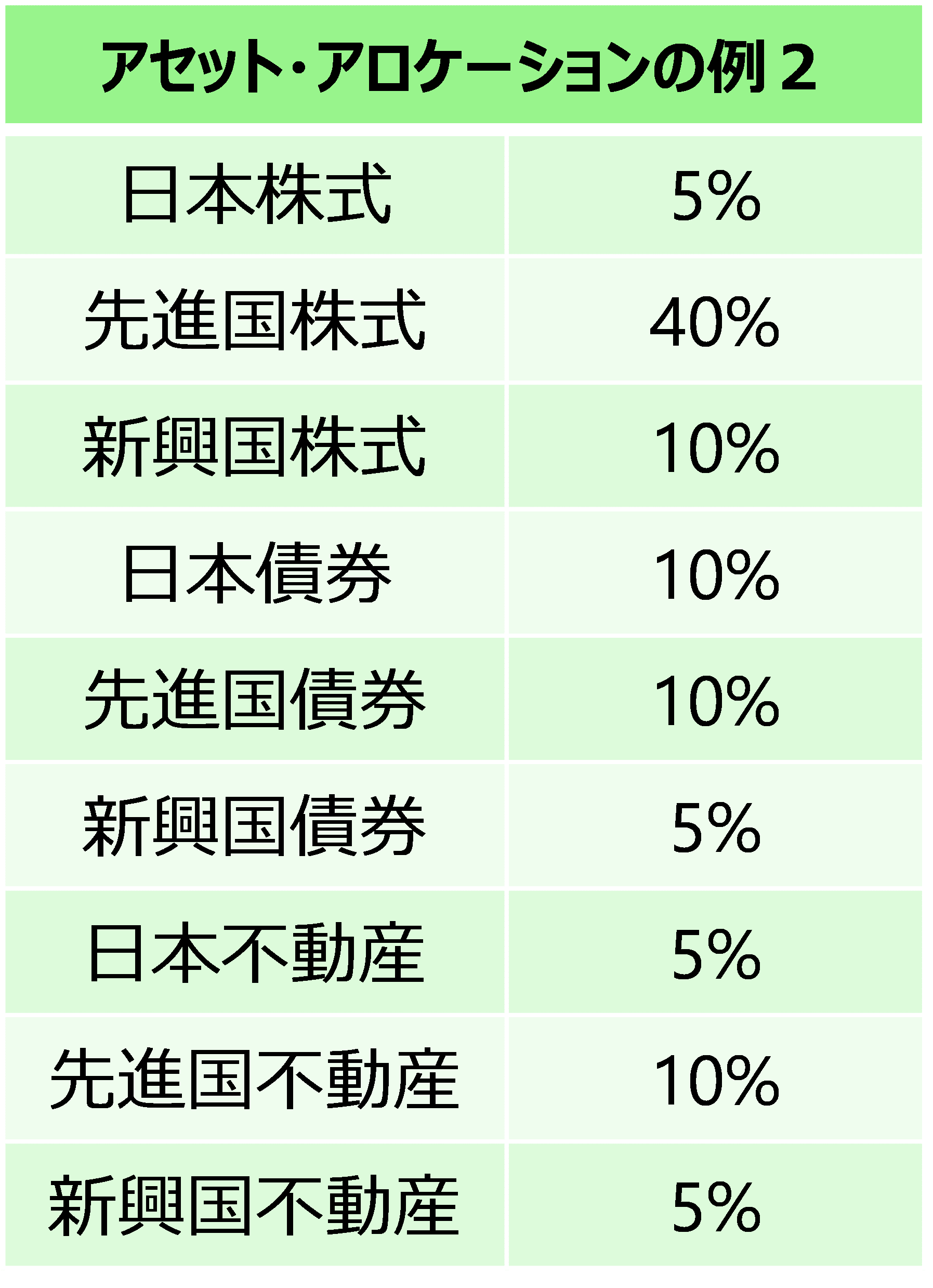

また、資産クラスをもう少し細かく、日本株式、先進国株式、新興国株式、日本債券、先進国債券、新興国債券、日本不動産、先進国不動産、新興国不動産という9つの資産クラス(アセットクラス)を考える場合には、次のようになります。

アセットクラスが9つの場合のアセット・アロケーションの例

なお、これら2つのアセット・アロケーションはあくまで例ですので、おすすめのアセット・アロケーションというわけではありません。

銘柄選びや売買タイミングより重要なアセット・アロケーション

投資していく運用資産を管理していく際には、アセット・アロケーション以外にも、どの銘柄を買うか、いつ売買するかといったことを考えていきますが、通常は次のような順番で考えていきます。

1.アセット・アロケーション

どのような資産クラス(アセットクラス)にどのくらい配分するかを決定

2.銘柄選び

各資産クラス(アセットクラス)内で、具体的に個別銘柄を買うのか、投資信託を買うのかなど対象銘柄を決定

3.売買タイミング

投資対象銘柄をいつ購入し、いつ売却するのかを決定

個人投資家の方は必ずしもこの手順を踏んでいないかもしれませんが、機関投資家と呼ばれるようなプロの投資家はこういった手順で検討していくことが一般的です。

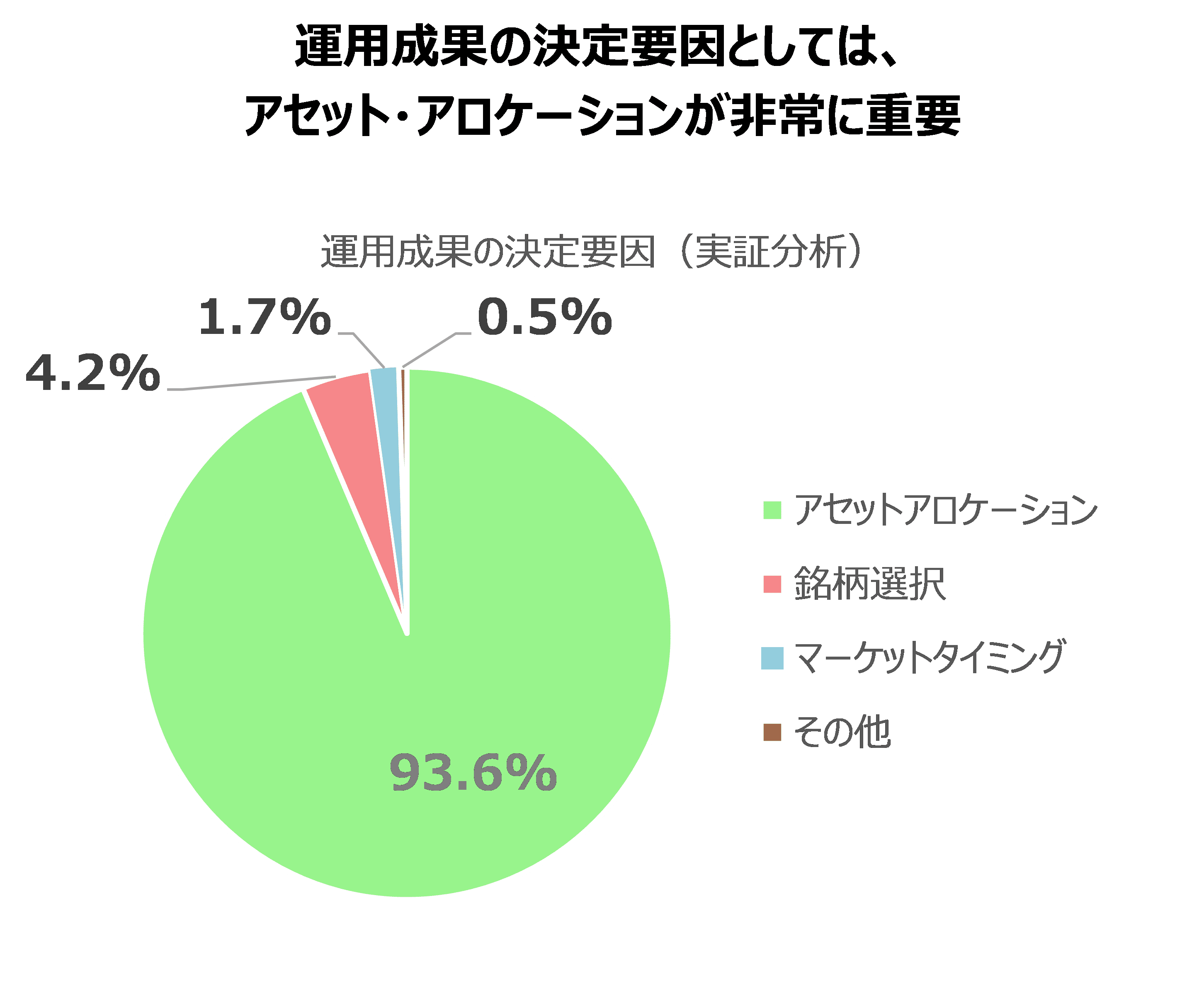

そして、長期的な運用成果は、アセット・アロケーション、銘柄選び、売買タイミングといったこれら3つの要因のうち、ほとんどアセット・アロケーションが決定するとされています。次のグラフは、今から40年近く前に発表された実証分析の結果ですが、アセット・アロケーションが9割以上の影響を与えているとしています。

銘柄選び、売買タイミングより、アセット・アロケーションが重要

Financial Analysts Journal; July/August 1986

同様の研究は数多くありますが、いずれもアセット・アロケーションが最も重要であるとされ、プロの投資家の間では常識になっています。どの銘柄を買おうか、いつ買うのがいいだろうか、などと悩まれるかもしれませんが、長期の投資であればそういったことはあまり重要ではないという結果なのです。

もちろん1週間や1カ月など短期での投資であれば、どの銘柄をいつ買うかで投資結果は変わってきます。しかし、20年、30年と長期的に資産形成していく場合には、どんな資産クラスにどのくらい配分するかというアセット・アロケーションが最も重要なのです。

家計資産ではアセット・アロケーションをどのように考える?

ここまでご説明したアセット・アロケーションは、あくまで投資に回すお金、つまり運用資産についての話です。運用にいくら回してよいかは人それぞれです。そこで、個人の方がどのくらいのお金を投資に回してよいかを考える際の1つの考え方をご説明します。

次のように、持っているお金を4つに分けるのです。

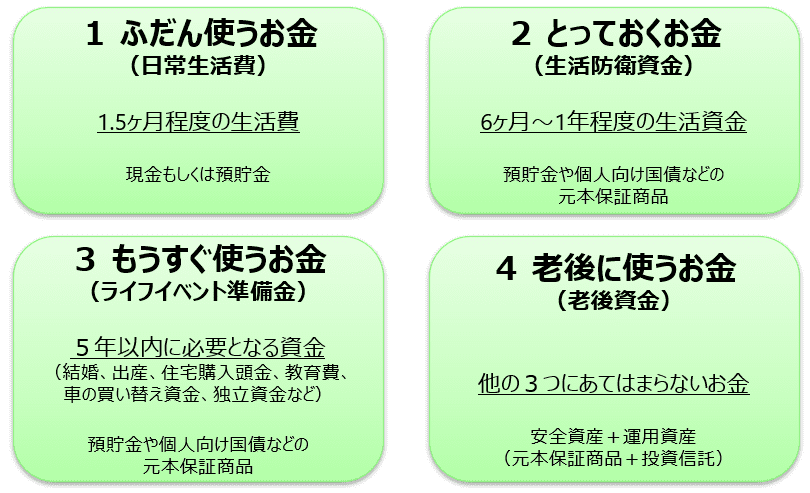

1.ふだん使うお金(日常生活費)

2.とっておくお金(生活防衛資金)

3.もうすぐ使うお金(ライフイベント準備金)

4.老後に使うお金(老後資金)

家計資産を4つに分ける管理方法

例えば、毎月の生活費が30万円の方の場合で考えてみます。

1つ目の「ふだん使うお金」は、家賃/住宅ローン、水道光熱費やクレジットカードの引き落とし、その他生活費としてかかるお金を日常生活費として管理するものです。引き落としのタイミングが前後する可能性を考えて、少し余裕を見て1.5カ月分、つまりこの場合は45万円程度を入れておくことになります。

2つ目の「とっておくお金」は、病気やケガで働けなくなってしまった、仕事を失ってしまったなど、一時的に収入が途絶えてしまったとしても生活していけるよう、とっておくお金です。6カ月~1年程度の生活費、つまりこの場合は180~360万円を預貯金や個人向け国債など、円建て元本保証でいつでも引き出せる形で保有しておきます。

3つ目は、結婚やマイホーム購入、子どもの教育費など、今後5年以内くらいにライフイベントなどで使うことが決まっているお金です。こちらも投資には回さず、預貯金などの元本保証商品でおいておくのがよいでしょう。

1~3のお金を取り分けて、まだ残っているようであれば、それは当面使う予定のないお金、もしくは老後に使うお金になります。このお金の一部を投資に回していくのがよいと考えています。金額にもよりますが、ある程度投資を経験している方は、全部を投資に回すことも選択肢になると思います。

このように家計のお金を整理してみて、いくらを投資に回すことができるか確認し、そのお金についてアセット・アロケーションを検討していくのです。アセット・アロケーションという言葉はいろいろなところで説明されているのですが、各ご家庭のお金全体を考えた時に、どのように整理していけばよいのかは十分説明されていないことも多いかと思います。

1つの考え方として、今回ご説明した4つに分けた上で投資に回す金額を決定、その上でアセット・アロケーションを考えていただければと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。