※本記事は2018年4月18日に公開したものです。

お金は自由だ!

今回は、お金の運用と金融サービスについて根本的に考える場合に重要だと筆者が思う「お金が持つ3つの自由」と、その結果、論理的に何が言えるかについてお伝えしたい。先入観を捨てて考えるとお金とは意外なくらい自由なものなのだが、多くの人や金融サービスがその自由を無意味に制約している。筆者が考えるお金の自由とは、以下の3つだ。

【お金が持つ3つの自由】

- 使い道の自由

- 大きさの自由

- 形の自由

順に説明しよう。

1. 使い道の自由

お金の使い道は、お金の持ち主が「後で」自由に決めることができる。これが、お金の持つ1つ目の自由だ。

たとえば、現在1,000万円持っているサラリーマンがいるとして、彼はそのお金を老後の生活に備えて取っておいてもいいし、子供の教育費に使ってもいいし、医療費として一部使わなければならないかも知れないし、単に遊興に使ってもいい。

一方、将来必要な支出がある場合に、現在の支出を諦めなければならないといった、支出目的別の優先度合いは考えなければならない。現実を踏まえた計画性は重要だ。

しかし、将来の支出目的によってお金の運用方法を変えなければならないということはない。お金に色は着いていない。お金の運用は、自分にとって無理のないやり方でなるべくお金を増やすことだけを考えたらいい。使い道は、後から考えたらいいのだし、将来の使い道によって運用の方法(特に運用商品)は変わらない。

不出来なFP(ファイナンシャル・プランナー)のアドバイスによくあることだが、老後の資金、子供の教育費など、資金の使途や支出のタイミングによって顧客の資金を区分して、使途別に運用商品を割り当てるようなやり方は、無意味である上に、効率が悪い。お金の将来の使い道ばかりを細かく質問して語らせようとする金融マンや、「お金に色を着けて考えましょう」と言うようなアドバイザーは警戒するほうがいい。

また、高齢者は配当や分配金などのインカムゲインが得られる運用を中心に考えるといいといったアドバイス(実質は高分配商品のセールスだ)は無視していい。全体として適切なリスクを取りながら資産を運用しつつ、必要な生活費は銀行預金から計画的に引き出すやり方が効率的だ。資金の使途と運用の方法は無関係なのだ。

2. 大きさの自由

お金が持つ2つ目の自由は、「大きさの自由」だ。大きさの自由とは耳慣れないかも知れないが、「お金は、大きすぎて邪魔になることはない」という至極当然の事実を指す。

たとえば、「65歳で、3,000万円」といった目標を持ってお金を貯めて運用してきた人の金融資産が、65歳時点で3,500万円になっていた場合に、3,000万円を上回る500万円が邪魔だということはないはずだ。

分不相応に大きなお金を持つと、不安が募ったり落ち着かなくなったりしてかえって不幸になるといった心理的可能性はあり得なくはないのだが、この種の心配をしなければならない人は例外的だろう。ここでも、お金は単に「なるべく増やせばいい」。

お金の大きさの自由に関連して、お金の運用に目標額、特にこれに結びついた目標運用利回りを持つことの弊害について述べておきたい。

たとえば、「年率3%」といった目標運用利回りにこだわると、過大なリスクを取ったり、逆に過小なリスクの運用にとどまったりといった、無理や無駄が起こりやすい。ちなみに、現在、年金基金などの機関投資家が使用している期待リターンでは、「年率3%」は、株式などのリスク資産を6割くらい持たなければ目指すことができない数字であり、その運用リスクは必ずしも小さくない。

3. 形の自由

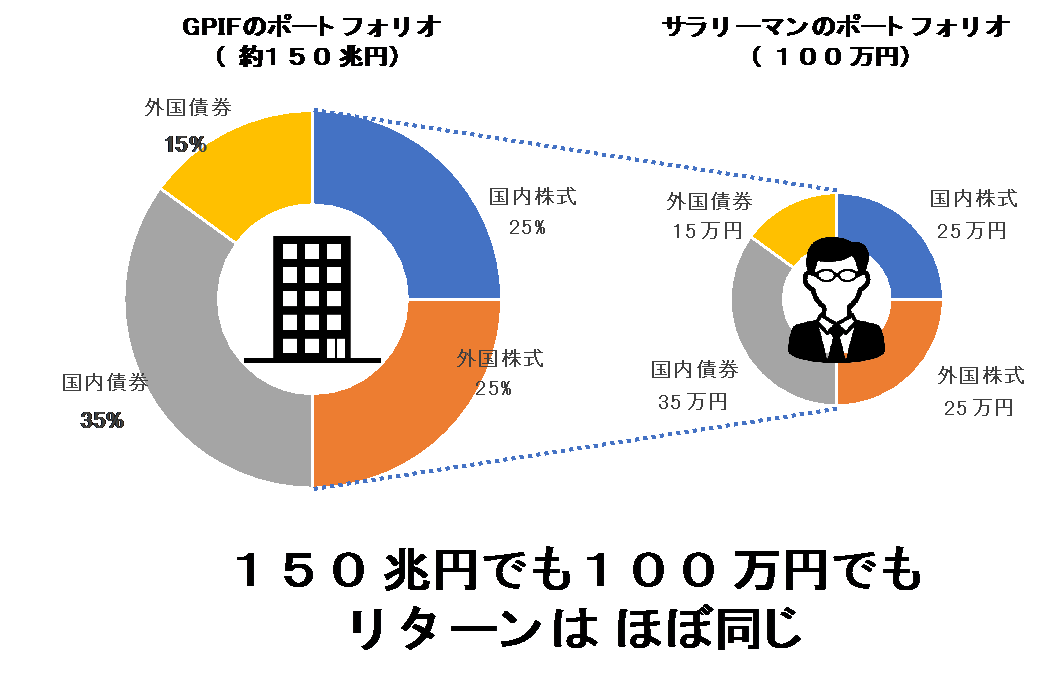

お金が持つ3つ目の自由は、「形の自由」だ。これは、たとえば、1億円運用している人でも、1,000万円運用している人でも、同じ内容(投資対象とウェイト)のポートフォリオを持つと、おおむね同じリターンとリスクを持つことを指す。

たとえば、公的年金の積立金を運用するGPIF(年金積立金管理運用独立行政法人)は「国内株式25%、外国株式25%、外国債券15%、国内債券35%」の基本ポートフォリオを基に約150兆円の資産を運用しているが、100万円の資産を運用するサラリーマンが、国内株式と外国株式のインデックス・ファンドを25万円ずつ買って、外国債券に投資するインデックス・ファンドを15%買い、さらに個人向け国債を35万円買うなら、彼が1年後に得るリターンは、GPIFが得るリターンとほぼ同じだろう。

※編集注:2018年当時のGPIF基本ポートフォリオを基にしています。

それぞれのインデックス・ファンドの運用手数料は、委託金額が大きいGPIFほど下げられないだろう。しかし、国内債券部分ではゼロに近い利回りで将来の金利上昇時の値下がりリスクを抱える長期債を多額に保有しなければならないGPIFに対して、将来金利が上昇しても元本割れしない、金利上昇リスクに非常に強い変動金利型10年満期の個人向け国債を買うことができるサラリーマンのほうが有利な面もある。

仮に、「最も効率の良いリスク資産の組み合わせ」がわかっているなら、機関投資家も個人投資家も、個人の中で、いわゆる富裕層でも普通の人でも、運用内容のちがいは、運用金額全体の大きさと、リスク資産に投資する金額のちがいだけでいいはずだ。どのような属性の投資家でも、「効率がベストではないリスク資産の組み合わせ」を好むことはないだろう。

率直に言って、世の中には、論理と計算で考えると明らかに不要な運用商品が多数あるということだ。運用商品の数だけ、多様な「ニーズ」など存在するはずがない。運用のニーズは「なるべく安全に、効率良くお金を増やすこと」だけだ。資金が大きくても小さくても、方法は同じでいい。

「3つの自由」の論理的帰結

お金が持つ3つの自由の論理的な帰結は、金融業界のビジネスにとって、強烈なインパクトを持つ

仮に、効率的なリスク資産の運用と無リスク資産の運用の内容がわかっているのだとしよう。この仮定についてもう一段階追い込むなら、お金の運用に関するアドバイザーは、リスク資産と無リスク資産について何がベストか本人としての結論を持っているはずだし、そうでなければ、他人にアドバイスなどできる立場ではあるまい。金融マンやFPは、プロである以上自分の前提を曖昧にすることが許されない。

すると、顧客の属性(初心者、ベテラン、高齢者、若者、男性、女性、富裕層、富裕でない人、…など)が異なっていても、資金の将来の使用目的が異なっていても、アドバイスすべき運用内容は、リスク資産に対する投資額を除いてまったく同じでいいということだ。

アドバイザーは、顧客に対して、ベストであると思うリスク資産と無リスク資産の内容と、リスク資産への投資額の決め方の2つを教えたらそれでいいということになる。

もう一歩踏み込んで言うなら、あらゆる個人に対して、リスク資産・無リスク資産の内容と、リスク資産への配分額の決め方を、親切に惜しむこと無く一度だけ教えてあげるなら、その個人は、金融マンやFPのアドバイスも必要なくなるし、まして、ラップ運用やバランス・ファンドのような「お任せ運用」を利用することが不要になる。はっきり言って、今まで、金融業界(運用業界やFPを含む)は、顧客に随分無駄なお金を払わせて来たということなのだ。

よくある比喩で言うなら、「魚を与えるのではなく、魚の釣り方を教える」のが真の親切だ。

筆者は、お金の運用に関して、「教育的親切」を多くの人に提供することによって、金融ビジネスの「大きな無駄」を取り除くことができると思っている。

【コメント】

この記事は、過去に筆者が書いた記事の中で最高のものである。名文でも、話題になった訳でもないが、内容的なインパクトにおいて最大だ。

本記事の内容は以下の意味を持つ。

先ず、質の悪い人生相談をコンサルティングとして提供して、なぜか運用商品の手数料で対価を得る自称「アドバイザー」(FPからPBマンまで)の9割以上が要らなくなる。

また、「お客様のニーズに応じて」揃えたことになっている運用商品の大半が不要になる。

一方、投資家の側では「自分の属性に合った運用」などという無駄なテーマについて考える必要がなくなり、運用がシンプルに整理できる。

記事の論旨に細かな例外を探すことは出来るが、論理の筋は今読み直してみても動かしようがない。お金の問題は、少なくとも運用に関してはシンプルに解決できるのだ。2024年から始まるNISAについても当然あてはまる。(2023年11月21日 山崎元)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]大激戦!米大統領選挙で世界分裂は直らない](https://m-rakuten.ismcdn.jp/mwimgs/f/e/160m/img_fe0df75b485762eaa90ed95b8238cdaf69929.jpg)

![[動画で解説]iDeCo(イデコ)ファースト!NISA(ニーサ)より節税メリット大!デメリットも理解して活用](https://m-rakuten.ismcdn.jp/mwimgs/b/2/160m/img_b2ffc423fe5754f6473aa1748346698d47085.jpg)

![[動画で解説]【S&P500の危機?】トランプショック到来...!?米大統領選挙の今後](https://m-rakuten.ismcdn.jp/mwimgs/4/d/160m/img_4d37c6668863c2c90260de7232facac5104960.gif)