はじめに

今回のアンケート調査は、2023年10月30日(月)~11月1日(水)にかけて行われました。

10月末の日経平均株価終値は3万0,858円でした。節目の3万1,000円台を下回ったほか、前月末終値(3万1,857円)からは999円安、月足ベースでも4カ月連続の下落です。

あらためて月間の値動きを振り返ると、月初は下落、中盤にかけて持ち直しを見せるも、月末にかけて再び下落といった具合に、株価が揺れ動く展開が続きました。

基本的には、米長期金利の動きに株式市場が反応していく構図に変わりはなかったのですが、不透明感が強まった中東情勢をはじめ、企業決算の動向や金融政策イベントに対する思惑などが加わったこともあって、不安定なムードが月間を通じて市場を覆った格好です。

とはいえ、テクニカル分析的には、下値が3万0,500円、上値が3万2,500円あたりのレンジ相場となる中、移動平均線やトレンドライン、株価水準などの節目を意識する動きも多く、相場は「次の展開」を探りながら動いていた印象も与えています。

このような中で行われた今回のアンケートですが、2,400名を超える個人投資家からの回答を頂きました。日経平均のDIについては、前回よりも株高の見通しが後退し、為替の見通しについては、日米の金融政策イベントが影響してか、円安の見通しが弱まる結果となりました。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「見通しに対する時間のズレが目立つ結果」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

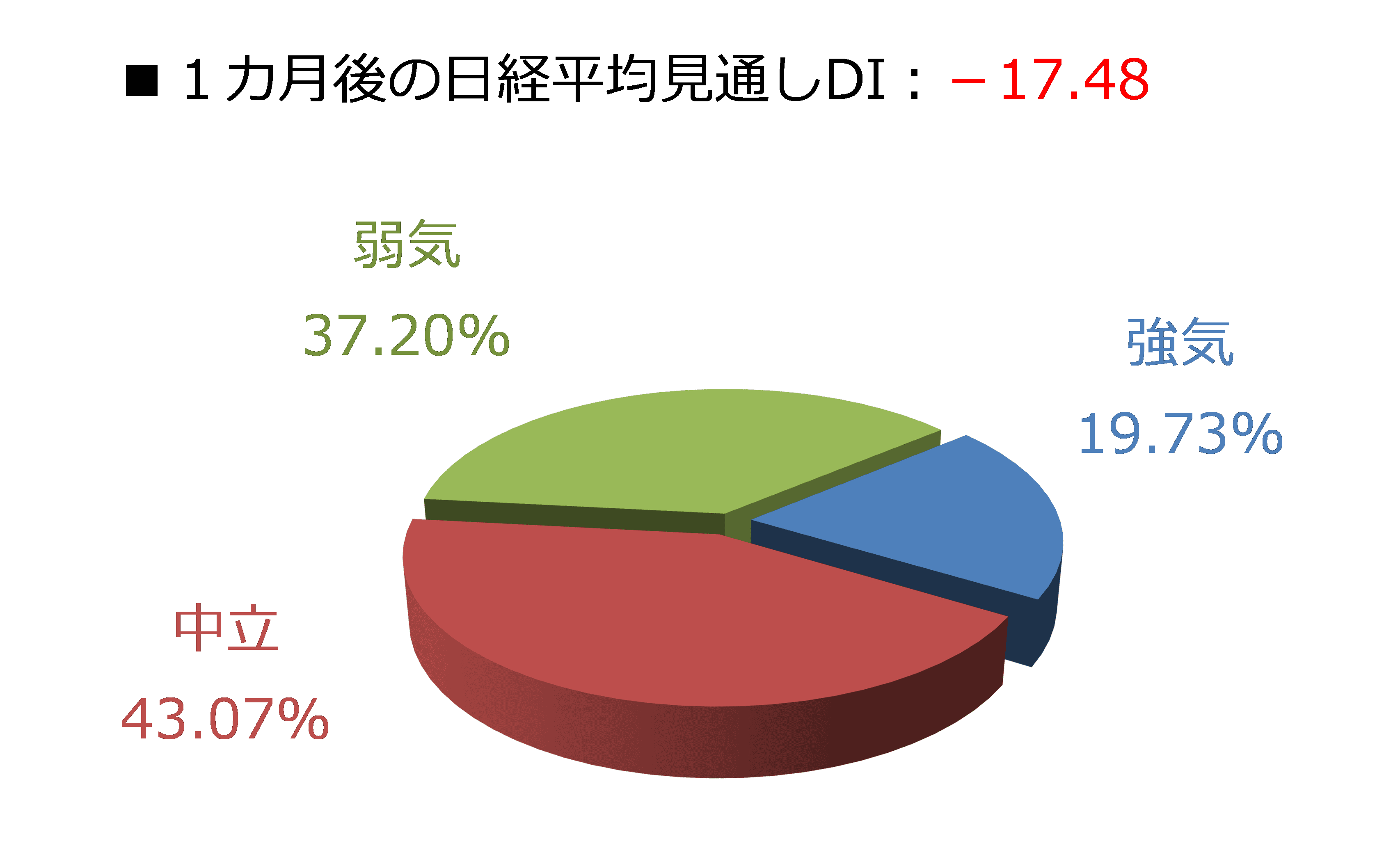

今回調査における日経平均の見通しDIは、1カ月先がマイナス17.48、3カ月先はプラス5.79となりました。

前回調査の結果がそれぞれ、プラス7.18とプラス20.88でしたので、両者ともにDIの値を大幅に低下させたことになります。とりわけ、1カ月先の低下幅が目立っており、値がマイナスに沈むのは7カ月ぶりとなります。

今回の調査期間中(2023年10月30日~11月1日)の日経平均が3万1,000円台割れで下値をうかがっていたタイミングだったことも影響していると思われますが、短期的には相場が弱含むと予想する見方が優勢だったことがうかがえます。

実際に、下の回答の内訳グラフを見ると、1カ月先の見通しについては、強気派の割合が19.73%と前回(26.89%)よりも減少すると同時に、弱気派の割合が37.20%と前回(19.71%)よりも増えていることが分かります。

その一方で、3カ月先についてのグラフを見ると、確かにDIの値は低下しているものの、1カ月先ほど見通しが悪化しているような印象はありません。

今回調査で3カ月先DIの値が低下した主因は弱気派の増加(前回の18.57%から26.72%に増加)ですが、それでも、強気派の割合(32.50%)の方が多くなっています。

したがって、今回のDIの結果からは、短期的な軟調に対する警戒と、中長期的には堅調という楽観の「見通しの時間軸のズレ」が目立っている様子が垣間見えます。

こうした中で迎えた11月相場ですが、1カ月先DIの見通しとは反対に、日経平均は戻り基調を強めるスタートとなっています。

日経平均だけでなく、米国株市場についても、株価の底打ちから反発の値動きに伴って、取引量を増やしていて、いわゆる「フォロースルー」の格好で、株式市場は上方向への目線を強めています。

こうした日米の株価上昇の背景には米長期金利の低下が背景にあります。10月の下旬には米10年債利回りが5%台乗せと警戒されていましたが、11月に入ってからは4.5%台まで一気に低下したことを、株式市場が好感しました。

10年債利回りをはじめとする米国の金利が足元で低下しているのは、「ほどほど」な減速を示す米経済指標が相次いでいることや、先週発表した四半期の米国債の発行計画で、長期債と超長期債の発行予定額が市場予想ほど増えなかったことで、債券市場の需給悪化に対する警戒が後退したことなどが理由となっています。

金利の動きについては、「景況感(景気・企業業績)」、「インフレ動向」、「(債券の)需給」が大きく影響を与えます。

当面の間は、「金利の低下=株高」の構図が続くと思われますが、その一方で、インフレが思ったよりも低下せずに、金利が高止まりしてしまうことや、想定以上に景気が減速してしまい、金利が低下しても株価が上昇しないといったシナリオがくすぶっています。

したがって、11月序盤の株価上昇の勢いが年末株高につながると判断するにはまだ早い可能性があります。

例えば、今月の終盤から本格化するクリスマス商戦がはじまりますが、その動向がさえないものとなってしまうと、米景気の悪化が顕在化したと受け止められてしまう可能性があります。

そのため、年末にかけて波乱含みとなる展開には注意が必要かもしれません。

今月の質問

楽天証券経済研究所 コモディティアナリスト 吉田 哲

ここからは、「今月の質問」について、書きます。10月のテーマは「有事の金(ゴールド)」でした。

10月7日、パレスチナ自治区の一つ「ガザ地区」を統治するイスラム組織ハマスが、数千発規模のロケット弾を壁の向こうのイスラエル側に発射しました。

壁はパレスチナ人(多くはイスラム系アラブ人)が居住するガザ地区とユダヤ系の人が多く居住するイスラエルの境界を明確にするために、1967年の第三次中東戦争以降、イスラエルが作ったものです。

歴史的になかなか相いれない関係のイスラエル側とパレスチナ側。混乱勃発から数週間は、壁を挟んで空爆による報復の応酬が続いていましたが、今月に入ったあたりから、地上で展開するイスラエル軍がガザ地区の中心地区に近づいたとの報道が出始め、混乱激化が際立ち始めました。

こうした状況の中、今回の楽天DIでは「有事ムード」が強まるときに注目が集まる傾向がある金(ゴールド)について、投資家の皆さまがどのようなお考えをお持ちかを尋ねました。

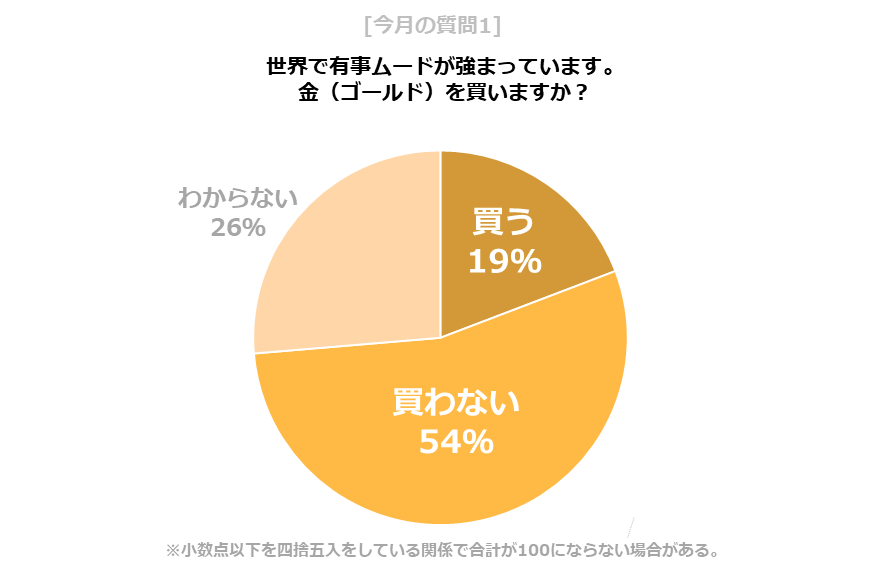

図:質問1

当該質問の回答者(2,479名)の2割弱(476名)が、「有事ムード」が強まる中で金(ゴールド)を買うと回答しました。一方で「買わない」は54%(1,350名)、「わからない」は26%(653名)でした。

「有事の金買い」という言葉をしばしば耳にしますが、実際のところ、足元の有事で金(ゴールド)を購入する方は全体の2割前後なのかもしれません。

半数を超えた「買わない」を選択した方のお考えについては、後述する「質問4(金(ゴールド)に関わるエピソードを一つ、教えてください)の結果」より推察できます。

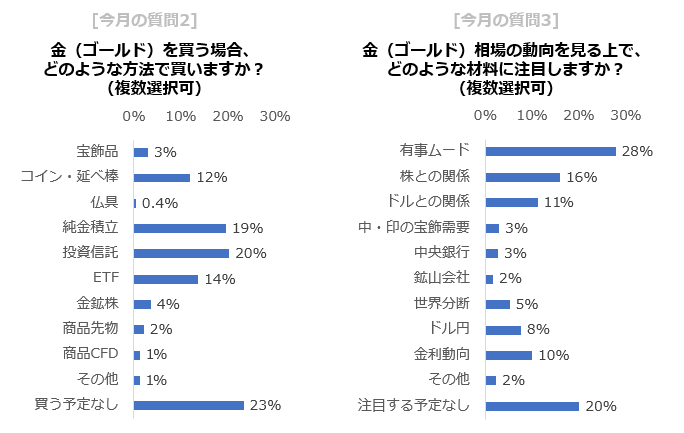

質問2と3で、金(ゴールド)を買う場合の手段と注目する材料を尋ねました。

図:質問2・3

金(ゴールド)を買う場合の手段で最も選択されたのは「投資信託」(20%)でした(質問2の結果より)。

投資信託には、少額で購入できる(100円から購入できる場合も)、ポイントで購入できる場合がある、クレジットカードで購入できる場合がある、投資初心者の方になじみやすい(レバレッジがかかっていない、積立で購入し続けることができる)、などの特徴があります。

金(ゴールド)を買う場合でも、こうした手掛けやすい手法を利用することをお考えの方が比較的多いようです。

次点は「純金積立」(19%)でした。純金積立は、投資信託と似ている点が複数あります。

少額で購入できる(1,000円から購入できる場合も)、クレジットカードで購入できる場合がある、投資初心者の方になじみやすい(レバレッジなし、積立可能)、などです。また、投資信託になく、純金積立にあるのは、「現物化できる場合がある」です。

毎月少しずつ積み上げた保有数量が一定の量になると、金(ゴールド)の地金に交換することができます(別途手数料が発生)。

光り輝き、ずっしりとした重さの金(ゴールド)を手元に置くことができるのも、純金積立の魅力の一つだと言えるでしょう(現物化できるかどうかは、純金積立を取り扱う会社による)。

3位は「ETF(上場投資信託)」(14%)でした。上場投資信託は名前のとおり、証券取引所に上場している金融商品のことです(国内であれば証券コード、海外であればティッカーを持っている)。

金(ゴールド)ETFの多くは、価格が国内外の金(ゴールド)価格に連動することを目指す仕組みになっています。このため、株式投資家の方がご自身のポートフォリオの一部に金(ゴールド)を組み入れることを比較的容易にしていると言われています。

株式投資を行っている取引画面内で金(ゴールド)を含めた全体の損益を確認することができたり、株式と損益通算ができるため税制面の利便性を高めたりすることができます。

金(ゴールド)相場の動向を見る上で注目している材料については、「有事ムード」(28%)が最も選択されました(質問3の結果より)。

1970年代後半、世界で大規模な有事が同時多発し、金(ゴールド)価格が急騰したことがありました。この時「有事の金買い」という言葉が生まれましたが、その言葉の意味を知っている方々が、質問3で「有事ムード」を選択したと考えられます。

歴史的に「有事ムード」が発生した際、多くの市民は資金の逃避先を物色したり、多くの投資家は株の代わりを探したり、主要通貨(ドル)の代わりを探したりする傾向があります。

こうした動きの受け皿になってきたのが金(ゴールド)だと考えられています。次点で「株との関係」、次いで「ドルとの関係」が選択されたのは、このためだと考えられます。

4位に「金利動向」がランクインしました。金(ゴールド)は保有をしていても、金利が付きません。このため、世界の主要通貨の金利が高く(低く)なった場合、金(ゴールド)を保有する妙味が低下する(高まる)と考える方もおられるようです。

質問4では、金(ゴールド)に関わるエピソードを尋ねました。大変多くの回答をいただいたため、全てをご紹介することはできません。

ここでは質問1で半数強の方が「買わない」を選択した理由、あるいは金(ゴールド)を購入することを躊躇(ちゅうちょ)する気持ちがにじみ出ている回答を紹介します。

質問4

(以下、いただいた回答より抜粋。文意を変えず文体を整えた箇所あり)

[うま味を享受できないことを懸念している回答(一部)]

- (価格が高水準で推移しているため)出遅れた感がある(60代)

- 欲しいとは思うが今ではないと感じる。(50代)

[価格下落を懸念している回答(一部)]

- 史上最高値付近では買えない(50代)

- 高い(20代)

- 今の高値ではちょっと手が出しづらい。(50代)

[予想できない値動きを演じることを懸念している回答(一部)]

- 過去、もうこれ以上、上がらないと思って売ってからかなり上昇している。(60代)

- ここまで上がるとは思っていなかった(60代)

[その他(一部)]

- ゴールド価格が高騰しているが、世界情勢が安定してくれることを願う。(50代)

- 利息がないので長期で持つことはあまり考えていない(50代)

ここまで、「有事の金(ゴールド)」というテーマで行った各種質問の回答結果をまとめました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを、伝えていきます。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)