今回のサマリー

●米インフレ低下の兆しは利上げ打ち止め観測と長期金利低下を呼び、株式相場はまず好感する

●しかし、インフレ低下のプロセスは、実質金利上昇、財政赤字、企業業績鈍化への懸念を呼びやすい

●FRBはインフレ抑制と景気軟着陸を目指すものの、紆余曲折ありのナローパスと身構える必要あり

インフレ鈍化を探る6カ月

米国では、FRB(米連邦準備制度理事会)の果敢な金融引き締めが効果を見せ始めています。ここから半年は、いよいよインフレ終息具合をチェックする重要ステージといえます。インフレ低下は、利上げの打ち止め観測とともに、債券金利の低下を促すと期待されます。株式相場はこれを好感して、まずは上方志向を見せるでしょう。

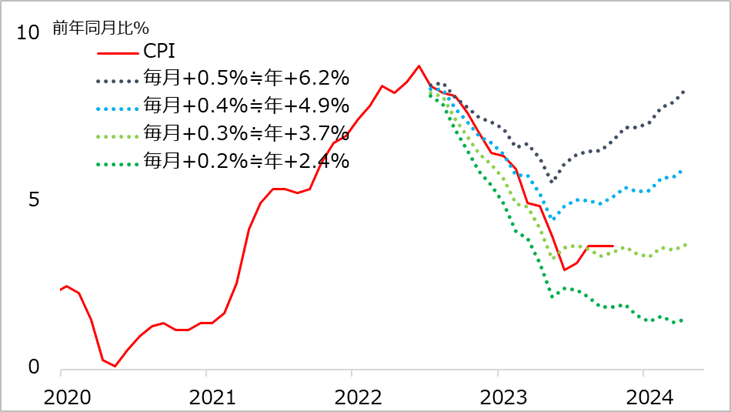

米CPI(消費者物価指数)の現状を確認し、今後へのポイントを確認します。図1は、2022年半ばにCPIが前年同月比でピークを打ったであろうことを踏まえて作成したものです。極端に上振れた前年同月のインフレ水準を基準にして変化率を見ると、その後1年は高インフレが続いても、前年同月比では低下して見える(基準年効果)ので、前月比でチェックするように呼びかけました。

この1年でインフレ率は、前月比+0.5%(年率+6.2%)から+0.4%(同+4.9%)、そして+0.3%(同+3.7%)ペースへ順当に低下してきました。最近数カ月は前年同月比で下げ止まったように見えますが、これも基準年効果です。前月比では+0.3%強で推移しており、これが+0.2%に近づけば、2024年としては首尾上々のうちといえます。

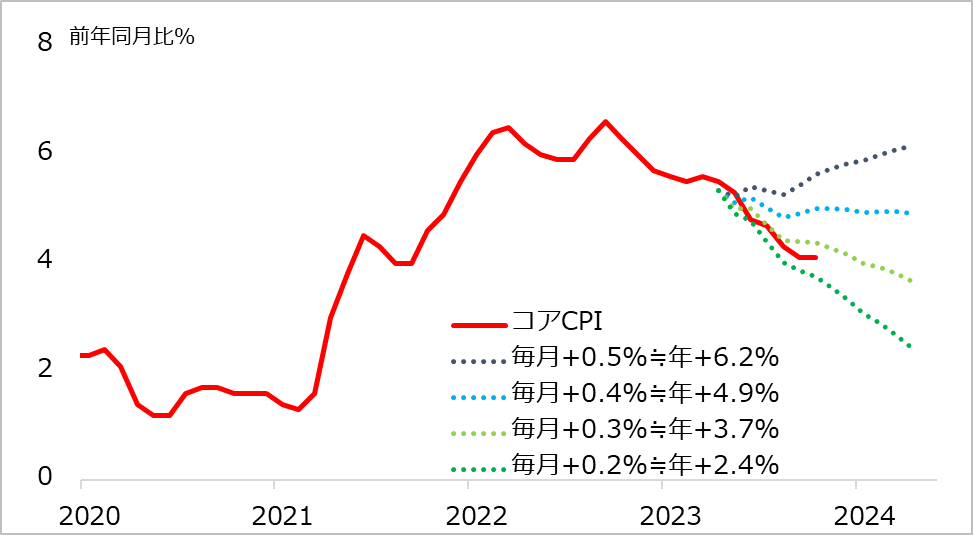

変動の大きいエネルギーと食品を除くコアCPIについて、この前年同月比と前月比の対比を、基準点を2023年半ばに移して描いたのが図2です。現時点まで、前月比+0.3%から幾分低くなりつつあり、順当に改善方向です。

足元で、下げ渋り感も見て取れますが、夏場のレジャー・旅行などのサービス需要、帰属家賃の小反発、原油高・ガソリン高からの燃料コスト高の転嫁などが影響していると見ています。一過性の要因や、統計集計上のアヤによる部分があり、今後は逆に揺り返しがあり得ると判断します。また、賃金の伸びも抑えられつつあり、粘着的で下がりにくいとされたインフレも軟化に向かうと期待されます。

図1:CPI 前年同月比と前月比(2022年7月基点)

図2:コアCPI 前年同月比と前月比(2023年5月基点)

インフレの暗と明

インフレというと、世の論調として、疑問もなく「悪」というレッテルが貼られがちです。日本の生活実感として、長年のデフレ環境でなかなか賃金は上がらないのに、インフレが進めば、生活が困窮します。企業もインフレで原材料コストが上昇しても、その分を価格転嫁できずに、業容の圧迫に苦しむところが少なくありません。

しかし、もしインフレ分だけ、賃金や年金などの所得収入が上がるならどうでしょう。企業も製品価格を値上げして、売上を伸ばし、インフレに伴う収益増も期待しやすくなります。このように、経済・社会の体制自体がインフレを組み込めば、生活やビジネスの困窮は減らすことができます。

もっとも、それでもインフレは全てのモノやサービスの価格が一様に上がるものではありません。モノによって価格変動に格差があり、そこに不確実性が伴うとすれば、社会の平等、公正、経済の効率性を損なう問題になります。したがって、中央銀行はインフレの安定化を目指すのです。

さて、米国の多くの企業は、インフレ下で原材料や賃金が上がれば、それを価格転嫁する傾向があります。このことは、インフレ見合いの価格引き上げで、売上は伸び、場合によっては利益も名目で増加しやすくなります。

図3の実質GDP(国内総生産)成長率と名目成長率の差(=インフレ)を見てください。通常、景気の良しあしは実質成長で見ます。しかし、企業の売上は決算においても名目で計上され、この名目成長に沿って変化する面が大きいのです。つまり、インフレのおかげで、企業業績はかさ上げされる面があるということです。

図3:米国GDP 実質vs名目

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)