1ドル150円ほどまで円安が進んだ昨今、米国株を今買ってよいか分からないという声をよく聞きます。確かに仮に今が円安の頂点だとするなら、いずれドルを円に戻す時に円高に振れていれば資産が目減りしてしまいます。ドル/円のチャートを見ても数年前からは桁違いの高水準なので、「高値つかみ」の不安から米国株に手を出しづらいと感じるのはごもっともです。

ただこれだと、1ドル140~150円台の円安が続く内はいつまでも「買い時」を判断できないと思います。結局いつ買うのが正解かは結果論ですが、遅疑逡巡したまま「あの時買っていれば」の後悔だけを続けてしまうのは避けたいところ。

そうした方のために本稿では、実際どれぐらいの変動が為替リスクとしてあるのか、また為替リスクがどうしても気になり手を出せないという時の対策として、「円高恩恵銘柄を同時に保有して[為替ヘッジ]をすること」についてご説明します。

株価変動率 > 為替変動率

高インフレを抑止するための米国の金融政策の影響で、昨年から急に上昇したドル/円チャート。最近の形だけ見ていると確かに急に折れそうでヒヤヒヤします。

ところが歴史的に振り返ると為替変動率は株価変動率に比べて控えめで、為替変動だけで株式の値上がり益が吹っ飛ぶという事態は、そもそも頻繁に起こるものではないといえます。

注2:σは標準偏差(ボラティリティ)の意。

注3:2018/10/26からの5年間の日次変動率をそれぞれ株式の営業日ベースでプロット。

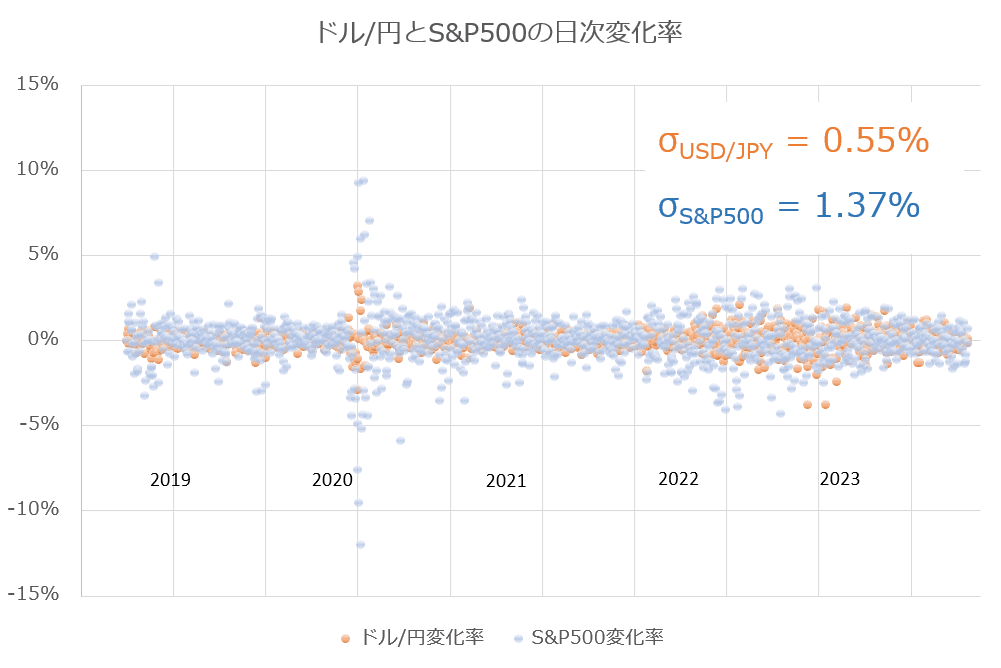

上図は過去5年間の、為替の代表としてドル/円相場、および株価の代表としてS&P500種指数の日次変化率をプロットしたものです。これを見ると、株価変動率が為替変動率よりも大きく上下に散布していることがよく分かります。

試しにこの2つの同期間のボラティリティ(データのばらつき具合)を計測すると、ドル/円は0.55%、S&P500は1.37%であり、ばらつき具合は実に2.5倍も違います。

もちろん多かれ少なかれ不利な方向に為替が動けばドル建て資産が目減りすることは同じですが、株価の動きのダイナミクスに比べ、為替の変動が緩やかなものであることは過去のデータから判断できます。そのため為替だけを理由にして米国株の保有をためらうのは、いささかもったいないと考えます。

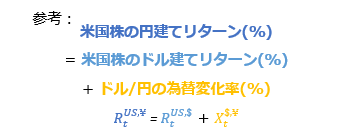

参考までに、下図の公式のように米国株式の投資判断は、原理的には単純に米ドル建てリターンがプラスかマイナスかで判断すべきと私は考えます(なお、一部新興国の高金利通貨の場合は極端な経済政策などによって長期的に通貨価値が下落する事例が散見されるので、あくまで米ドル・米国株投資についての私見です)。

仮に為替の予想変動率が▲10%だとしても、株式の予想変動率が+15%なら買い、となります。

そこまで正確に予測することは不可能なのであくまで考え方の参考ではありますが、上図のデータと併せて「為替よりも株価の変動を予測することの方がリターンを追求する上での重要度が高い」という勘所だけ押さえていただければ大丈夫です。

注2:添え字のtは、同期間での比較ということを意味しています。

円高恩恵銘柄を用いてリスク低減を図る「為替ヘッジ」

ただそれでも円高に振れればリターンが不利になることは変わりませんし、株価自体がプラスに動く保証もないので、可能な限り為替リスクを抑えたいと考えられる方も多いと思います。そうした場合にとりうる手段のひとつが、為替ヘッジです。

為替ヘッジとはもともと、余分なリスクを被りたくないプロの機関投資家が外国資産を保有する際、そのために調達した外国通貨と同数量の自国通貨を買い建てる取引などを指します。そうすればもし将来その外国通貨が減価しても、つまり自国通貨が増価しても、買い建てておいた自国通貨との損益通算で為替変動分の損益を相殺できます。

個人投資家の方がこれに近いことをしようとする場合、まずFX(外国為替証拠金取引)でドルを売る差金決済を行う方法が考えられます。ただ株式とFXでは利益の税区分が違う(株式は譲渡所得でFXは雑所得)ため、税金面で単純な損益通算ができないことに注意が要ります。

そのほか個人の所得にもよりますが、FXを含む雑所得が年間20万円を超えるとサラリーマンの方でも確定申告が必要となるケースもあること、また金利差の大きいドルを売り建てる場合、スワップポイント(通貨ペアの金利差を調整する収益または費用で、金利の高い方を売り建てる時は費用となる)が高くつくことなど、難点がいくつかあります。

そうした場合に代替となるヘッジ手段のひとつが、「円高恩恵銘柄を同時に保有して[為替ヘッジ]をすること」です。一般的な為替ヘッジとは性質がいくぶん異なるため、あくまでカギ括弧つきの為替ヘッジとします。

円高恩恵銘柄とは、円高に振れる局面で業績が向上し、株価も上がる見込みが高い銘柄のことです。一般的には自社商品やその原材料を輸入に頼る小売や素材など、内需系の産業が該当します。

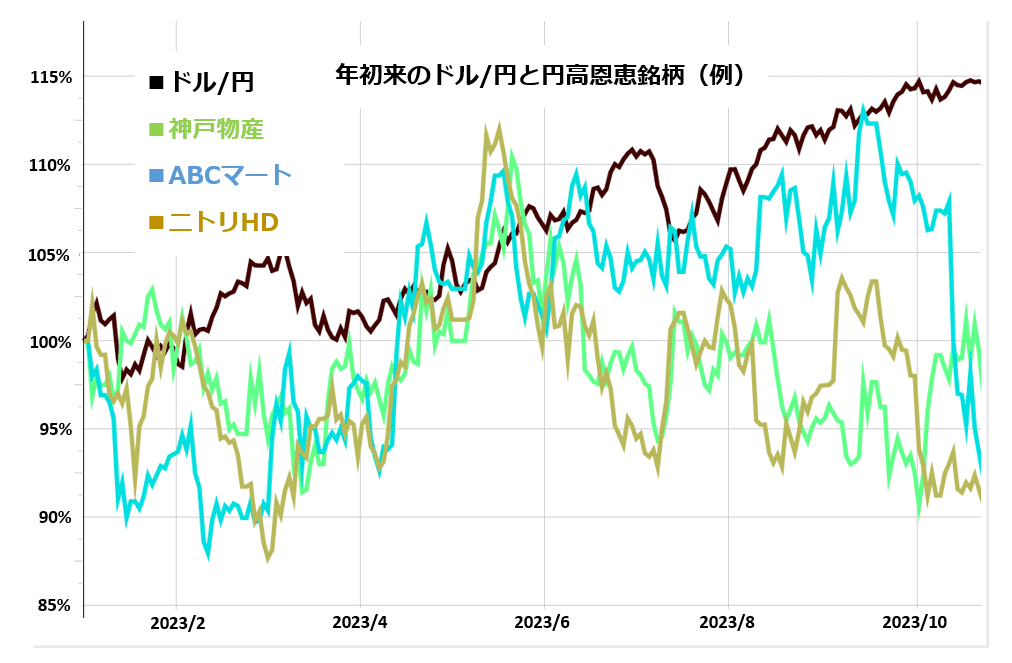

代表例としてよく挙がるのが、全国で「業務スーパー」を展開し、自社商品の多くが海外からの輸入食品である神戸物産(3038)や、海外で製造した製品を国内に輸入しているニトリホールディングス(9843)、同じく海外製造の靴製品を輸入して販売するABCマート(2670)などです。これらの年初来の株価を為替の動きと並べてみたのが、以下の図です。

2023/1/4の終値を100とし、その後の為替と株価の値動きを指数化。

年初来のドル/円相場とこれら銘柄の株価は、おおむね逆の動きをしていそうです。直接通貨でヘッジをかけるのと違いそれぞれが個別企業なのでブレは大きいですが、この期間についていえば神戸物産やニトリを米国株と同時保有していた場合、仮に円高に振れて米国株の価値が目減りした時でも、ヘッジ用銘柄の株価が上昇することで、為替ヘッジに近い機能を一部成していた可能性があります。

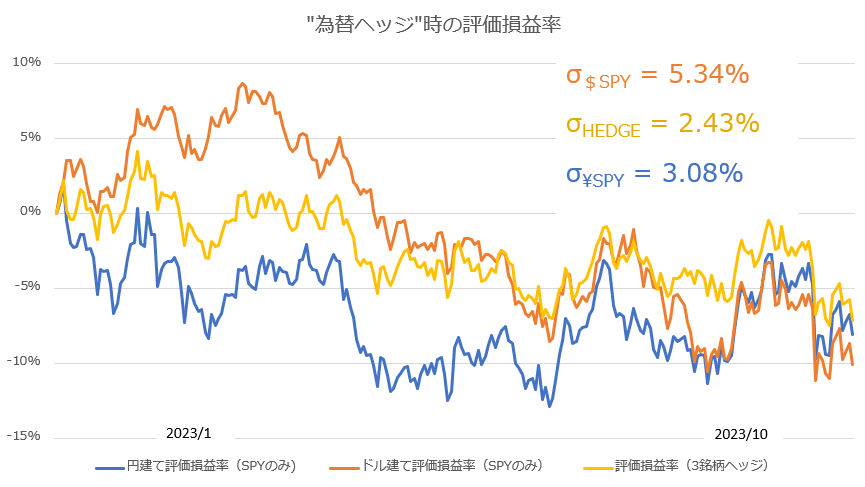

もし実際に、S&P500に連動することを目指す米国上場ETF(上場投資信託)のひとつであるSPDR S&P500 ETF(SPY)を約30万円分買い付けて単独保有した場合と、これに加えて上図の円高保有銘柄3種類を約3万円分ずつ買い付けた場合の直近1年の円建て・ドル建て評価損益率推移を図にすると、以下のようになります。

注2:2022/11/7の価格をもとに、「SPYのみ」はSPYを5口(30万8,837円)単独保有、「3銘柄ヘッジ」はこれに加え神戸物産を10株(3万1,300円)、ニトリHDを3株(4万6,845円)、ABCマートを15株(3万4,980円)買い付けて1年間保有していたと仮定。

注3:手数料やスプレッドは考慮していません。

注4:当社でかぶミニ(単元未満株)の取扱いが始まるのは2023/4/17からですが、単純化のため昨年時点で単元未満でヘッジ用銘柄を買い付けていたと仮定しています。

いくつかの仮定を置いた上での一定期間のシミュレーションなのであくまで参考ではありますが、円高恩恵銘柄で「為替ヘッジ」をすることで、評価損益率がおおよそ単独保有の場合のドル建てリターンと円建てリターンの間にならされているのが分かります。

ボラティリティで見ると、ヘッジ時は単独保有時(円建て)と比べ8割程度、単独保有時(ドル建て)と比べると半分以下の値動きに落ち着いています。ここからも円高恩恵銘柄で「為替ヘッジ」をすることは、通貨で直接的にヘッジをかけることと、一切ヘッジをかけないこととの中間的な性質を有しているといえそうです。

もちろんこの結果や細かい数字は、円高円安のどちらに振れるか、いつからいつまでの期間で考えるか、また個別企業の業績要因のいかんなどでもかなりブレますし、そもそも円高恩恵銘柄という論点以前に分散投資をしている時点でボラティリティが落ち着くのはある意味当前なので、いずれにせよおおむね値動きが落ち着く傾向にある点を押さえれば大丈夫です。

円高恩恵銘柄の例

円高恩恵銘柄は先ほど述べたように、一般的には小売や素材の業種で多いですが、身近な食品・小売銘柄でまとめると、以下のような銘柄が代表的です。

| コード | 銘柄名 | 事業内容 | 株価 |

|---|---|---|---|

| 1333 | マルハニチロ | 水産加工で国内最大手。冷凍食品や缶詰が主力。原材料の食品を多く輸入。 | 2,475円 |

| 2002 | 日清製粉G | 製粉やパスタ類で国内最大手。海外進出も盛んで、原材料を輸入に頼る。 | 1,818.5円 |

| 2670 | ABCマート | 靴小売で国内最大手。海外製造の商品も輸入して販売。 | 2,374円 |

| 3038 | 神戸物産 | 全国に「業務スーパー」をFC展開し、低価格を武器に冷凍品など食品を販売。輸入食材が主力。 | 3,679円 |

| 9843 | ニトリHD | 家具やインテリア販売で国内最大手。自社保有の海外工場で生産した商品を輸入して販売。 | 15,920円 |

| 注:株価は10/25の終値を参照。 | |||

もちろん円高恩恵銘柄による「為替ヘッジ」にも一長一短があり、結果論として今年のように一貫して円安が進んだ場合、ヘッジしたことでむしろドル建て資産のリターンが減少することもあります。

またヘッジ用銘柄の売買時の手数料やスプレッドなどのコストがかさむと、それ自体がヘッジコストとしてリターンの押し下げ要因になることにも注意が必要です(当社では手数料コースを「ゼロコース」に設定するなどすると、国内株取引の手数料は無料になります)。

個別株で「為替ヘッジ」をする注意点

ここまで円高恩恵銘柄を「ヘッジ用銘柄」とひとくくりに扱っていましたが、本来、個別株を為替ヘッジのツールとして使うのは一般的ではありません。個別の通貨を買い建てたり売り建てたりする場合と比較して、個別株で為替ヘッジをする際は以下のような注意点があります。

1)個別企業の業績リスク

当たり前ですが個別株の株価変動には、為替要因のほか単純な業績要因も影響します。円高恩恵銘柄と十把一絡げにして経営状態や外部環境を考慮せず保有すると、業績悪化が明るみに出た時、為替に関係なく株価が下がることは十分に考えられます。

本来為替ヘッジとは、為替によるリターンの変動を除去し、個別の企業業績などのリスクのみを選択的に取り、リターンを追求する手段です。為替ヘッジをして為替要因は縮小できても、多かれ少なかれ追加で別の個別リスクを取るという認識が大切です。

2)為替変動が利益につながらなくなるビジネスモデルリスク

個別の通貨を売買するだけなら、為替変動が直接的に資産価格に影響しますが、個別株で売買する場合、本質的には為替変動で影響を受ける期待収益に基づき株価が変動するにすぎません。

そのため企業の経営方針やセグメント配分の変更があれば、為替変動が収益につながるパスも変わり、為替の株価への影響度が失われることも考えられます。

そうした状態のヘッジ用銘柄を保有し続けることは、単に個別リスクを抱えた銘柄を裸で抱えているのと同じ状態なので、銘柄を入れ替えるなど処置することが良いでしょう。

総じてFXなどによる為替ヘッジと比べ円高恩恵銘柄との組み合わせで「為替ヘッジ」を行う場合、税金面で損益通算できるという利点がある一方、個別企業の追加的なリスクを取る必要があるという短所もあり、一長一短です。

そもそも為替変動率はある程度無視してヘッジをしない選択、また直接的なヘッジをせず時間分散して買付を行いリスクを緩和する方法も含め、円安時の米国株取引に際しては、実際の投資経験とも相談しながら無理なく適した方法を選択することが大切になります。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]大激戦!米大統領選挙で世界分裂は直らない](https://m-rakuten.ismcdn.jp/mwimgs/f/e/160m/img_fe0df75b485762eaa90ed95b8238cdaf69929.jpg)

![[動画で解説]iDeCo(イデコ)ファースト!NISA(ニーサ)より節税メリット大!デメリットも理解して活用](https://m-rakuten.ismcdn.jp/mwimgs/b/2/160m/img_b2ffc423fe5754f6473aa1748346698d47085.jpg)

![[動画で解説]【S&P500の危機?】トランプショック到来...!?米大統領選挙の今後](https://m-rakuten.ismcdn.jp/mwimgs/4/d/160m/img_4d37c6668863c2c90260de7232facac5104960.gif)