当社のかぶミニをはじめとする単元未満株投資のコラムでは、よくリスク分散について解説されています。単元未満で少額投資できるなら、投資資金が少なくても銘柄を複数保有して分散投資でき、お手軽にリスク分散ができるという趣旨です。これは投資効率の観点から、極めて重要な利点だと私は思います。

ただ、この「リスク分散」の利点を十分に解説するコラムはまれで、「リスク分散 = リスクを減らす」とのみ解釈される方も多くいます。これは一面的にはそうですが、リスク分散の第一義的な利点ではないです。

なぜなら、リスクを減らすだけなら、始めから値動きの小さい銘柄やTOPIX(東証株価指数)に連動するパッシブ型ETF(上場投資信託)などを選べばいいわけで、わざわざ複数銘柄分の売買コストや銘柄選択コストまでかけ、「リスクを減らす」ためだけに分散投資をする意義は薄いためです。

「リスク分散」には「リスク減少」の他にも根本的な効用があり、本来そのために推奨されている投資行動です。

結論を述べると、複数銘柄による「リスク分散」とは、本質的には「リスクに対するリターンの効率を高める」作業のことです。この点について、本来、論文や教科書に近い文献でしか紹介されない内容なので、後半は少し難しい話になりますが、図を交えて解説いたします。

「リスク」を分かりやすく言うと?

リスク分散の解説を始める前に、まず投資における「リスク」が専門用語である点に注意が要ります。一般的な意味とは異なるため、まずこの正確な意味からおさらいしてみます。

注2:リターンの定義は多数存在し、ヒストリカルデータの幾何平均を用いる定義はあくまでそのひとつです。

ひとことで言えば、「リスク」とは「データのばらつき具合」です。

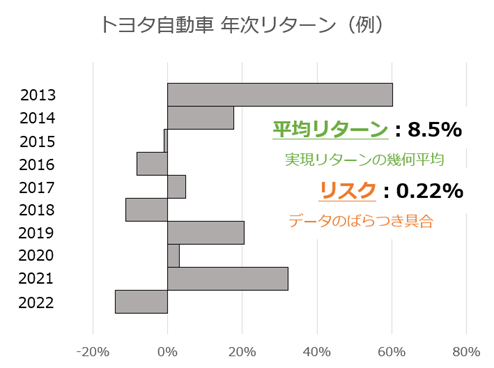

上図では、過去10年間のトヨタ自動車(7203)の年次実現リターンを並べています。この幾何平均をとると、8.5%です。しかし1年ごとに見れば実現リターンはバラバラで、このばらつき具合、不確実性を、投資では「リスク」と表現します。

これは統計学における標準偏差として計算され、リスク(標準偏差)が大きいほど、実現値のばらつきが大きくなる可能性が高いです。

日常用語の「リスク」は、悪いことが起きる可能性の意味ですが、投資用語の「リスク」は、良いか悪いかにかかわらず、ただデータのばらつきの大きさを表す指標だということを覚えてください。

「分散」を分かりやすく言うと?

また、「分散」も専門用語で、少し紛らわしいです。分散投資のたとえで、よく「卵をひとつのカゴに入れるのではなく複数のカゴに分散させて入れる」という表現を使いますが、これはとっつきやすさ重視の表現にすぎません。投資における「分散」は、「分ける」のではなく、「合成する」と表現する方が本質に近いです。

これをイメージ図にすると、以下のようになります。

注2:上図の合成結果は、トヨタとNTTを等金額で保有したと仮定して計算。

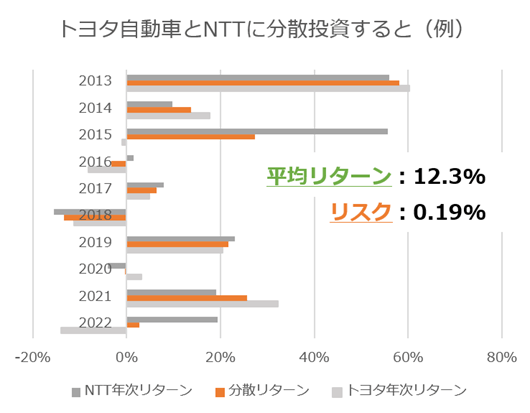

トヨタと同金額だけ日本電信電話(9432)(以下「NTT」)を保有したと仮定し、保有銘柄全体での実現リターンを計算したのが、上図のオレンジのグラフになります。

ここで「リスク」とは「データのばらつき具合」であることを思い出してください。複数銘柄を保有した場合、その全体のリスクは、保有銘柄全体でのリターンのばらつき具合となります。

ここではトヨタとNTTの実現リターンが年毎にならされた結果、トヨタ単体でのリスク(ばらつき具合)が0.22%だったところ、トヨタ+NTTの組み合わせでは0.19%となり、リスク(ばらつき具合)もならされていることが分かります。

これが世に言う「リスク分散」の仕組みです。データ(リターン)のばらつき具合を、銘柄を組み合わせてならすことで、ばらつき具合の指標であるリスクも小さくすることを狙う、ということです。ここをおさえれば、「リスク分散」の「分散」は「分ける」のではなく「合成する」作業であることが納得いただけると思います。

また、複数保有したからとて必ずしも(一方から見れば)リスクが減るわけではなく、リスクが小さい銘柄Aしか保有していないところにリスクが高い銘柄Bを合わせたら、当然、Aの視点ではむしろリスクが高くなることもあります。繰り返しになりますが、リスク分散はリスクを「分ける」のではなく、「合成する」にすぎないのですから。

ところで、ここまでの話だと、リスクがならされる前提として、同時にリターンもならされるなら、ローリスクローリターンになり効率が悪くなる場合もあるのではないか、と考えられる方もいると思います。ここに疑問を感じられるのは、慧眼だと思います。しかしそれは、日常用語的な意味での「効率」の話にすぎません。

投資における「効率」は、普通「リスクに対するリターンの効率」で図られます。これは「シャープレシオ」という「リターン÷リスク」で計算される指標として、金融業界では広く利用されています。

リターンの絶対量が大きいか、リスクの絶対量が小さいかより、「比率」であるこのシャープレシオを投資銘柄の選択においては重視し、これを「効率」と呼ぶのが普通です。

このもとでは、100のリスクに対して110のリターンを得られるもの(シャープレシオが1.1)より、1.0のリスクに対して1.2のリターンを得られるもの(シャープレシオが1.2)の方が、効率が良いとみなします。

もしリターンの絶対量を大きくしたいなら、単純にその投資手法で、投資資金を増やせばいいだけです。そのため、まずはシャープレシオの高い銘柄を選ぶ、またシャープレシオの高いポートフォリオの銘柄配分をつくることが、「効率的な」投資の第一歩です。

そしてこの「効率的な」ポートフォリオをつくる方法のひとつこそが、分散投資によるリスク分散なのです。

分散投資で実現する「リスク分散」の本領

ようやく本題に入ります。冒頭でお話しした通り、複数銘柄による「リスク分散」とは、本質的に言えば「リスクに対するリターンの効率を高める≒シャープレシオを高める」作業のことです。

※ここから先の話は難しいので、上記の結論だけ暗記して分散投資するだけでも、十分意味はあると思います。ただ「なぜリスクもリターンも小さくなるのに効率が良くなると言えるのか」という仕組み、つまりリスク分散の本質はあまり解説されることがないので、余裕があればぜひこの先も読んでください。

また以下の議論は、あくまでCAPM(資本資産価格モデル)に基づくものであることをご了承ください。

分散投資によるリスク分散でシャープレシオが高まる仕組みは、言葉で表現すると、「分散投資するとリターンの減少分よりリスクの減少分の方が大きく、リスクに対するリターンの比率が高まるため」と説明できます。

ただこれでは少し分かりづらいので、グラフにすると、以下の流れで説明できます。

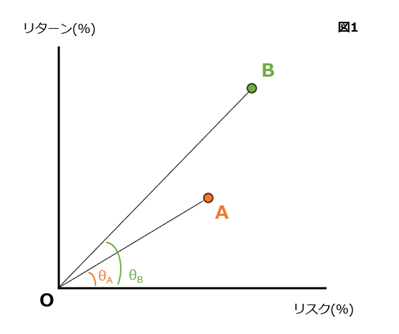

図1は、2つの銘柄AとBを仮定し、その固有のリスク、リターンに基づいてプロットしたものです。このとき、それぞれのシャープレシオは上図のtanθAとtanθB、すなわちOAとOBの傾きに等しいです。

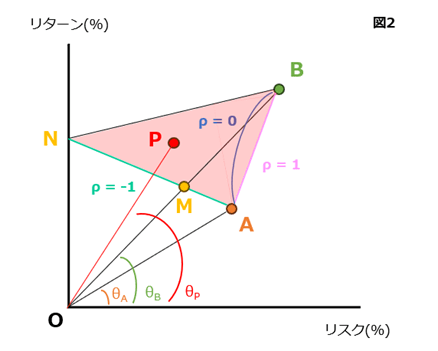

AとBのどちらかだけ保有するなら、当然、ポートフォリオ全体のシャープレシオも、tanθAもしくはtanθBに等しくなります。ここでもし、AとBを両方保有する、つまりAとBに分散投資する場合、そのポートフォリオをPとすると、投資比率、およびAとBのリターンの相関係数(ρ)に応じて、以下で色付きにした△ABNの領域を、Pが動くことになります。

図2で大切な示唆は、tanθPは多くの場合、tanθAやtanθBよりも大きくなるということ、すなわち、2つの銘柄を保有すると、相関係数が十分に小さいなら、単体で保有したときよりシャープレシオが改善されるということです。

見た目上はリターンがならされてローリターンになる気がしても、リスクに対するリターンの効率という観点では、分散投資では多くの場合に改善されるのが、この図から詳らかになります。これこそが「リスク分散」の効能の本質です。

どれだけの相関係数なら良いかという基準は個別のケースにより、最適解を計算するのは難しいのですが、おおむね、逆の値動きをする銘柄、相関係数がマイナスになるような組み合わせを目指せば、それぞれを単体で保有するより効率的になるケースが多いと考えられます。

もっとも、こうして見ると、分散投資をすることで、必ずしもシャープレシオが改善されるわけでもないことが分かります。仮に相関係数が1に近い、つまり値動きの方向がほぼ同じ銘柄で分散投資をしても、OPがOBの右側にいってしまいます。つまりそれなら、Bを単体で保有した方が効率が良いということです。

これがよく聞く、「分散投資は値動きが反対の銘柄ですべき」という言葉の背景です。値動きが似た銘柄で分散投資をするぐらいなら、そのうちの最も優良な銘柄だけを保有した方が効率が良くなります。

ただしシャープレシオの値も、リスクやリターンの定義からしてさまざまな数値を措定でき、正解があるわけではないので、どれかに絞るというのも現実的には難しいです。そのため、分散投資をすれば、最悪の場合でも間をとったシャープレシオになる、という解釈もできます。

以上が、分散投資によるリスク分散の本質です。3銘柄以上になると少し複雑になりますが、基本的に銘柄数が増えればシャープレシオが改善されるという大枠は変わりません(ちなみに究極的には、市場の全銘柄を時価総額で加重平均して保有するポートフォリオが、最もシャープレシオが良いとされます)。

複数銘柄を保有していると、せっかくどれかの銘柄が高騰しても損益が相殺されてしまい、面白くないと感じることもしばしばなのですが、こうしてリスクとリターンの効率性を意識すると、分散投資の合理性が見えてきます。

この分散投資をしやすくするのが、かぶミニなどでの少額分散投資です。単元株だけだと、理想的なシャープレシオになるよう銘柄分散ができても、投資余力の関係で、その先の投資金額の調節まで思うようにできず、結局、器用貧乏な「ローリターン」になる懸念もあります。

その点かぶミニなどの少額分散投資なら、シャープレシオも整えつつ、銘柄の組み合わせのユニットも小さいため、投資金額の調節もしやすく、非常に相性が良いと言えます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)