今日のレンジ予測

[本日のドル/円]

↑上値メドは149.80円

↓下値メドは149.30円

インフレ格差:同一通貨圏内におけるインフレの地域差は、通常財政移転と労働移動の組み合わせによって解決されるが、地方移住で問題となる都会と田舎の文化の違いが人々の移転意欲を減退させ、解決を難しくしている

地域差:アメリカのフロリダのインフレは依然9%、NYはディスインフレ、アラスカはすでにデフレ

原油デフレ:コロナ期の貯蓄が底を尽くなかで原油価格の上昇は成長デフレをもたらす

ドイツ経済:ブンデスバンクがドイツ経済の一段の悪化を予測

混乱:FRBの政策転換に対する市場のリスクマネージメントは非常に困難

市況

2023年206営業日目のドル/円は、前日比0.04円の「円高」。24時間のレンジは0.39円。

今月のドル/円の高値は、3日のNY市場でつけた年初来高値となる150.16円。安値は、その直後に「介入的」な動きで急落したときにつけた147.29円。レンジの中心値は148.725円。現在のレートは中心値より円安水準にある。

10月16日(月曜)は149.38円でオープン。東京時間は149.50円近辺まで上昇したあといったん押し戻されるが、始値の水準で支えられた。昼過ぎにつけた149.38円を安値に、夜遅くに149.76円まで上昇した。終値は149.54円。

中東の地政学リスクは予断を許さない状況だが、FX市場のテーマは、早くもリスクオフから「金利差」へと戻ろうとしている。日本当局の介入警戒感は強いが、ドル/円は150円台をいつでも狙える位置につけている。

鈴木財務大臣は「状況に応じて適切な対応が必要」との認識を示すなかで、IMF(国際通貨基金)は14日、円の為替レートはファンダメンタルズに沿った動きであり、日本の為替介入を支持しない立場を表明した。

レジスタンス:

149.76円(10/16)

149.83円(10/13)

149.83円(10/12)

サポート:

149.38円(10/16)

149.05円(200時間移動平均)

148.96円(10/12)

148.43円(10/11)

ドルに幅広い支持が集まっている。米国の10年債利回りは2007年以来16年ぶりの5.00%台に手が届こうとしている。しかし、これほど高金利でも米国経済は好調だ。金利をほんの少しでも上げたら経済が崩壊してしまうと怯える日銀がずっとゼロ金利を続ける日本とはあまりに対照的である。

イエレン財務長官は米経済のソフトランディングに自信を持っている。景気減速さえも起きない「ノーランディング」もありえるなどと、超強気な見方さえでてきた。

一方、欧州はインフレが高止まりするなかで経済が急速に冷え込んでいる。ECB(欧州中央銀行)がインフレ抑制のために利上げをすればするほど景気見通しは悪化し、ユーロ安になるという悪循環にはまっている。これでは、利上げを拒絶する日銀の政策の方がまだマシだといえる。中国は、2008年から15年近く、リーマンショック後の世界経済をけん引してきたが、ここにきて、深刻な不動産危機で急ブレーキがかかっている。中国の今年の経済成長は米国の経済成長を下回る予想もでている。

世界の他地域との格差は開くばかりだ。まさに「アメリカ例外主義」である。ドルの天下は今しばらく続くだろう。

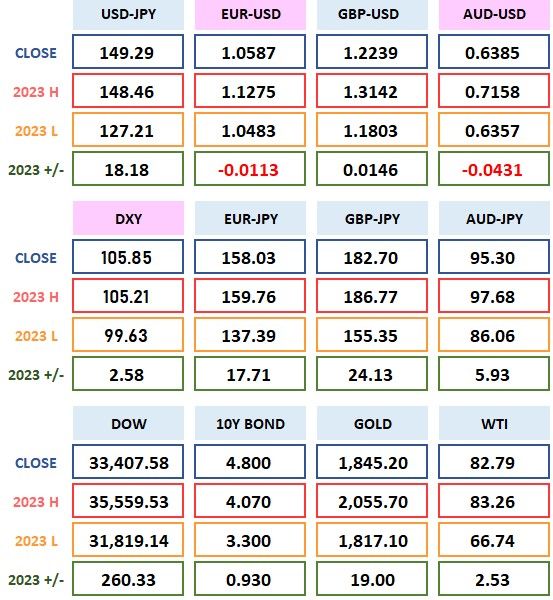

2023年 騰落表

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)