※この記事は2021年8月3日に掲載されたものです。

FIREという新しいライフスタイルに憧れはするものの、今の暮らしに慣れてしまい、現実的なイメージがわかない人も多いのではないかと思います。

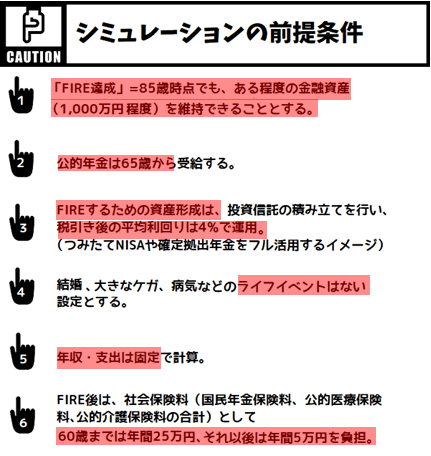

そこで、世間によくありがちな、25歳シングル、30歳既婚子供なし、35歳既婚子供ありの、3人の人物像を設定。FIRE後から老後まで、資金不足にならずにやっていけるのかを、ファイナンシャルプランナーの横田健一さんに試算してもらいました。夢を叶えた後の生活費、収入、暮らし方などがリアルに見えてくるはずです。

|

▼試算してくれた人 株式会社ウェルスペント 横田健一さん ファイナンシャルプランナー。大手証券会社にてデリバティブ商品の開発やトレーディング、フィンテックの企画・調査などを経験後、2018年1月に独立。「フツーの人にフツーの資産形成を!」というコンセプトで情報サイト「資産形成ハンドブック」を運営。YouTube「資産形成ハンドブック」 も人気上昇中。Twitter @ken1yokota でも情報発信中! |

横田さんより補足

4:結婚などのライフイベントや大きなケガ、病気などは追加的に発生しない、という仮定で試算しています。人生の途中で大きなイベントや方向転換があった場合、その時点で、変わった条件に合わせてシミュレーションをし直すことが必要なため、スタート時の条件で試算しています。

5:年収・支出は固定としていますが、年収が上がるにつれ、支出も増える可能性が高く、どれくらい支出がアップするかは環境や個人的趣向により変わるため、今回は、収入・支出ともに将来も一定という仮定で試算しました。実際、私が相談者のシミュレーションを行う際も、その時点での収入・支出額で、固定して試算することが多いです。

※実際の人生はそんなにシンプルなものではありませんが、あくまでシミュレーションのためということでご理解いただければと思います。

|

Aさん  年齢25歳 |

B夫妻  年齢:30歳 |

C一家  年齢:35歳 |

|

家族:シングル |

家族:既婚

|

家族:既婚、子供あり(5歳) |

●30歳の共働き(公務員と看護師)夫婦Bさんの場合

|

年齢:30歳 家族:既婚 現在の仕事:ダブルインカム 夫は公務員、妻は看護師 現在の手取り年収: 691万円 (夫375万円+妻316万円) 現在の年間生活費:480万円 現在の金融資産:銀行預金600万円 |

このB夫妻が、「トウシル版・FIRE3タイプを分析。HappyになれるFIRE型はどれ?」で分類した「リッチ型」、「サイド型」、「節約型」それぞれのFIREを目指す場合、どのように実践していけばよいのかシミュレーションしてみます。

では、計算してみましょう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)