日銀のマイナス金利の解除は来年の米大統領選挙後!?

日本銀行のYCCのバンドの変更で大騒ぎしていた先週末の市場だが、以前から申し上げているように、本質は日銀の利上げ(ゼロ金利解除)がいつかであって、YCC(長短金利操作)の変更など枝葉のようなどうでもよい話なのである。

「ブルームバーグがエコノミスト42人を対象に7月31日に緊急に実施した調査によると、次の政策変更は次回の9月会合がゼロとなり、10月と12月を合わせて年内は7%にとどまった。最多は2024年4月の27%となった。7月会合前に実施した調査(50人が回答)では、年内の見方が過半の58%で、最多は今年10月の28%だった。具体的な日銀の次の一手に関しては「YCCの撤廃」が最多の32人(回答数112、複数回答可)となり、「短期金利の引き上げ」が24人で続いた。現行マイナス0.1%となっている短期金利の引き上げは全員が24年以降を想定しており、このうち43%が25年以降を見込むなど依然として距離がある」

『日銀の年内政策変更の予想は1割未満、YCC柔軟化で急減-サーベイ』 (8月1日 ブルームバーグ)

エコノミスト42人の半分がマイナス金利の解除は2025年以降になると予測している。利上げは気が遠くなるほど先の話となっている。介入以外の理由で円高になるのは難しい状況だ。

「戦略的あいまいさ」などと称されているが、日銀の金融政策は宗主国である米国の都合によって振り回される。この30年、ずっと米国の言うことを聞いて、ゼロ金利、マイナス金利、量的緩和となんでもやってきた結果が、いまの日本経済である。

一応、日銀に金融政策らしきものはあるのだが、いつも鶴の一声的な米国のご都合主義的介入によって迷走しているのである。

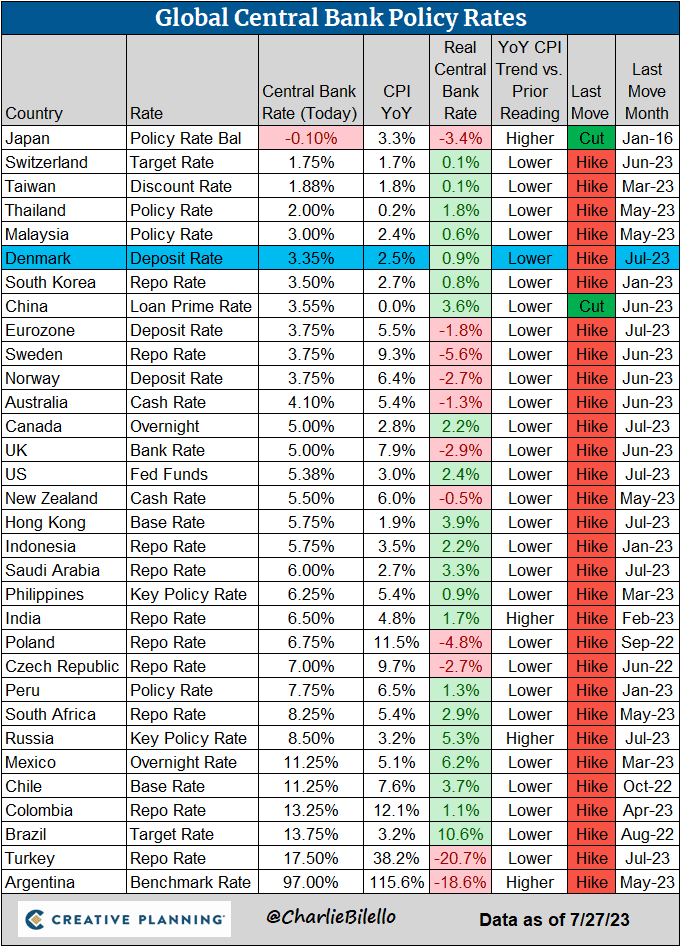

世界中の中央銀行がインフレファイトしている中、日銀のマイナス金利と大規模金融緩和政策に対して疑問の声が大きくなっている。なぜ、日銀は円安を放置し、金利を上げないのだろうか?

世界の中央銀行の政策金利

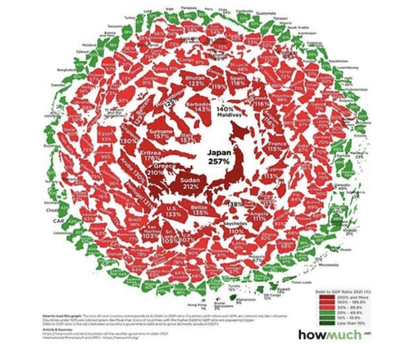

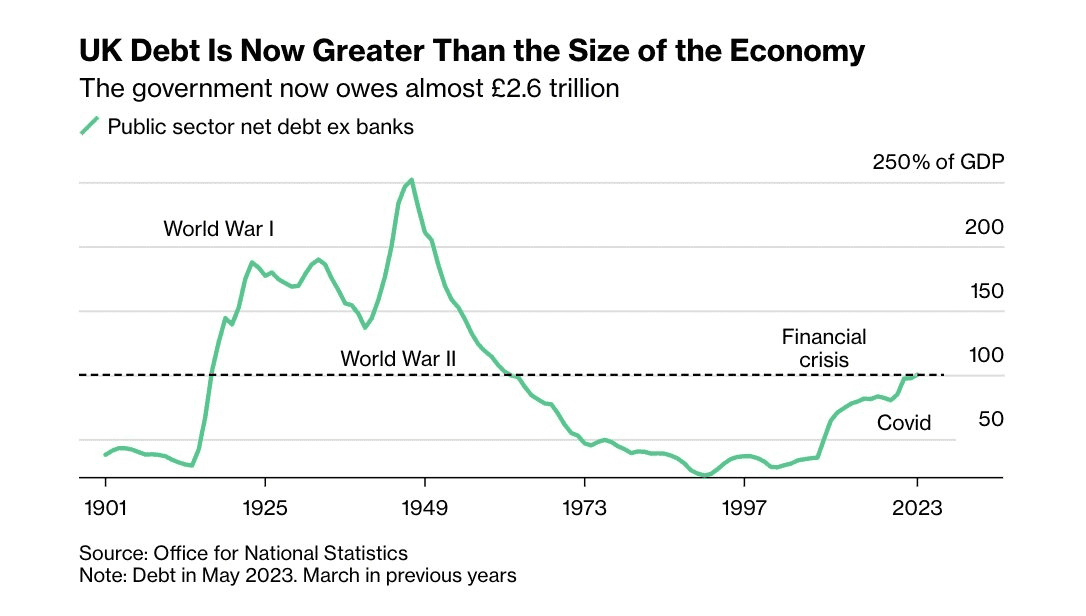

公的債務の対GDP(国内総生産)比の限界は250%程度と言われ、1940年代に英国が一度経験しているだけである。「少子高齢化」の日本は金利が上がれば苦しくなる。

政府債務(債務対GDP比)の雪だるまの視覚化

英国の債務(1901~2023年)

出所:ゼロヘッジ

インフレをあおり続け、賃金がそれに追いつくことを望むこととは別の明確な目的が日銀にはあるのだろう。それは、インフレを引き起こし、このインフレによって円の購買力を消耗させるということだ。猛烈なインフレが何年も続けば、日本のGDPに対する債務残高の割合は他の先進国程度まで落ち着いてくることも想定される。

加えて、日本のマイナス金利と大規模金融緩和は、米国株と米国債の買い支え(補完装置)として利用されている。そういう政治的理由からも、日銀は金利を上げられない。日本が金融緩和をやめたら、米国株が暴落するし米金利も上がり債務返済ができなくなる。

米国の中核的な属国である日本は、(少なくとも来年の米大統領選挙までは)基本的にゼロ金利の解除をしにくいのである。

巨額の借金を持つ国において、インフレは政府の実質債務を減らすことができるが、金利上昇は利払い負担になるので望ましくない。しかし、金融市場で<国債を買い支える仕組み>をつくれば、インフレ下においても長期金利を低く抑えることが可能となる。政府にとっては実質借金額と利払い負担の両方を減らすことができるのである。

この金融市場で<国債を買い支える仕組み>が日銀のYCCである。

このような市場が要求する水準よりも政策金利を低く抑えつける政策は、<金融抑圧政策>と呼ばれている。植田和男日銀総裁の一連の発言は、日本国債を買い入れて金融抑圧をやるための方便ではないだろうか?

「自由市場における活動や、債券や通貨の価格形成に干渉する政府の政策は何であれ、金融抑圧的な行為と見なすことができます。直接的な介入によって、あるいは一定の価格での債券や通貨の需要を変えるという間接的な介入によって、債券や通貨の市場価格を変えるように、政策を設計することができます。金融抑圧のもっとも一般的な動機として、政府が、痛みを伴う財政再編を行うことなく、負債発行による資金調達能力を向上させることがあります。負債調達コストを、自由市場で要求される水準より低く抑えることによって、政府は借り入れコストを軽減し、債務残高の増加ペースを遅らせることができるのです。金融抑圧は、【密やかなデフォルトの一形態】だと見なすこともできます。不換紙幣を発行する現代国家が、表面上は金利と元本を返済しつつも、債権者を割りの合わない目にあわせる紳士的な方法です」

(スコット・A・マザー)

ブルームバーグの報道で誰かが言っていた。

「いわゆる非伝統的な政策は、着手するよりも解体する方がずっと難しい。特に、こっそり解体しなければならないとなるとなおさらだ」

日本が大幅な利上げをしなければならないような事態に追い込まれたとき、世界中のエブリシングバブルは崩壊する。

宗主国の米国は戦場をウクライナから中国に移行したいようだが、金融政策と同様に米国のいいなりで動いていると、日本は米中対立の捨て駒にされる可能性が高くなる。そうならないことを心から祈る。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)