今回のサマリー

●米景気後退リスクは、蜃気楼のように、近づくと遠のいて今に至る

●FRB議長の「スタッフはもはや景気後退を予想していない」発言にはちょっと引っかかる

●米景気は、遅行的で緩慢なサービス業、雇用、消費の悪化前に、製造業が持ち直すかがポイント

●一方で、高金利、逆イールド、実質金利上昇の下での銀行貸出など金融指標には危うさも

●とりあえず「FRBには逆らわない」投資アプローチで、何もしないリスクを抑制

景気の崖は蜃気楼か

最近まで米景気は、利上げの累積効果、銀行の連鎖破綻、ビッグテック企業のリストラなどで、折々に景気後退も間近かと懸念を呼びました。景気悪化は株式にとっては「崖」、逆業績相場に転落するリスクになります。ところが程なくすると、経済は、後退懸念が杞憂(きゆう)に思える底堅さを見せることを繰り返して、今日に至ります。近づくと遠のく蜃気楼(しんきろう)のような状況です。

「スタッフはもはやリセッションを予想していない」

これはFRB(米連邦準備制度理事会)のパウエル議長が、7月26日のFOMC(米連邦公開市場委員会)後の記者会見で語った言葉です。リセッション、すなわち景気後退が来ないなら、株式市場がこの先に逆業績相場局面の大きな下落に見まわれるリスクは小さくなります。

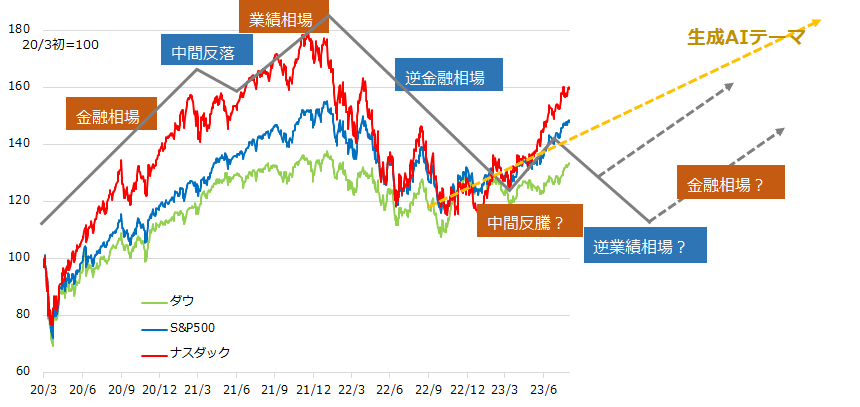

米利上げが終了間近になり、逆金融相場の株安が終息して訪れるのが、相場の中間反騰です。今回はそれを生成AIという大テーマが補強しています(図1)。景気悪化が限られるなら、このまま株高サイクルになるでしょうか。景気しっかり、インフレ軟化であれば、「ゴルディロックス(適温相場)」に思えるかもしれません。

しかし、金利は景気中立とされる2.5%水準を大きく上回り、イールドカーブは逆転(短期金利が長期金利を上回る状態)しており、景気悪化の到来を示唆しています。ここでインフレ率が軟化していくと、「(名目)金利-インフレ率」の実質金利は上昇し、金融引き締め効果を強化すると見られます。

当レポートは、明暗両にらみが解消されない段階で、パウエル議長の言葉、時間の経過とともに見える景観の変化を踏まえ、蜃気楼のような「景気の崖」の今、そして、そこでの投資対応を考えます。

図1:米株式サイクルの展開イメージ

パウエル発言の気がかり

市場での材料解釈は相場次第という面があります。相場が上がれば、上げ材料が証明されたかのように強調され、相場が下がれば、下げ材料が正当化されるといった具合です。

実は、パウエル議長の「もはやリセッションなし予想」の言葉は、株式市場で最初からはやされたわけではありません。会見では、米景気は陰りもあるが堅調だ、インフレは鈍化の兆しもあるが依然として年+2%目標には程遠い、追加利上げはあり得るがデータ次第、と特段何も語りはしませんでした。

それでも相場は言葉尻にいちいち神経質に反応して、高下を繰り返し、パッとしない展開のまま引けました。

翌27日には、米国の第2四半期GDP(国内総生産)の成長率が前期比年率+2.4%と、市場予想+1.8%を上回った一方、インフレ指標であるデフレーターは予想を下回る鈍化となりました。景気堅調とインフレ鈍化という株式には最善の結果と受け止められ、相場は寄り付きから急伸しましたが、債券市場では金利が上昇し、長期金利が4%台に。これに驚いたように、株式相場は反落しました。

もっとも、債券の売りも、債券金利に反応した株式の売りも、程良いGDPに対してなら、過剰反応でしょう。28日には、長期金利は3.9%台に下がり、株式も週引けまで高値追いになりました。株高になったことで、パウエル議長の「もはやリセッションなし予想」の発言ばかりが、市況解説の論調に出てきたようです。

しかし、パウエル議長の言葉には、最初から引っかかるところがありました。「(FRBの)スタッフは」の部分です。「え?そこ?」と言われそうですが、FRBのバーナンキ元議長、イエレン前議長、あるいは植田和男日本銀行総裁など、自らが分析技能を持つトップなら言わない表現だろうと思えたのです。

パウエル氏は弁護士出身で、経済分析を専門としていません。分析技能を持たないトップに、景気やインフレについて報告する経済分析担当スタッフは、判断を念押しするように問われたら、曖昧さを抑えて、自分なりの見方を強調するでしょう。

パウエル議長はコロナ禍以降、インフレは一時的と強調し、やがてタカ派に急変、今年初めにはディスインフレと安堵(あんど)を見せ、3月金融危機で利上げの累積効果を気にし、6月には年内2回の利上げ必至と切り返し、今回は景気に自信…と見方を切り替えてきました。コロナ禍という異常時で、是々非々の試行錯誤は致し方なしであり、当たり外れを問題にするつもりはありません。しかし、どうも発言切り替えの明暗コントラストが強すぎないかとは感じてきたところです。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)