日銀は利上げをしない理由を小学生に説明できるのか?

問題は日本銀行である。今回の会合ではYCC(イールドカーブ・コントロール)バンドを微調整するのか否かが焦点となっている。しかし、そんなことは枝葉のような話で、利上げするまでの時間稼ぎにすぎない。

インフレをあおり続け、賃金がそれに追いつくことを望むこととは別の明確な目的が日銀にはあるのだろう。それは、インフレを引き起こし、このインフレによって円の購買力を消耗させるということだ。猛烈なインフレが何年も続けば、日本のGDP(国内総生産)に対する債務残高の割合は他の先進国程度まで落ち着いてくることも想定される。

加えて、日本のマイナス金利と大規模金融緩和は、米国株と米国債の買い支え(補完装置)として利用されている。そういう政治的理由からも、日銀は金利を上げられない。日本が金融緩和をやめたら、米国株が暴落するし米金利も上がり債務返済ができなくなる。

米国の中核的な属国である日本は、(少なくとも来年の米大統領選挙までは)基本的にゼロ金利の解除をしにくいのである。

巨額の借金を持つ国において、インフレは政府の実質債務を減らすことができるが、金利上昇は利払い負担になるので望ましくない。しかし、金融市場で<国債を買い支える仕組み>をつくれば、インフレ下においても長期金利を低く抑えることが可能となる。政府にとっては実質借金額と利払い負担の両方を減らすことができるのである。

この金融市場で<国債を買い支える仕組み>が日銀のYCC(長短金利操作)である。

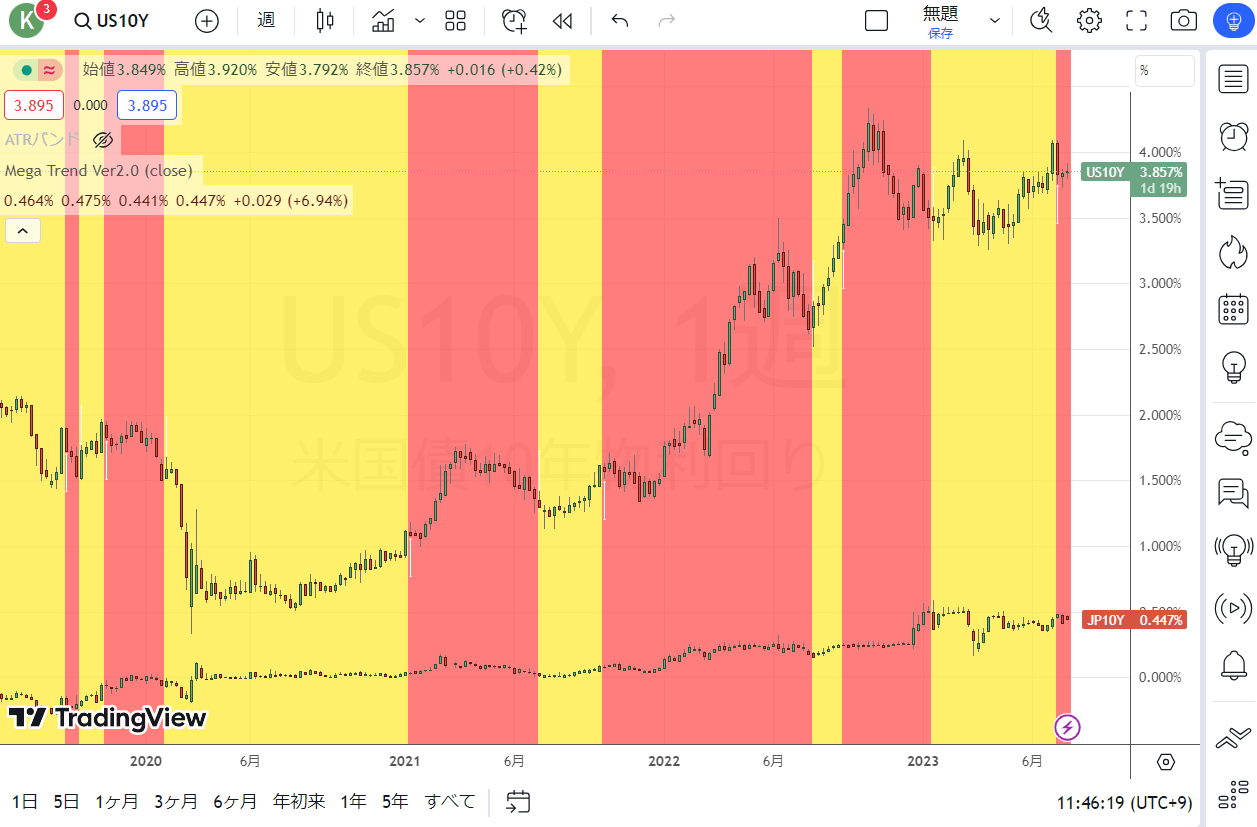

世界の中央銀行の政策金利とCPI

日米の長期金利の推移(週足)

出所:トレーディングビュー・石原順インディケーター

このような市場が要求する水準よりも政策金利を低く抑えつける政策は、<金融抑圧政策>と呼ばれている。植田和男日銀総裁の一連の発言は、日本国債を買い入れて金融抑圧をやるための方便ではないだろうか?

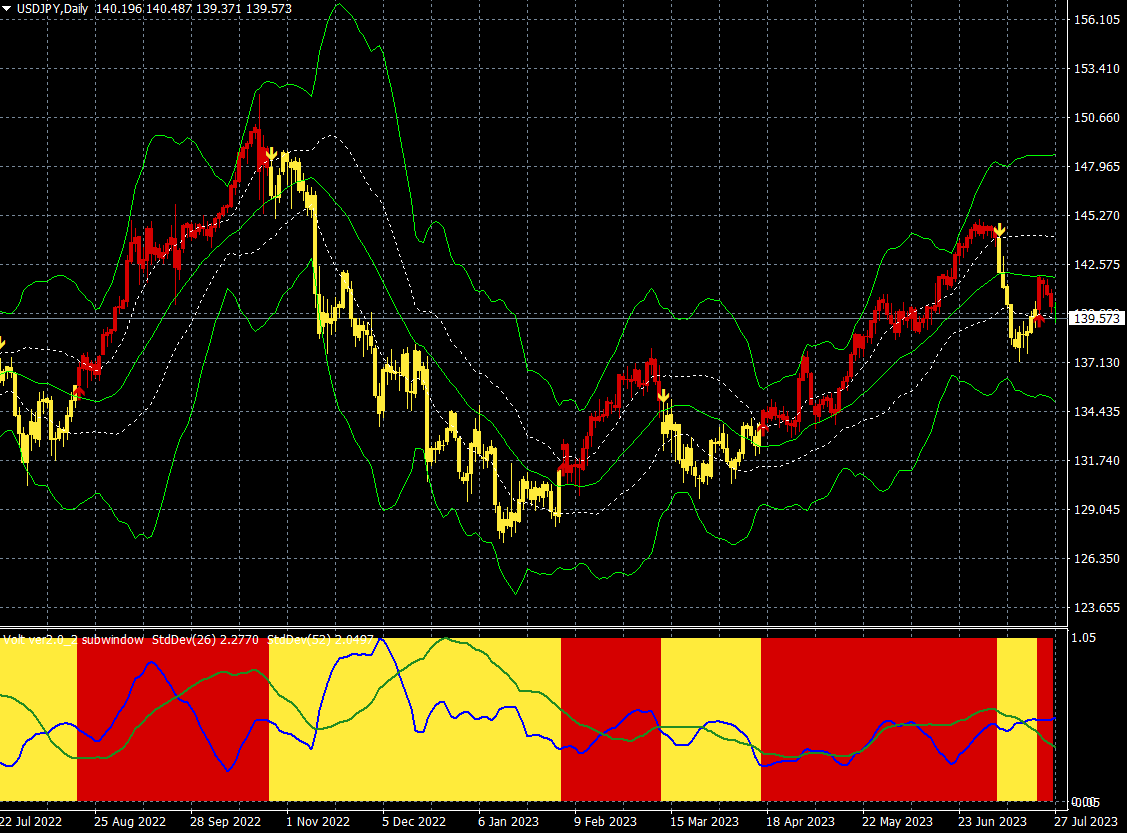

今後、米国が利下げに動くか、日銀が利上げに動かないとドル/円は大きなトレンドを持ちにくい。YCCバンドの微調整があれば135円くらいはあるかも?といわれているが、しょせんレンジ相場の範囲である。

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

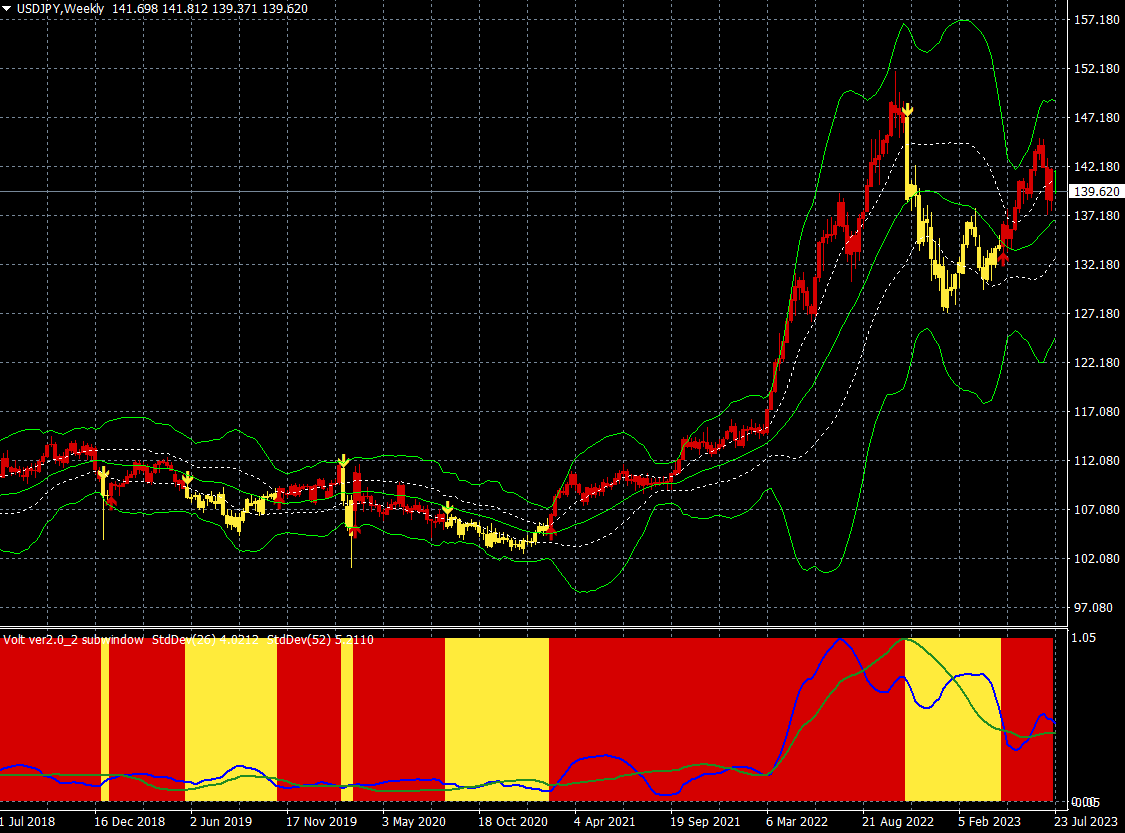

ドル/円(週足)

出所:楽天MT4・石原順インディケーター

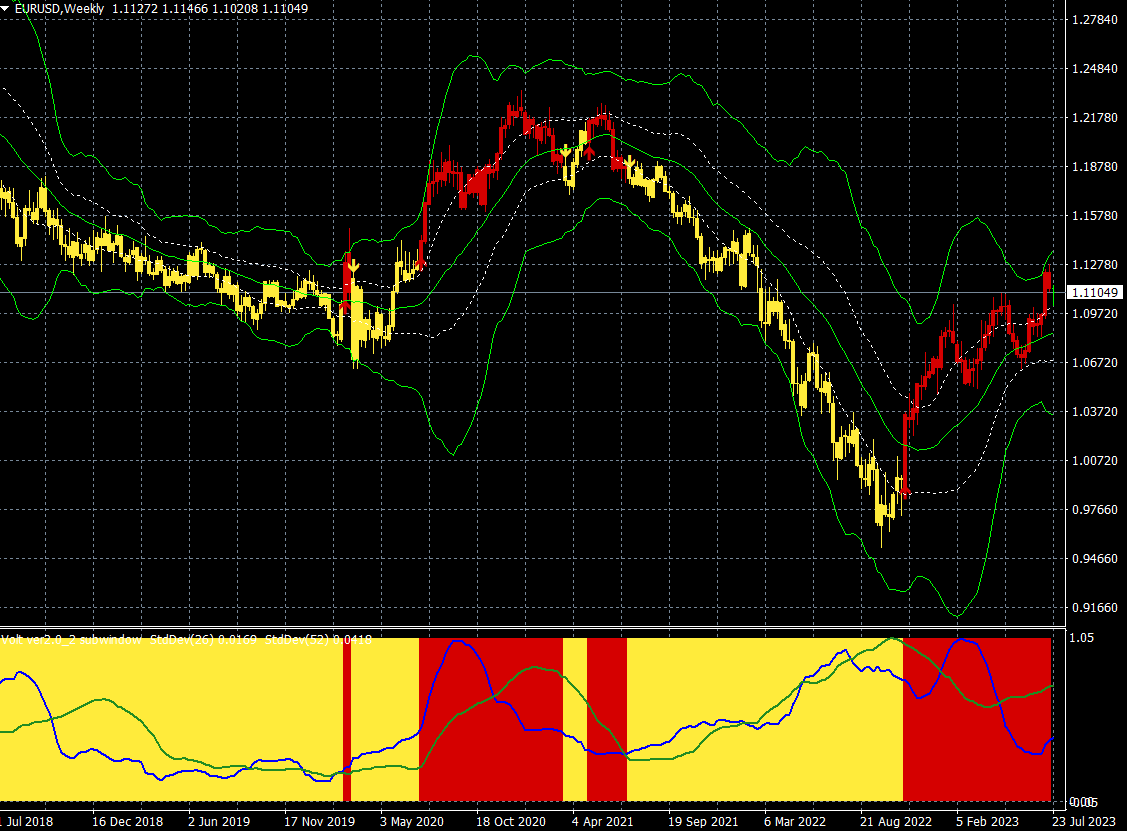

ECB(欧州中央銀行)は2022年7月のマイナス金利(▲0.5%)から、これまで3.5%まで金利を引き上げてきたが、多少の差異はあれ、金融政策の方向性はFRBと似たようなものだろう。

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

ユーロ/ドル(週足)

出所:楽天MT4・石原順インディケーター

今後の相場の行方や日本銀行の金融政策は、来年の米大統領選挙と密接に絡んでくる。大きな危機の到来は来年の米大統領選挙後になるのではないだろうか? 2024年以降は、世界金融危機(リーマンショック)後の国家管理相場の「後始末」の時期が到来しそうだ。

「金融インフレの時代には資産価格が、ほぼ際限なく、つまりシステム全体が破綻するまで上昇するが、過去の超インフレ期に株価がどう動いたか、1919~1923年のワイマール共和国や1978~1988年のメキシコをみればわかるように、金融インフレに積極的に関与するシステムは、つまるところ破綻する」

(マーク・ファーバー)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)