利上げと利下げの端境期

FRB(米連邦準備制度理事会)は7月27日朝方、予想通り25bpsの利上げを行い、先行きについてはデータ次第というスタンスを維持した。これは100%織り込み済みの材料である。

ジェローム・パウエルとFOMC(米連邦公開市場委員会)のメンバーたちは、金利の「長期上昇」計画を延々と繰り返している。彼らは経済成長を弱め、インフレ率を大流行前の水準に戻すことを狙っている。FRBは今すぐインフレを消滅させ、金利がかつてのゼロに近い水準に戻るよう全力を尽くさなければならない。

そうすることで、財務省が経済成長率を上回るペースで国債を発行する時間を稼ぐのだ。

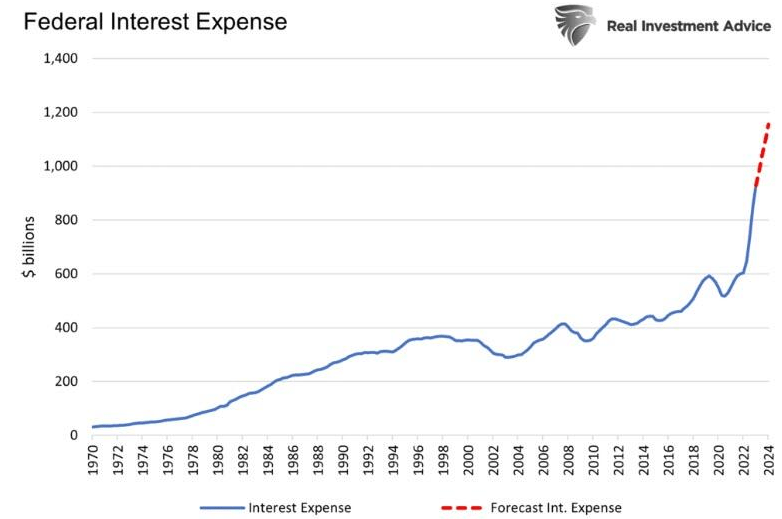

連邦政府の利払い費総額は、今後1年間で約2,260億ドル増加し、1兆1,500億ドル超となる。ちなみに、金利がゼロに近かった2010年第2四半期から2021年末まで、利払い費は全体で2,400億ドル増加した。さらに驚くべきことに、支払利息は過去50年間よりも過去3年間の方が増加している。

連邦政府の利払い

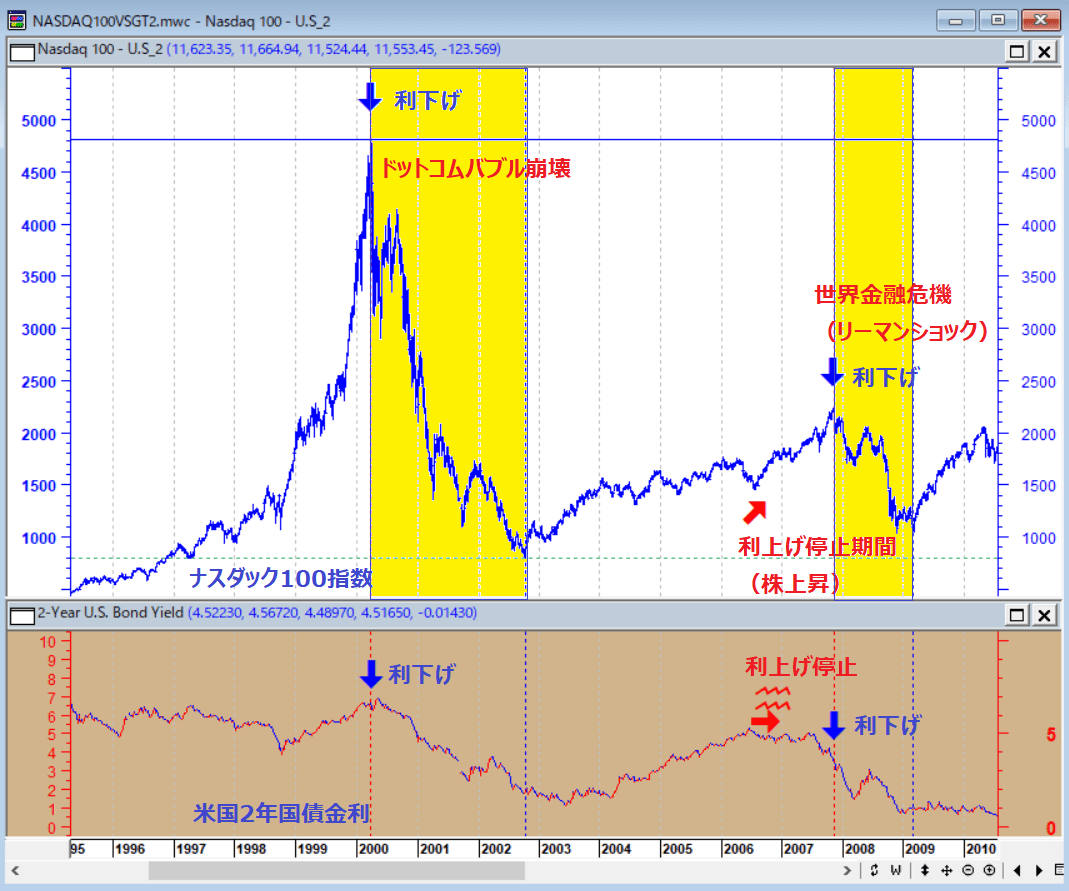

レイ・ダリオが指摘しているように、この計画は持続不可能であり、金利を下げてQEを増やす必要がある。利下げ開始が米国経済の本当の危機の始まりである。

ナスダック100の推移(1996~2010年)と利下げ

出所:石原順

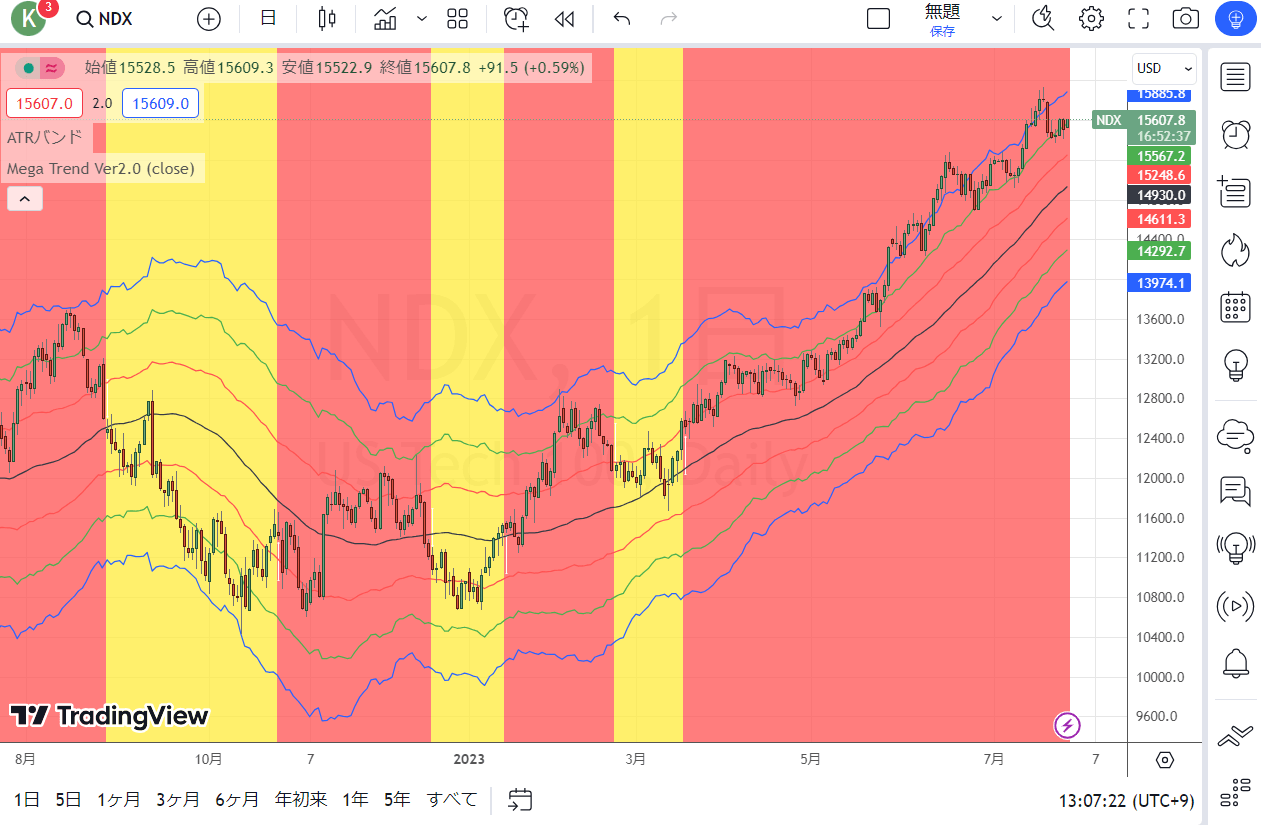

ナスダック100CFD(日足)

出所:トレーディングビュー・石原順インディケーター

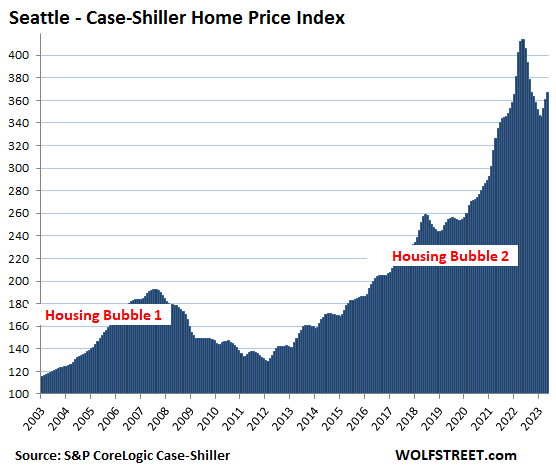

ケースシラー住宅価格指数

出所:WOLFSTREET

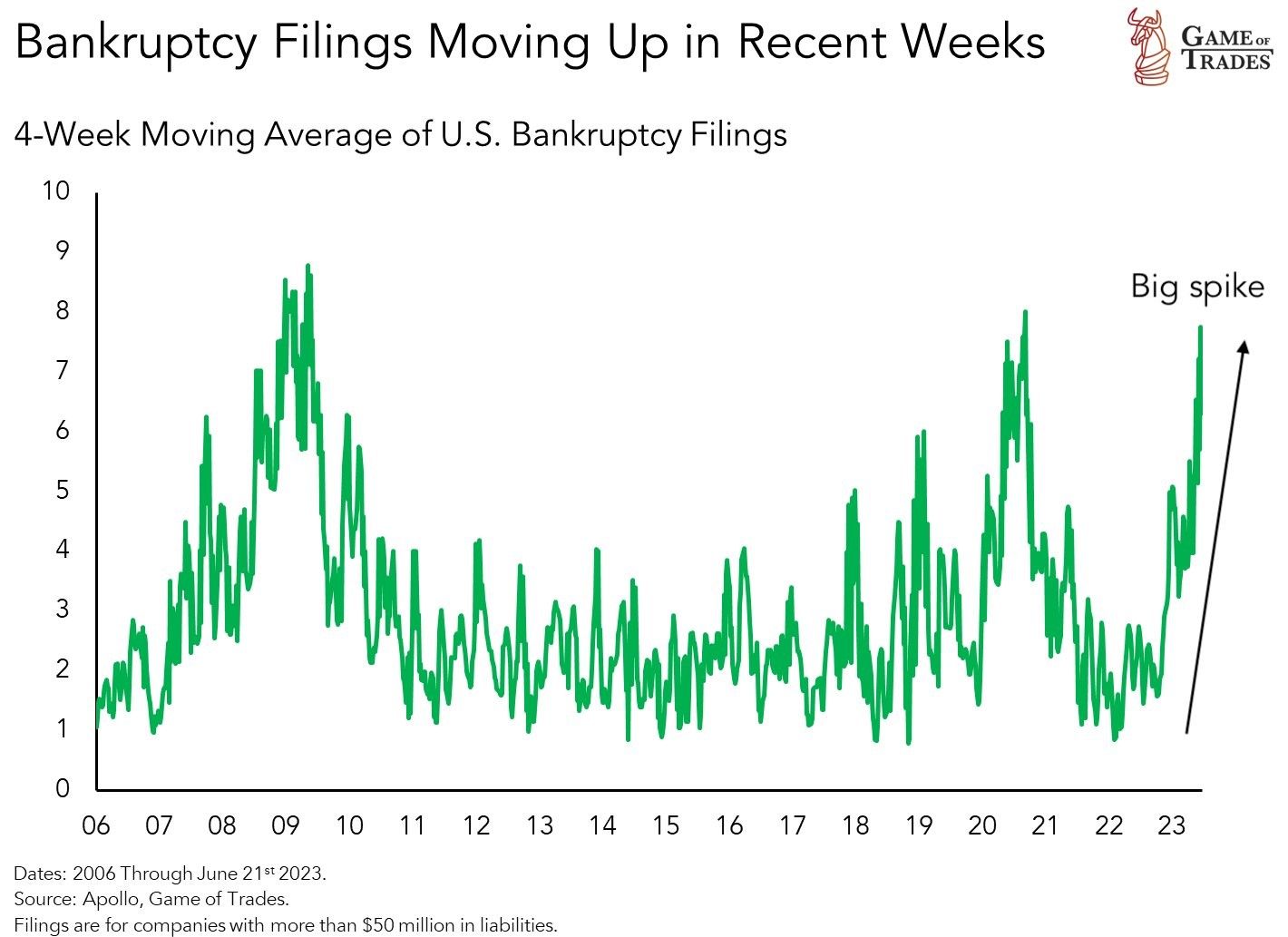

要注意:金融引き締め政策の結果、2023年に破産申請が急増

ダブルライン・キャピタルのジェフリー・シャーマン副最高投資責任者(CIO)は、深刻な米リセッション(景気後退)に金融市場は備えるべきだと指摘。FRBは1ポイントという劇的な利下げを余儀なくされると警告した。

我々は今、利上げと利下げの端境期にいて、投資サイクルで一番難しい局面にいるのだろう。皆が一つ忘れていることがある。それは、地政学リスクである。米国のMSM(主流メディア)のウクライナ戦争シナリオはここにきて劇的に転換している。

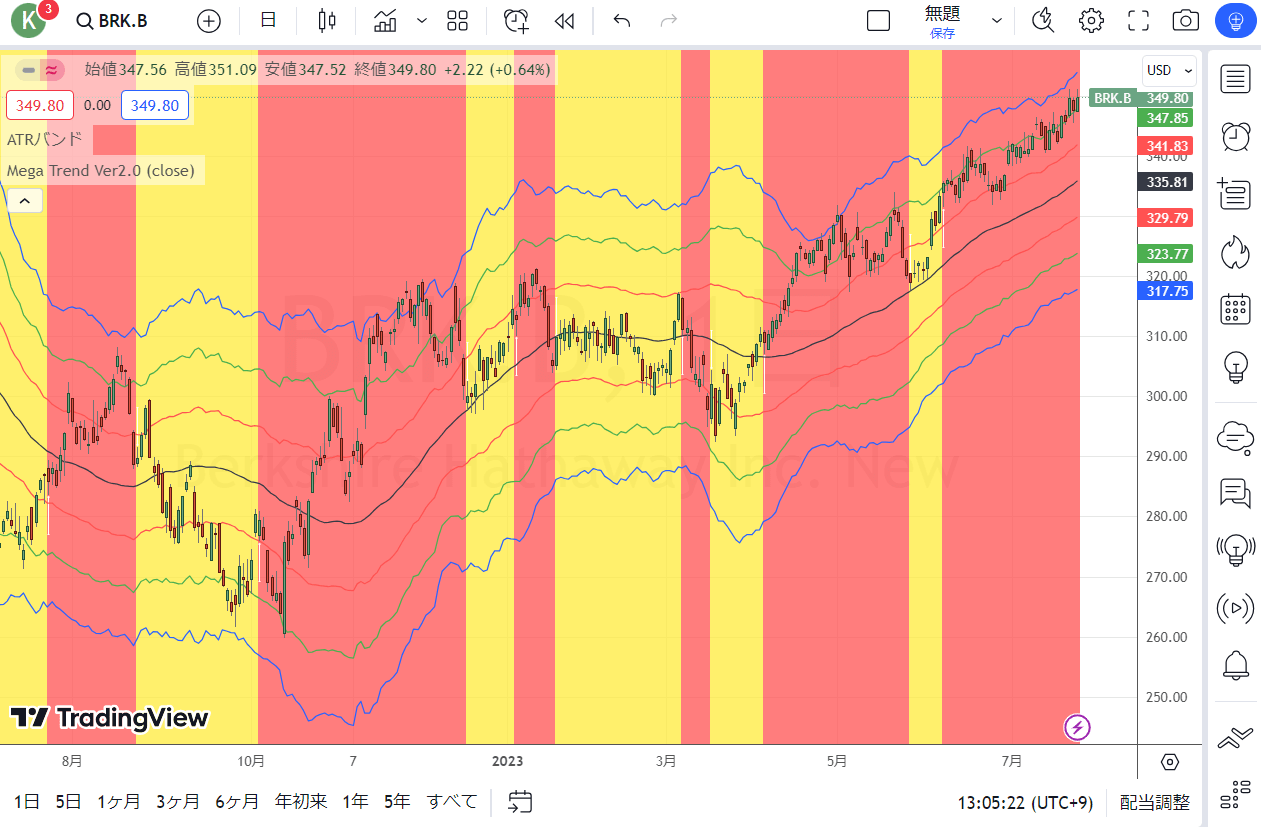

その意味するものは何だろうか? ウォーレン・バフェットが石油ガスなどのエネルギー株や商社株を買い増す理由は、地政学リスクヘッジである。

バークシャーハサウェイB株(日足)

出所:トレーディングビュー・石原順インディケーター

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)