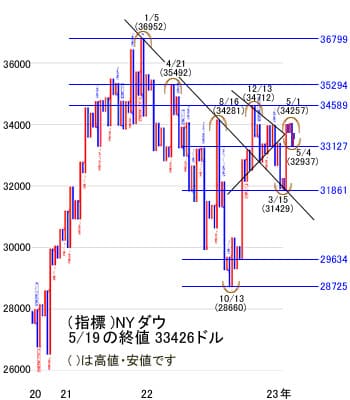

今週の指標:NYダウ(ダウ工業株30種平均)

今週は、まずは債務上限問題の行方が注目となります。下院議長は早くて週末に基本合意、来週にも議会での討論が可能と楽観視していたものの、与野党の歩みよりが見られずに交渉は一時中断。5月開催のFOMC(米連邦公開市場委員会)議事録公開も注目となります。この議事録は、6月のFOMCでの金融政策を判断する上で参考材料となります。

労働市場では、週次失業保険申請件数は特に増加が見られず、失業率も過去50年間で最低水準を維持するなど、労働市場のひっ迫が緩和する兆候はあまり見られません。さらにインフレもピークに達したものの、改善ペースは遅いようです。

長期期待インフレ率は逆に上昇が見られており、6月FOMCでの利上げも完全には除外されたわけはありません。FRB(米連邦準備制度理事会)高官の追加利上げへの意見も分かれているようです。週後半は、メモリアルデーの連休を控えていることもあり調整が強まりそうです。

経済指標では、5月製造業・サービス業PMI(購買担当者景気指数)、週次失業保険申請件数、1-3月期GDP(国内総生産)、4月中古住宅販売仮契約、4月個人所得・支出、4月卸売在庫速報、4月耐久財受注速報、5月ミシガン大消費者信頼感指数などが予定されています。また、FRBは24日にFOMC議事録(5月開催分)を公表します。

先週の動き

15日(月)は、債務上限問題が和らぎ米株式は買い戻し優勢となり、ダウ工業株30種平均は+47ドルと6日ぶりに反発しました。16日(火)は、債務上限問題が再び重しとなり、FRB高官が追加利上げ発言で▲336ドルの3万3,012ドルで引けました。

しかし、17日(水)は、大統領が債務不履行問題に自信を表明し、地方銀行セクターの回復の好感や、4月住宅着工件数増加などで株価は買い戻しが入り、3指標そろって大幅上昇し、NYダウは+408ドルの3万3,420ドルとなりました。

18日(木)も引き続き、債務上限問題の妥協期待が高まり、ドルが買われ、株式主要3指標そろって上昇し、NYダウは+115ドルの3万3,535ドルでした。週末19日(金)は、前向きに進んでいる中にみられた債務上限引き上げ問題が、交渉が一時停止となったことで、不透明感が漂う中、3日ぶりの反落で▲109ドルで引けました。

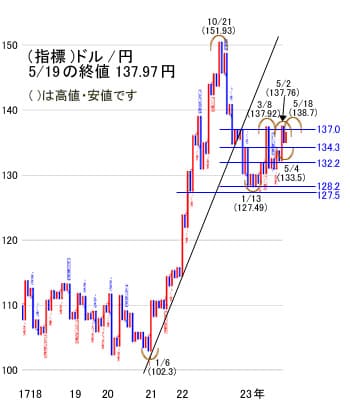

今週の指標:ドル/円

今週は、債務上限引き上げへの期待や日米金利差拡大を受けてさらに上昇(円安)するのか、それとも利益確定売りに押されドル売りとなるのか見極める展開となりそうです。

米国のインフレ率がすみやかに低下する可能性は低いため、FRBはインフレ抑止の方針を堅持しており、また債務上限を巡る協議は一時中断しており、パウエル議長は追加利上げの必要性を示唆していません。米長期金利の上昇につながる新たな材料がなければ、ドルは伸び悩むことになります。

次回6月13~14日開催のFOMCで追加利上げが決定される可能性は再び高まり、リスク選好的なドル買い・円売りが強まりそうですが、しばらくはドル/円はもみ合いが想定されます。想定レンジは134~137円。

先週の動き

先週は、ドルが大きく買われ、円安が一気に進みました。前週末の12日(金)の1ドル=134.40円から週末19日(金)には一時138.60円まで上昇し、引け値は137.43円でした。

週半ばまでは、136円水準でもみあっていましたが、17日(水)には、地銀セクターの回復や4月住宅着工件数の増加を受け、ドルは+1.16円の137.54円まで買われ、さらに18日(木)は、債務上限問題の懸念が後退し、+1.15円の138.70円と2日連続の大幅高となりました。

週末の19日(金)は、再び債務上限問題に不透明感がでて1ドル=137.97円で引けました。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)