1.米10年国債利回りはピークを打った?

米10年国債利回りは昨秋の4%超でピークを打った可能性がある

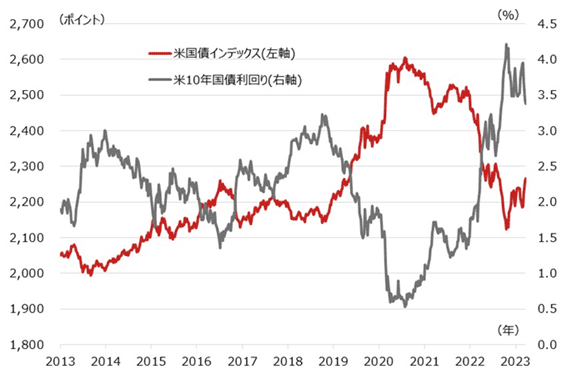

図表1は、Bloombergの米国債インデックスと米10年国債利回りの推移です。過去10年程度を振り返ると、米国債インデックスは2020年夏ごろまでは順調なパフォーマンス推移でしたが、その後、急速にパフォーマンスが悪化し、2022年秋にかけて大幅に下落しました(ピークからボトムまで約18%下落)。

パフォーマンスが悪化した原因は、金融緩和などの弊害で欧米諸国のインフレが大きく高進し、そのインフレを抑え込むために欧米の中央銀行が大幅な利上げに動いたためであることはご案内の通りです。しかし、そのインフレに関しては、エネルギーや中古車などの財のインフレを中心にピークアウト感が見られており、インフレ自体は峠を越えたように考えています。

そうした経済状況の変化を反映し、米国債利回りはピークアウトしているものと考えていますが、足元では、インフレのピークアウトに加えて、新たな材料が米国債利回りの低下圧力となってきたと考えています。

[図表1] 米国債インデックスと米10年国債利回りの推移

米国債インデックスはBloomberg US Treasury Indexを使用

(出所)Bloombergを基に野村アセットマネジメント作成

2.米利上げは最終局面へ

FOMCメンバーによる利上げ予想も最終局面へ

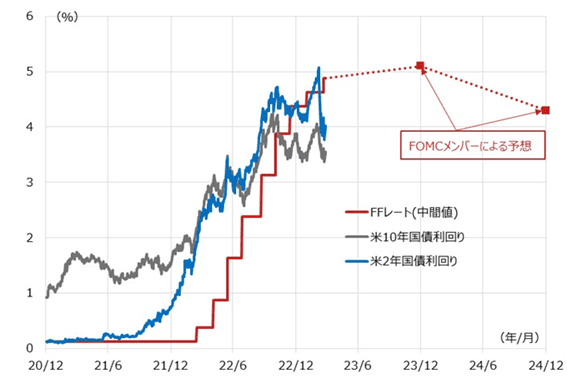

図表2は、米政策金利であるFFレート(中間値)とその予想(FOMC(米連邦公開市場委員会)メンバーによる)、および、米2年、10年国債利回りの推移です。FRB(米連邦準備制度理事会)は昨年3月から利上げを開始し、今年3月までの全FOMC(9回)で利上げを実行しており、累計の利上げ幅は4.75%となっています。

また、今年3月のFOMCで公表されたFOMCメンバーによる今後の利上げ見通しですが、図表2のように利上げはあと1回(0.25%)、そして、来年には利下げに転じる予想となっており、米利上げが最終局面を迎えていると見ています。

こうした状況を受けてか、米国債利回りは2年も10年も足元で高原状態となっており、これまでの上昇基調からは大きな変化が見られます。債券投資は利回りの上昇が止まればプラスのリターンが期待できることから、米国債利回りの上昇が止まった可能性がある現状は、投資魅力が高まっていると考えています。

[図表2] FFレート(中間値)、米2年、10年国債利回りの推移

FFレート:フェデラル・ファンド金利(米政策金利)

(出所)Bloombergを基に野村アセットマネジメント作成

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]【テクニカル分析】今週の株式市場 一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/2/160m/img_62360eada891538b64867f521e17667c69789.jpg)