毎週金曜日午後掲載

本レポートに掲載した銘柄:アドビ(ADBE、NASDAQ)、シャッターストック(SSTK、NYSE)

1.マイクロソフト以外のAI関連銘柄では、各分野の新興企業、中堅成長企業に注目したい

今回も、前回に続き「AI」の特集です。今回からは不定期になると思いますが、アメリカのAI関連企業の中の有望企業を、画像生成AI、エンタープライズAI(企業向けの業種別AI、部門別AI)、インターネット広告用AI、自動運転などのカテゴリーに分けて紹介します。

まず、AI関連銘柄の銘柄選択を行う際には、GAFAMのような巨大企業群から選ぶのではなく、各分野の新興企業や既存の中堅企業にAIを組み込んだ時に、企業が大きく成長する可能性がある企業を選びたいと思います。

例えば、マイクロソフトを除くGAFAM各社は、マイクロソフトとAIで競合する分野が出てきた場合、ジェネレーティブAIで先手を取ったマイクロソフトと激しい競争になる可能性があります。

あるいは、SAP、オラクル、セールスフォースのようなERP、CRMの大手企業や、設計用ソフト大手のシノプシス、ケイデンス・デザイン・システムズ、オートデスクなども、AI開発は行っています。オートデスクの場合は画像生成AIの開発も行っています。しかし、いずれの設計用ソフトもすでに高いシェアを持っているため、よほど優秀なAIを開発しない限り、各ソフトの市場における成長率に変化はないと思われます。これがAIの新興企業や中堅企業に投資したほうがよいと考える理由です。

一方で、その市場の新興企業、中堅成長企業に投資するリスクは、大手との競合です。今回取り上げる画像生成AIがまさにこのケースであり、画像生成AIで事業拡大を目論むアドビ、シャッターストックは、マイクロソフトと競合して事業拡大が可能なのかという問題があります。ただし、私は十分可能であると考えています。

2.マイクロソフトは画像生成AIにも進出する

1)様々な画像生成AIがある

画像生成AIは、簡単な文章を入力するだけで、静止画像や動画像を生成するAIです。代表的な画像生成AIは、

・ミュンヘン大学のCompVisグループが開発した「Stable Diffusion(ステーブル・ディフュージョン)」

・独立の研究所であるMidjourneyが開発した「Midjourney(ミッドジャーニー)」

・ChatGPTを作ったAI研究機関、OpenAIが開発した「DALL-E 2」

などです。これ以外にも様々な画像生成AIが無料または有料でネット上で公開されています。

今回取り上げる文書・画像編集管理ソフト大手のアドビは、独自開発の画像生成AI「Adobe Firefly」ベータ版の登録者向けの提供を3月21日から開始しました。

また、クリエーターや企業向けに写真、映像素材、イラストなどを販売しているシャッターストックは、2021年からOpenAIと提携しており、OpenAIの画像生成AI「DALL-E」のディープラーニングにはシャッターストックの素材が使われています。2022年10月にはこの提携を拡大し、OpenAIの画像生成AI「DALL-E2」をベースとしてシャッターストックのコンテンツを学習させてユーザーが利用できるようにした「Shutterstock.AI」の提供を2023年1月から開始しました。

2)マイクロソフトの「新しいBing」が「DALL-E」先進バージョンを搭載する

この分野でもマイクロソフトが活動を始めました。3月21日、マイクロソフトは検索エンジン「新しいBing」(従来のBingに文書生成AIの最新型「GPT-4」を搭載しチャットでのやり取りを可能にしたもの)の新機能として、テキスト命令から画像を作成できる「Bing Image Creator」のプレビュー版を公開しました。Bingプレビューの参加ユーザーはすでに利用できます。

この「Bing Image Creator」は、OpenAIによる「DALL-E」モデルの先進バージョンを搭載し(注:この先進バージョンが「DALL-E2」なのかは不明)、イメージした絵をテキストで説明するだけで画像を作成することができます。場所やアートスタイルを追加して、生成される画像の調整を行うことも可能です。

3)著作権の問題

画像生成AIには問題もあります。画像生成AIを開発する際には、既存の画像、動画を大量に読み込ませて学習するディープラーニングを行う必要がありますが、この画像素材に著作権が設定されている場合、無断で使用すると問題になります。この問題を回避するためにシャッターストックは、AIに学習させた素材を寄稿したクリエーターに対して報酬を支払っています。アドビの「Adobe Firefly」はディープラーニングのために著作権フリーの素材とアドビの画像素材数億点を蓄積した自社の「Adobe Stock」を使います。マイクロソフトがこの点をどうするのか不明です。

今後の焦点は、マイクロソフトの画像生成AIへの進出によって、アドビやシャッターストックのビジネスが脅かされるのか、そうでないのかです。現時点での私の見解は、クリエーターが様々な画像生成AIを試すときに、会社が巨大だからというよりも、使い勝手の良さ、ディープラーニングした素材の数の多さなども重要になると思われるため、マイクロソフトが出てきたからと言って、アドビやシャッターストックのビジネスが打撃を受けるとは限らないというものです。ただし、この問題は今後時間をかけて観察する必要があります。

4)企業の画像、映像、イラスト需要が増加中

画像生成AIに注目する理由は、画像、映像、イラストの企業向け需要が伸びているためです。アドビの調査によれば、過去1年間でコンテンツ需要が2倍以上になったと回答した企業は約90%。企業の約70%が今後2年間でコンテンツ需要が5倍になると予想しているとのことです。

これは、企業が創出する製品、サービスが増え続けているため、様々な広告や社内向け、顧客向けのプレゼンテーションのために、大量の画像、映像、イラスト素材が必要になっているためと思われます。あるいは、映画、アニメ、ニュース番組などの映像系ビジネスが増加しているためと思われます。そして、クリエーターが自ら創る素材では需要を賄うことができなくなっており、また、著作権や費用の問題もあるため、AIが生成するコンテンツの需要が増えていると思われます。

3.改めてAI開発企業をリストアップ

下は、アメリカでAI開発を行っている会社です(主要なもののみです)。前回レポートに掲載したものに追加して整理しました。自社開発、AI開発会社の買収、AI開発会社との提携などを含めると、数多くの会社がAI開発を行い、自社や顧客が使っています。

大規模AIシステム

アマゾン・ドット・コム

アルファベット

マイクロソフト

メタ・プラットフォームズ

ネットフリックス

アップル

IBM

エンタープライズAI(個別産業用、個別部門用AI)

SAP

オラクル

セールスフォース

シースリー・エーアイ(C3.ai)

サービスナウ

ベリトーン

インターネット広告用AI

The Trade Desk(デジタル広告配信プラットフォーム)

設計用AI

シノプシス(ロジック半導体設計システム、設計用AI)

ケイデンス・デザイン・システムズ(ロジック半導体設計システム、設計用AI)

オートデスク(機械、建築設計システムなど、設計用AI)

ジェネレーティブAI

マイクロソフト(OpenAI、テキスト生成AI、画像生成AI、対話型AI)

アルファベット(テキスト生成AI、対話型AI)

メタ・プラットフォームズ(学術分野に特化した対話型AI)

アドビ(コンテンツ作成ツール、画像生成AI)

シャッターストック(画像生成AI)

オートデスク(画像生成AI)

バーチャルアシスタント

アップル(Siri)

アマゾン・ドット・コム(アレクサ)

自動運転

ウェイモ(アルファベット傘下のグーグル子会社)

モービルアイ

クルーズ(ゼネラル・モーターズ子会社)

フォード

テスラ

Nuro

ビッグデータ分析

アクセンチュア

パランティア・テクノロジーズ

ビッグベアAI

その他

IBM(会話型AIサービス、AI開発等)

アクセンチュア(AIコンサルティング)

ユニティ(ゲーム開発用ツール、キャラクター用AI)

サウンドハウンドAI(音声AIサービス)

など

AI関連半導体

エヌビディア(データセンター用GPU)

AMD(データセンター用CPU)

インテル(データセンター用CPU)

4.注目企業

アドビ

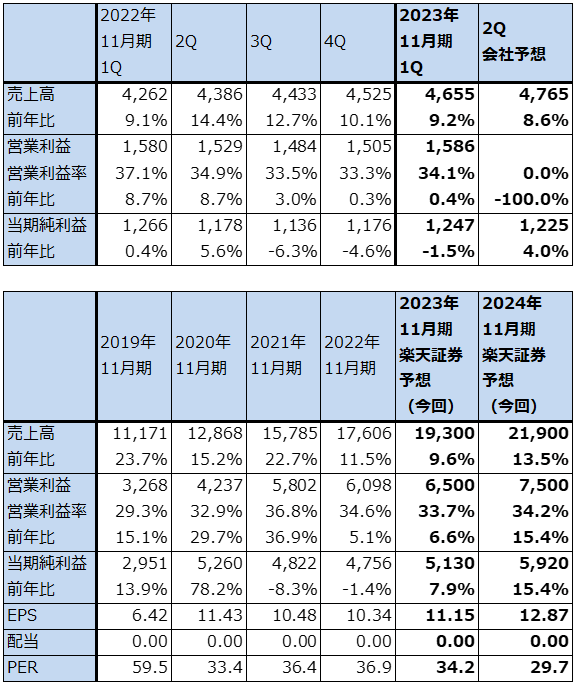

1)2023年11月期1Qは9.2%増収、0.4%営業増益

アドビの2023年11月期1Q(2022年12月-2023年2月期、以下今1Q)は、売上高46.55億ドル(前年比9.2%増)、営業利益15.86億ドル(同0.4%増)となりました。

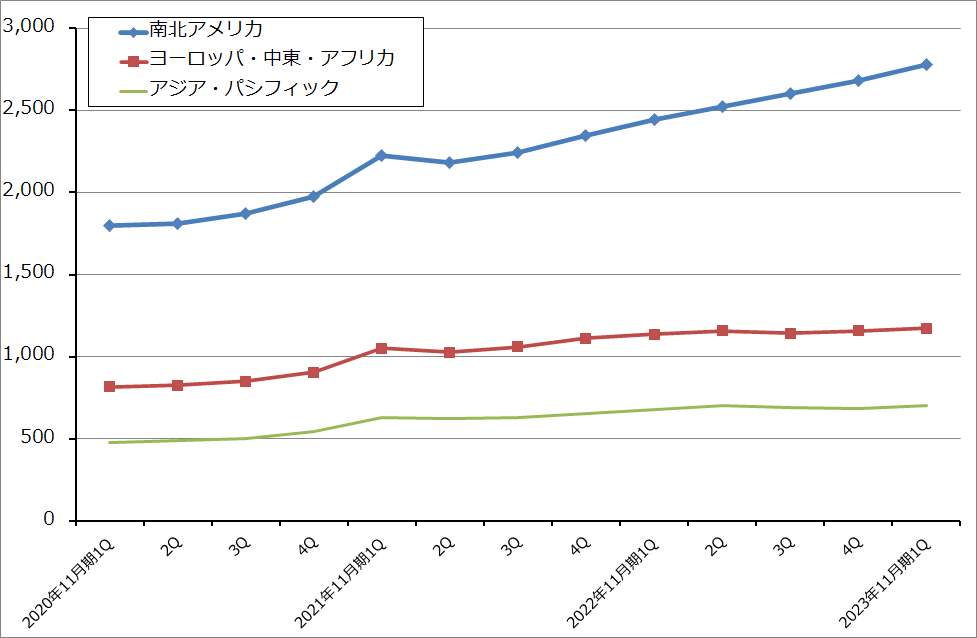

地域別売上高を見ると、南北アメリカ向けは27.79億ドル(同13.6%増)と前年比、前期比ともに順調に伸びています。一方でヨーロッパ・中東・アフリカ向けは11.73億ドル(同3.3%増)とヨーロッパにおける景気後退の影響を受けて減速が続いています。アジア・パシフィックも7.03億ドル(同3.4%増)と同様の動きです。その結果、全社売上高の伸びは減速が続いています。

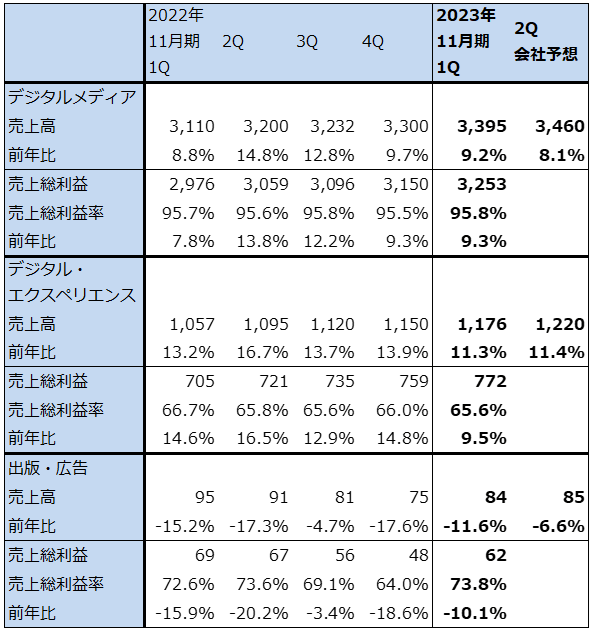

セグメント別に見ると、デジタルメディア(Photoshop、Illustrator、AcrobatProなどを1セットにした月額または年額定額のサブスクリプションプラン「Creative Cloud」と文書デジタル化ツール「Document Cloud」からなる)は、売上高33.95億ドル(同9.2%増)、売上総利益32.53億ドル(同9.3%増)と堅調ではありますが大きな伸びはない状態です。ヨーロッパなどの景気後退の影響を受けていると思われます。

一方、デジタル・エクスペリエンスは売上高11.76億ドル(同11.3%増)、売上総利益7.72億ドル(同9.5%増)と四半期ごとに業績が鈍化はしていますが、デジタルメディアよりは高い伸びとなっています。デジタル・エクスペリエンスの中心は「Adobe Experience Cloud」であり、顧客ごとのコンテンツ管理、マーケティングオートメーション(各種マーケティング活動のための資料自動作成ソフトなど)などを含む企業顧客、個人顧客向けの顧客管理ソフトのシリーズです。今注目されている分野であり、デジタルメディアよりも高い伸びとなっています。

全社売上高は前年比9.2%増、売上総利益は前年比9.0%増となりましたが、研究開発費、販売費の増加により、営業利益は横ばいとなりました。

表1 アドビの業績

時価総額 175,292百万ドル(2023年3月30日)

発行済株数 460百万株(完全希薄化後、Diluted)

発行済株数 459百万株(完全希薄化前、Basic)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

表2 アドビ:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

グラフ1 アドビ:地域別売上高(四半期)

2)楽天証券では2023年11月期は業績鈍化、2024年11月期は業績回復を予想

今2Qの会社側ガイダンスは、売上高47.50~47.80億ドル、実効税率21.5%、完全希薄化後EPS(1株当たり利益)2.65~2.70ドル、発行済み株式数4.58億株です。ここからレンジ平均値を計算すると、今2Q会社予想は、売上高47.65億ドル(前年比8.6%増)、当期純利益12.25億ドル(同4.0%増)となります。

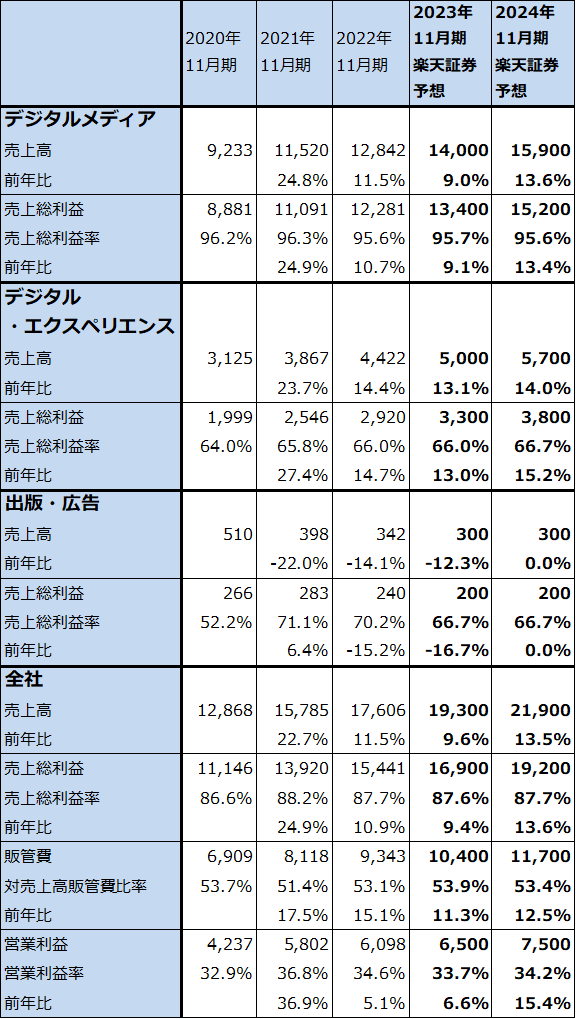

この見方をもとにして、楽天証券では2023年11月通期を売上高193億ドル(同9.6%増)、営業利益65億ドル(同6.6%増)、2024年11月期を売上高219億ドル(同13.5%増)、営業利益75億ドル(同15.4%増)と予想します。2024年11月期は北米市場の伸びに加えてヨーロッパとアジア・パシフィックの回復を予想しますが、基本的には安定成長の会社と思われます。

2023年3月21日にベータ版が公開された画像生成AI「Adobe Firefly」の評価は、ベータ版が出たばかりなので未知数であり、楽天証券の業績予想の中には織り込んでいません。うまく収益に結びつけることができれば、新たな有望事業としてアドビの中長期の成長を牽引することができるようになる可能性はあると思われます。

表3 アドビ:セグメント別業績(通期)

出所:会社資料より楽天証券作成

3)今後6~12カ月間の目標株価を460ドルとする

アドビの今後6~12カ月間の目標株価を460ドルとします。楽天証券の2024年11月期予想EPS12.87ドルに、画像生成AIの将来性を考慮し、想定PER(株価収益率)35~40倍を当てはめました。

中長期で投資妙味を感じます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)