今日の為替ウォーキング

今日の一言

あなたの野心を小さくする人々とは距離を置け。本当に偉大な人間は、あなた自身も偉大になれると思わせてくれるものだ

Ruby Tuesday

2023年がスタートして、早くも1カ月が経とうとする。1月に発表された米国指標を振り返ると、まず5日に、昨年12月FOMC(米連邦公開市場委員会)会合の議事録が公表された。議事録では、メンバー全員が、2023年の「利下げはない」と考えを持っていることが明らかになった。労働市場のひっ迫がFOMCにとって引き続き最大の懸念材料となっていて、この状況を改善するために金利をさらに引き上げる必要があるとFRB(米連邦準備制度理事会)は考える。

FRBがタカ派姿勢を保つなかで発表された6日のNFP(米雇用統計の雇用者数)は予想を上回った。内容としてはドル高だったが、その前日に発表されたADP雇用データなど雇用関連のデータが軒並み強く、マーケットの目が慣れていたためドル買いは起きなかった。逆に、米景気指数である非製造業ISMの弱い結果に反応してドル売りが強まった。

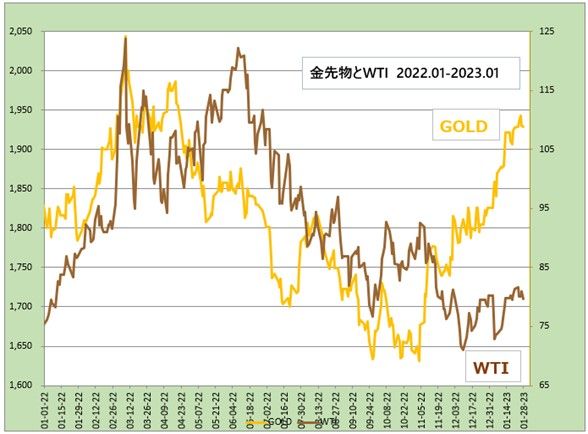

12日に発表された12月米CPI(消費者物価指数)は、前月比でマイナスとなり、インフレ率の下落を確認する内容となった。ガソリン価格の大幅な下落が貢献した。FRB(米連邦準備制度理事会)が昨年のような0.75%や0.50%という大幅な利上げをする必要性はなくなった。

17日に発表された1月NY連銀製造業景気指数は大幅に悪化し、12月の小売売上高も予想以上の落ち込みとなった。鉱工業生産は-0.7%で、米国の製造業が弱体化していることが明らかになった。マーケットは急速に米国のリセッションを織り込み始めた。

ところが、25日に発表された景気指数PMIの1月は予想以上に強かった。製造業PMIは仕入れコストが上昇、サービス業では賃金コストの上昇が報告されたことから、インフレ率が再び勢いを取り戻しているとの懸念で米金利が上昇し、ドルが買われた。

1月に発表された経済指標は、製造業と住宅事業の全般的な底打ちを示し、利上げでも労働市場への影響が軽微であることが確認された。マーケットでは、FRBの利上げは「あと2回で終了」との予想が広がっている。FRBが休止を挟んだ後、利上げを再開するリスクは残る。しかし、1月CPIが予想に反して上昇しない限り、しばらく気にする必要はないだろう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)