15年にわたる市場の行動的陶酔の終わりが近づいている

11月23日のゼロヘッジに紹介されていたQTR's Fringe Financeの『タップアウト』という記事では、今の市場の不気味な安定について以下のような感想が述べられている。

先週も市場は十分持ちこたえ、ソフトランディングに向かっているのではないか、FRBの利上げ戦略は経済や市場を傷つけてはいないのではないか、と錯覚させるほどだった。しかし、現実はそうではなく、投資家はまだまだ大変な目に遭う可能性があると私は考えている。新しいマクロ経済データという形で、私の説を裏付ける証拠が続々と出てきている。

なぜ、こんなにも長い間、茶番劇が続けられたのだろうか。心理的なものもあるが、もうひとつは、消費者がまだ消耗していないことだ。しかし、それは近づいている。

貯蓄がなくなると、家計が次にするのは借金だ。そして今、負債の水準が猛烈に上昇している。

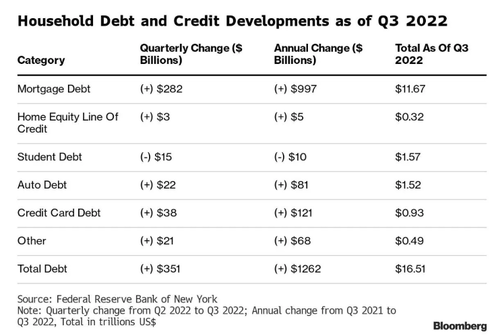

2022年第3四半期時点の家計債務と与信の推移

CNBCは先週、「第3四半期に家計は過去15年間で最も速いペースで負債を増やした」と書いた。この負債の大部分は、多くの消費者が完全に破産する前に持つ最後の逃げ道であるクレジットカードの残高の増加によるものだという。実際、クレジットカードの負債額は驚異的なものだった。

報告書を発表したニューヨーク連銀によると、クレジットカードの残高は2021年の同時期から15%以上増加し、年間では過去20年あまりで最大の伸びとなった。FRBの研究者グループは、中央銀行サイトのブログ投稿で、この増加について「過去18年間のデータの積み重ねだ」と指摘した。

まだ延滞率が急上昇していないので、(まだ)誰もあまり気にしていないが、私の考えでは、いずれ何かが出るかどうかではなく、いつ出るかという問題だ。

負債残高合計

延滞は間違いなく発生する。それが発生すれば、消費はさらに減速し、その波及効果は株式市場にも及ぶだろう。これらのデータはすべて多少のタイムラグがあるため、明らかになるにはさらに数カ月かかるかもしれない。

私の予想では、ニューヨーク連銀のデータに現れるよりもずっと前に株式市場がその兆候を示すと思う。上記のチャートでそれが確認できる頃には、市場にとっては手遅れになっている可能性が高い。

この新しいデータは、暴落が近づいていること、そしてより重要なことは、FRBが12月に金利をどうするかはともかく、その歯車はすでに動いているという私の予測を引き続き裏付けるものである。

この予測の目的は、暴落のタイミングを計り、デイトレードすることではなく、15年にわたる市場の行動的陶酔が終わりを告げ、古い習慣はそう簡単にはなくならないことを自分に言い聞かせることにある。今の市場の状況は、投資家が木を見て森を見るように、10年間の金融緩和政策からの撤退と戦わなければならないことを意味する。

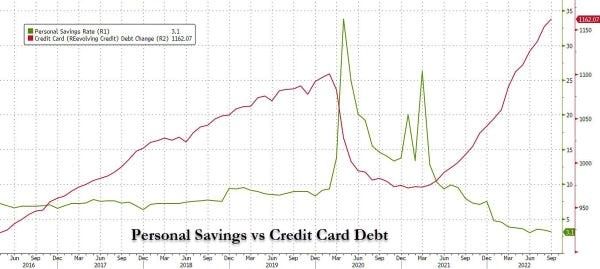

個人の貯蓄とクレジットカードの負債

過去20年間、私たちは、株価が下がるたびに買い、相場は自ずと上昇すると考えるように仕向けられてきた。しかし、今回は違うだろう、データもそれを裏付けている。個人的には、いくつかのロングポジションを持っているが、もっと下がることを想定して十分なヘッジをしている。

FRBが大きく方向転換して数四半期が経過するか、マクロ経済データが変化するか、あるいは市場が再び株価が割安に見える水準まで下落するまで、私の考え方は続くだろう。

出所:11月23日ゼロヘッジ 『Tapped Out』

ヌリエル・ルービニによると、われわれは今、『メガ脅威の時代』にいるのだという。

今、私たちは1914年から1945年までの激動の暗い数十年にもっと似た新しい時代に突入しています。その期間は私たちに第一次世界大戦を与えました。

スペイン風邪のパンデミック、1929年のウォール街墜落、大恐慌、大規模な貿易と通貨戦争、インフレ、ハイパーインフレ、デフレ、金融危機と債務危機、大規模なメルトダウンとデフォルトにつながりました。

『メガ脅威の時代』(ヌリエル・ルービニ)

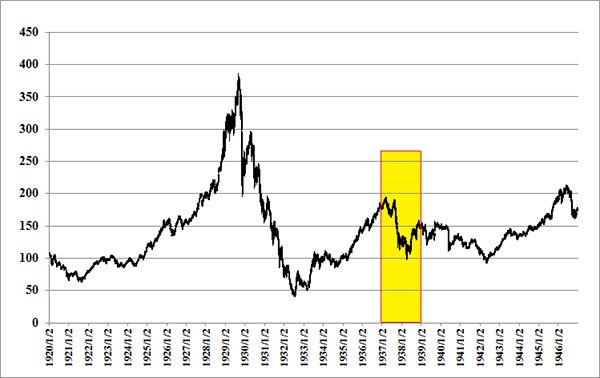

1937年は金融緩和の環境で米国経済が回復し、FRBは利上げに動いた。その結果、国債は売られ(金利上昇)、株価は1937年3月高値194ドルから1938年3月にかけて50%以上急落した。

これを受けてFRBは再び金融緩和に動いたが、この後もダウ工業株30種平均は1942年4月28日の92ドルまで下落し、1937年高値の194ドルを回復したのは1945年12月8日のことである。

NYダウ(日足) 1920~1946年

出所:石原順

筆者の周りのトレーダーの多くはもうクリスマス休暇に入ってしまった。相場の本番は彼らが市場に戻ってきてからだ。したがって、年明けの相場が重要となる。

さて、ご案内の通り、株式市場のシーズナルサイクルは強気の位相にある。一方で、2008年と2022年のS&P500種指数のアナログチャートは、12月からの急落を示唆している。

2008年と2022年のS&P500のアナログチャート

出所:ゼロヘッジ

アナログチャートからみると、12月相場は興味深い展開となりそうだ。相場の急落が起きるか否か? 一応、警戒だけはしておこう。

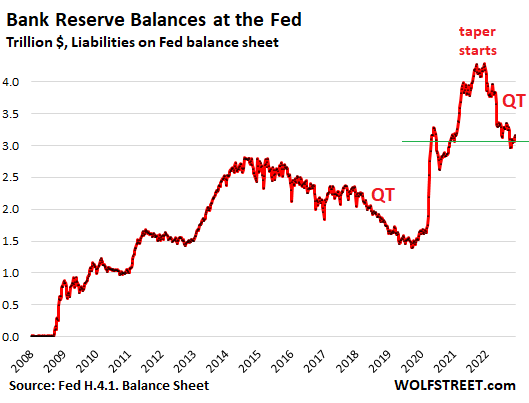

株式市場の急落のシグナルは今年始まった「QT(量的引き締め)」であり、暴落のシグナルは「利下げ」である。

QT(量的引き締め)が続いているうちは、株式市場は下落トレンド相場であり、上値が限られるだろう。

連銀の銀行準備金残高

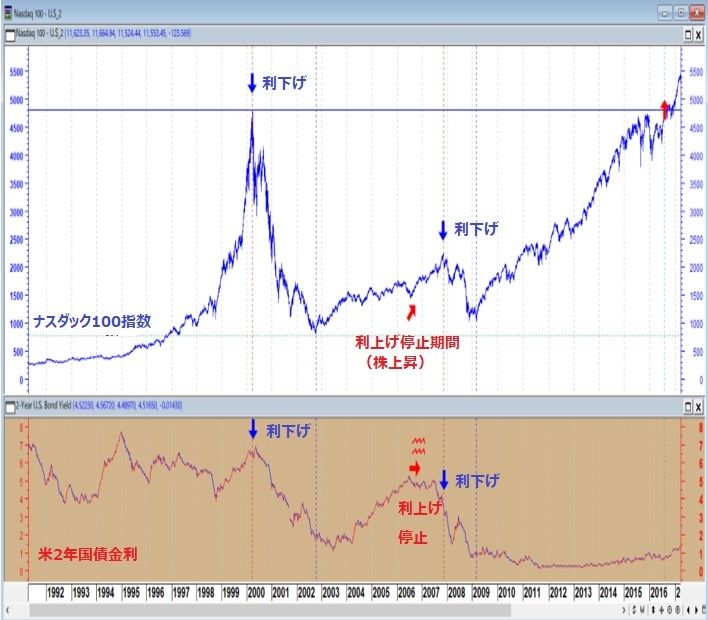

リーマンショック前の利上げ停止期間は、確かに株式市場は上昇した。今のパウエルFRB議長のソフト・ピボット期待相場の裏にあるのは、リーマンショック前の利上げ停止期間の株の上昇だ。

だが、利下げになったとたんに大暴落したのである。リーマンショック前の<利上げ停止期間>は、確かに株式市場が上昇した。だが、<利下げ>になったとたんに大暴落したのである。リーマンショック前の<利上げ停止期間>に調子に乗って株のポジションを増やした投資家は、<利下げ>とともに起こったリーマンショックで黄泉の国へ連れていかれたのである。

ナスダック100と米2年国債金利の推移(ドットコムバブル崩壊とリーマンショック)

「あらゆる歴史は、天国と地獄の両極端の間にある世界の振動の記録にすぎない。一期間というのは、その振子のひと振りにすぎないのに、各時代の人々は、世界がつねに動いているので進歩しているのだと思っている」

「人と超人 三幕」 (ジョージ・バーナード・ショー)

グレートリセットの時代…それは、タイタニック号が沈むときのオーケストラの演奏を少しだけ思い出させる。世界を見つめてごらん。きっとキミの信じているもの全てが壊れていくときが迫っている。

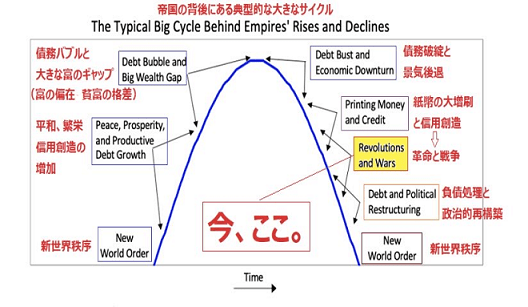

帝国のビッグサイクル

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)