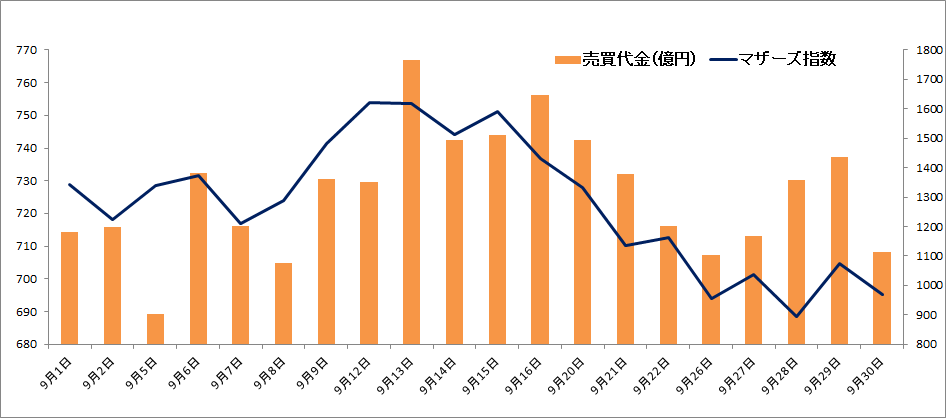

<マザーズ指数(左軸)とマザーズ売買代金(右軸)>

9月の中小型株ハイライト

結局「金利上昇」と「景気減速」で株安

ジャクソンホール手前から始まった米国株の調整も、9月13日のCPI(消費者物価指数)発表前に一度反転しました。9月の最注目イベントFOMC(米連邦公開市場委員会)を前に、「9月FOMCは0.75%利上げでコンセンサスを固めた」との見方が浸透。金利上昇へのストレスが低下し、売られていたグロース株を買い直す流れに。

ただ、原油価格の低下を受け「どうせ鈍化なんでしょ」と市場が高をくくっていた米CPI…これが、まさかの市場予想上振れになり、「9月FOMCで1%利上げもあるんじゃないか?」なる声も浮上する展開に変化。これを織り込もうとした米金融市場は債券売り(金利上昇)、株は強烈売りに。

21日のFOMCは市場予想通りの0.75%利上げとなるも、ジェローム・パウエル議長のタカ派姿勢に変化も無く…「利上げ加速」、そして「景気減速懸念」の2大リスクを練り込む格好で、米株価指数は月末にかけて安値更新を続けました。

米株の下押し圧力には、「相対的に強いはず」と期待されてた日本株も逆らえず…9月の日経平均株価の月間騰落率は▲7.7%、東証マザーズ指数は▲6.3%でした(ダウ工業株30種平均▲8.8%、ナスダック総合指数▲10.5%よりはマシでしたが)。

日本の中小型株には「関係なくね?」なる雰囲気も

月後半の地合い悪化には巻き込まれたものの、その理由となった欧米の利上げ加速や景気減速懸念と関係ない内需銘柄ばかりなのがマザーズ構成銘柄(東証グロース上場銘柄)。日本政府の水際対策緩和で、プライムのリオープン株が盛り上がったことも内需株見直しムードを強めたように思われます。

また、「外国人売りに注意」といっても、そもそも外国人の関与率が低い中小型株が多く、日本の中小型グロース株には「関係なくね?」は理にかなっています。

9月前半は、東証グロースから急騰株が続出。「グロースで上がりそうな銘柄を何か触っていないと乗り遅れる」というような焦りにも似た声も聞かれました。

また、東証グロース市場の時価総額ワンツーのビジョナル、エニーカラーが2銘柄そろってポジティブサプライズ決算で急騰。これも士気を高める大きな理由に。

IPO再開、短気な短期勢のマネー集まるも…

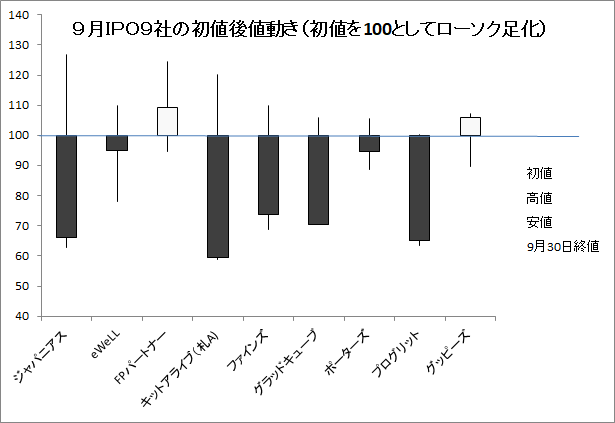

1カ月以上の空白期間を経て、13日に上場したジャパニアス。これを皮切りに、東証グロース市場に8銘柄、札証アンビシャスに1銘柄の計9銘柄が上場しました。「グロースで上がりそうな銘柄を何か触っていないと乗り遅れる」そんなムードに乗り、市場で予想されているより高い初値を付ける案件が続出。

すでに上がった人気株は高値圏で手を出しにくい中、手あかが付いていないIPO(新規公開株)に「ワンチャンスあるはず!」との熱量は迸っていましたが…ただし、「新しいIPOだから」という理由で買っている投資家は、次のIPOが上場してくるとそっちにシフト。

初値形成から1~2日でピークを打ち、月後半の地合い悪化や個人人気ナンバーワンだったWSCOPE株暴落なども重なり、9月末にかけてセカンダリーで急落する銘柄も相次ぎました。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)