長期金利の上昇で米国株は年初来安値を更新

米国市場では、8月下旬以降に発生したジャクソンホール・ショック、CPI(消費者物価指数)ショック、FOMC(米連邦公開市場委員会)ショックの「トリプルショック」を受けて長期金利(10年国債利回り)が今週一時4%超に上昇しました。

S&P500種指数やダウ工業株30種平均は6月中旬に付けた年初来安値を割り込み、再び弱気相場入りを余儀なくされました。

米国債の下落が続くなか、政策金利の動向に敏感とされる短期金利(2年国債利回り)と長期金利の逆転現象(逆イールド)は続いており、先行きの景気悪化観測も株式の不安材料となっています。

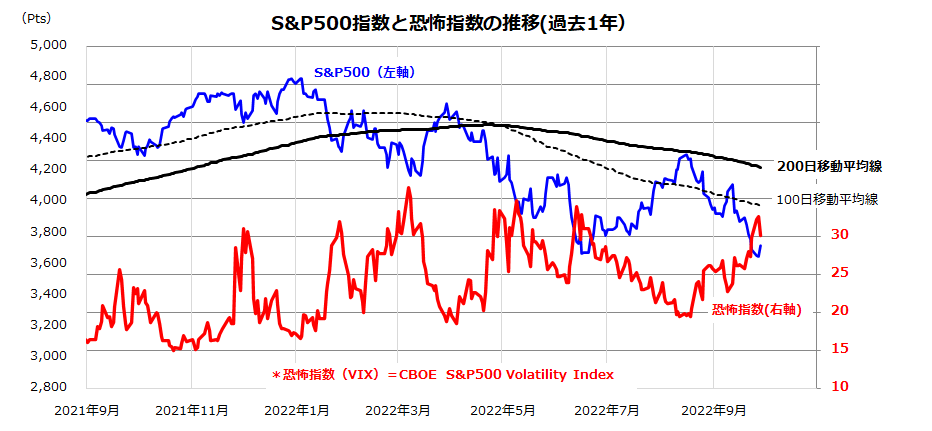

図表1は、過去1年におけるS&P500種指数と「恐怖指数」(VIX=CBOE S&P500 Volatility Index)の推移を示したものです。先週のFOMCで決定された3会合連続の大幅利上げ(0.75%)と最新の経済・金利見通しを警戒し、金融引き締めの累積効果が実体経済や企業業績を悪化させる恐れが広まっています。

「恐怖指数」は今週一時32ポイントを上回り、先行き不透明感の強まりを示しました(27日)。ただ、28日はBOE(英国中央銀行)が長期金利の抑制を目的に、無制限に長期国債を買い入れることを発表したことを契機に、米長期金利は3.7%台に低下。

今週前半にS&P500種指数ベースの予想PER(株価収益率)で15.8倍に低下していた割安感も見直され、米国株式は反発に転じました。当面は、長期金利がインフレの峠越えと景気の鈍化傾向を織り込む形で安定を維持できるかが、株式が落ち着きを取り戻すために最も重要であると考えられます。

<図表1>恐怖指数が上昇しS&P500指数は年初来安値を更新

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)