「間違える」相場と付き合う

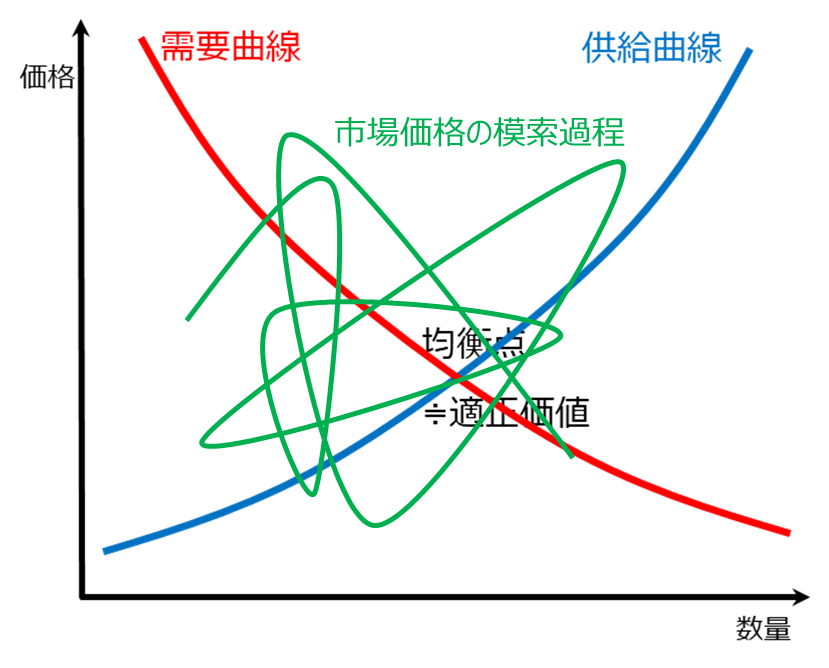

FRB、あるいは市場が間違えたとする評価の根底には、そもそも「市場は正しい」はずという信念があります。経済学では、市場は需要と供給の調整作用が働き、長期的に適正な水準になるという考え方をします(図3)。しかしこの「長期的」というのがクセモノで、時間を表す言葉ではなく、適正な水準にあるときが「長期的」なのです。

筆者の相場の見方は、市場価格は需要と供給の均衡点に収束していくのではなく、市場価格は、絶えず均衡点を模索するように、その周辺を動き回っているというものです。そしてその値動きが市場参加者の情報処理を強気・弱気に振らせるのです。

なお、テクニカル分析者からは、相場は全ての情報を織り込んで価格形成しているから、価格を分析することで将来を見通せるという説明がなされがちですが、ここには自己矛盾があります。テクニカル分析ほどの単純なツールで扱えるくらいの将来なら、完全情報の相場が織り込んでいないはずはないからです。逆に見れば、相場は完全情報でなく、心理的・行動学的ゆがみなど不完全で、不完全であるがゆえの偏りにパターンがあるから成り立つ面があると考えることは可能です。

また、損を出した投資家が「理屈通り動かない市場がおかしい」などと言い訳すると、「何と言おうが、あなたではなく、相場が正しい」という悟し方があります。これは単に実践上のレトリックに過ぎません。

先のサマーラリーも、楽観が過ぎたから誤りだったと考えるのではなく、行動学的にゆがんだ相場変動として説明できる以上は、相場として受け入れて、乗り方を考えるだけのことです。筆者は、「長期的」適正状態を模索し続けているのが相場と割り切って見ています。短期的に場面場面の相場は、値動き追認で自らを正当化する勝手な解釈を言い放つばかり。

つまり長期的観点から見て「間違う」ことも適正模索の過程として、行動学評価で短期的な相場に乗るか、中期的にファンダメンタルズ模索の修正相場に乗るか、行動学的な短期変動を無視して良い長期的なトレンドのみに乗るかを、常に区別し、必要に応じてリンクさせながら臨みます。

実はこの時、FRBの立場で考えることが大いに役立ちます。彼らは適正状態を目指す政策の実力行使機関です。市場に対して、自らの意図、行動の透明性を貫き、市場とコミュニケーションをとりながら、インフレ抑制と完全雇用の達成へ導こうとします。1年前に彼らが間違っていたかを問うより、市場がFRBの方針に沿っているか、どうズレているかの短期的観察を更新しながら、中期、長期とつなげていくことは、実践的で効率の良い相場アプローチ法の一つと考えます。

図3:需要供給曲線と均衡水準の模索

■著者・田中泰輔の新刊『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)