毎週金曜日午後掲載

本レポートに掲載した銘柄:AMD(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、オン・セミコンダクター(ON、NASDAQ)、シノプシス(SNPS、NASDAQ)、東京エレクトロン(8035)、レーザーテック(6920)

1.アメリカFRBは6月14、15日のFOMCで0.75%の利上げを決定

今週は、アメリカの金融政策の最近の動きを概観し、半導体関連株の先行きを予想したいと思います。

2022年6月14、15日、アメリカFRBはFOMCを開催し、政策金利の0.75%引き上げを決定しました。

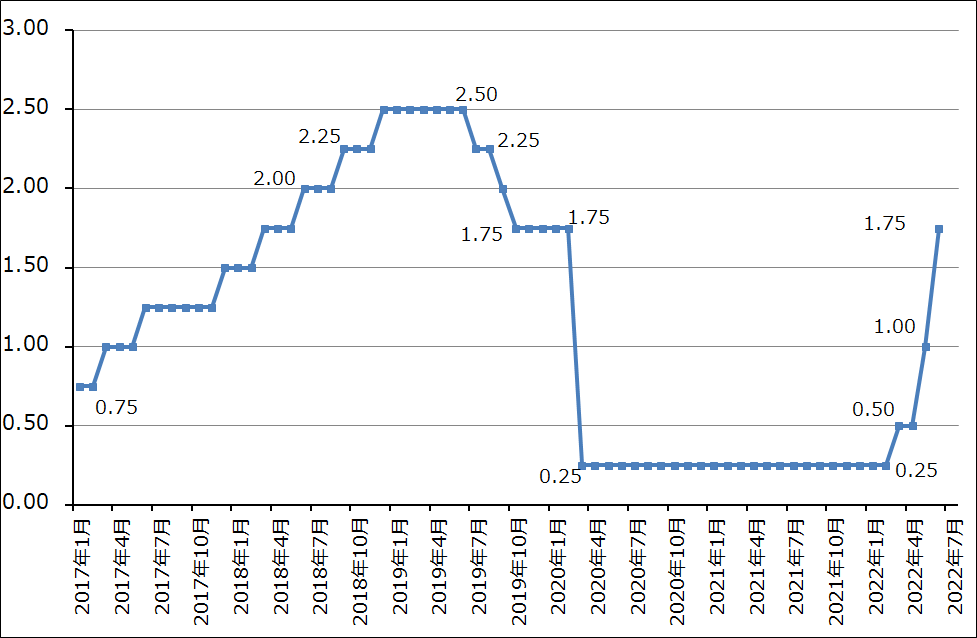

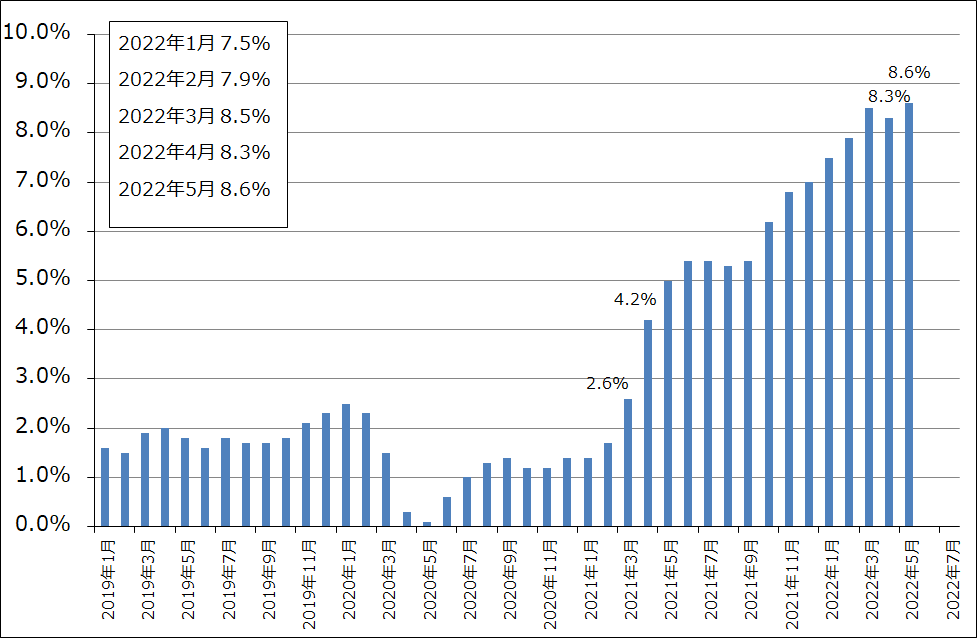

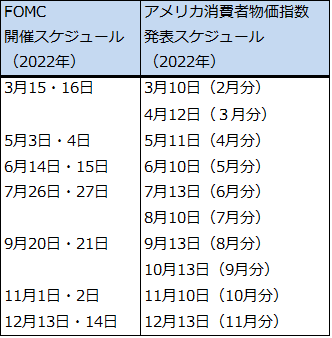

もともとFRBは、5月3、4日のFOMCにおいて政策金利の0.5%引き上げを決定し、QT(FRBの保有資産の圧縮)を進めるとしたときに、6月、7月のFOMCでも0.5%の利上げを示唆していました。ところが、6月10日に公表された5月のアメリカCPIが前年比8.6%上昇と事前予想の8.3%を上回る結果となりました。

アメリカの消費者物価指数は、好景気による需要増加、半導体不足などによる供給増加への制約と、ウクライナ戦争による原油高、天然ガス高などのエネルギー価格上昇があいまって、2021年1月に同1.4%だったものが、2022年1月同7.5%、2月同7.9%、3月同8.5%と上昇してきました。これに対応してFRBは3月のFOMCで0.25%の政策金利引き上げを決定。4月は利上げしなかったものの、5月は0.5%とこれまでより大きな幅の引き上げを行いました。

その過程で、アメリカのCPI前年比は4月8.3%に一時低下し、インフレ打ち止め観測も出てきました。しかし、5月は再び8.6%となり、アメリカにおけるインフレーションの高進を示すものとなったのです。5月のCPIが公表された後、5月のFOMCでFRBが示唆した6月、7月の0.5%の利上げを予想する向きは株式市場でなくなっていき、6月の利上げ幅については、主流は0.75%幅、一部に1.00%幅が予想されるようになりました。そして、結果は0.75%の利上げとなりました。

FRBは7月26、27日のFOMCについては、0.5%か0.75%の利上げの可能性が高いとしています。7月13日公表のアメリカCPIがさらに上昇するか高水準を維持するならば、7月のFOMCでは再び0.75%幅の利上げがあり得ると思われます。なお、今回のFRBの発表によると、FOMC参加者による2022年末時点の政策金利見通しは3.4%、2023年末見通しは3.8%、2024年末見通しは3.4%となり、2024年になると利下げするという予想になっています。

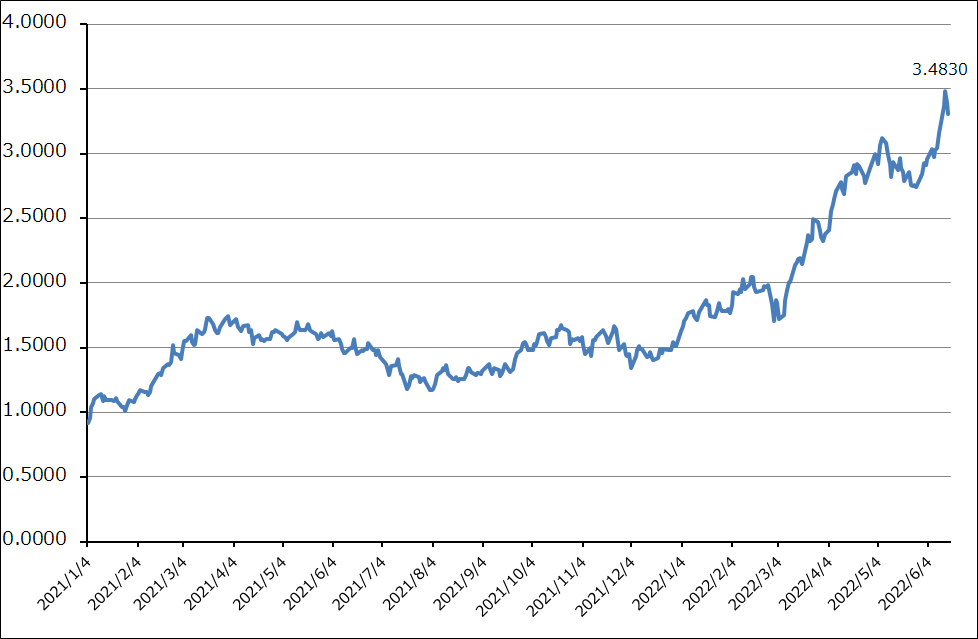

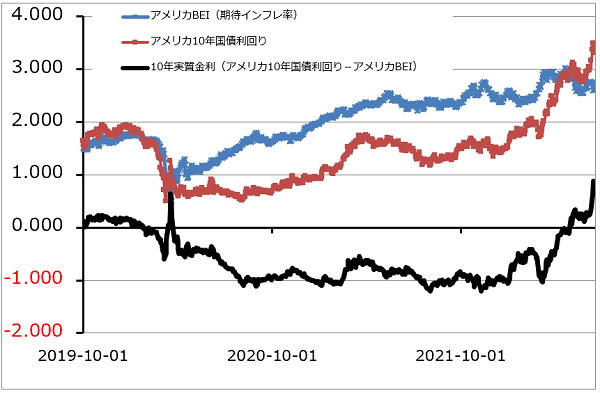

今年3月からの利上げの効果、引き締め効果は実質金利には表れています。アメリカの10年実質金利(10年名目金利:アメリカ10年国債利回り)-10年期待インフレ率(Breakeven Inflation Rate:10年物価連動国債利回り)は、今年4月末からプラス転換しています。実質金利がマイナスの場合は債券投資に投資妙味はなく、株式投資、実物投資(不動産、商品への投資など)に投資妙味がありました。しかし、10年実質金利がプラス圏に入ると、長期の債券投資に投資妙味が出てきます。その分だけ、株式投資や実物投資から資金がシフトすることになり、過熱した景気を冷やす効果が期待できます。

グラフ1 アメリカの政策金利

グラフ2 アメリカの10年国債利回り

グラフ3 アメリカの消費者物価指数:前年比

表1 2022年のアメリカFOMC開催スケジュール

グラフ4 アメリカの10年実質金利

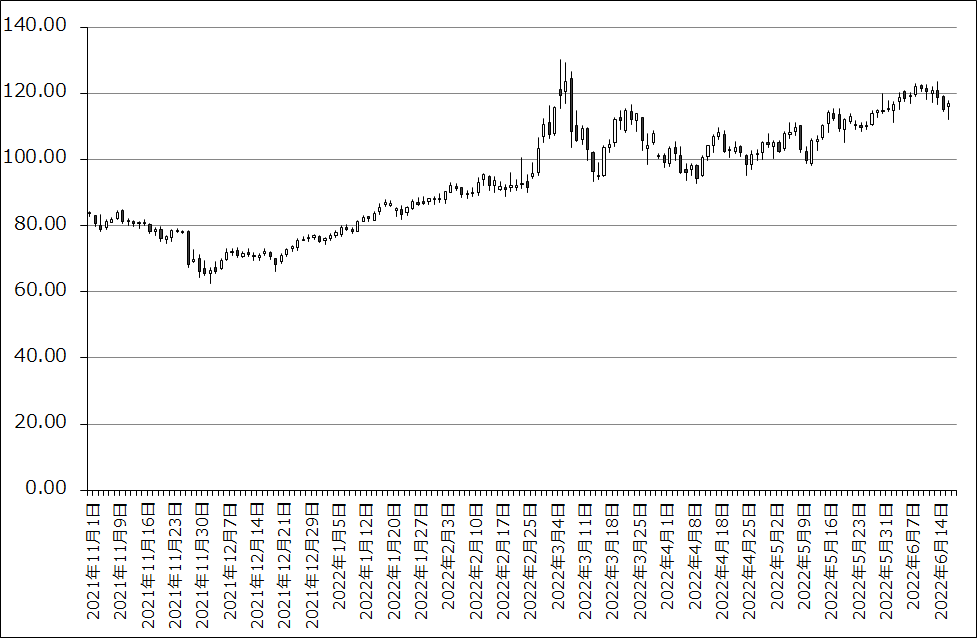

グラフ5 ニューヨークマーカンタイル原油先物:日足

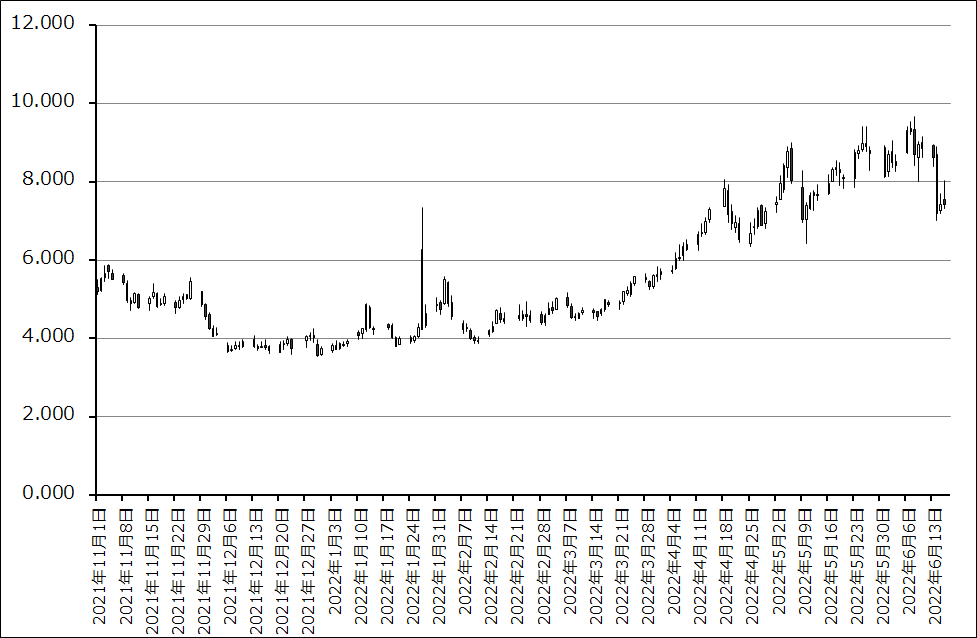

グラフ6 ニューヨークマーカンタイル天然ガス先物:日足

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)