「手の中の鳥理論」で高配当株が堅調

国内株式は、外部環境に不透明要因を抱えながらも底堅い動きに転じています。こうした中、特に「高配当株」(配当利回りが高い銘柄)の相対的な堅調が注目されています。

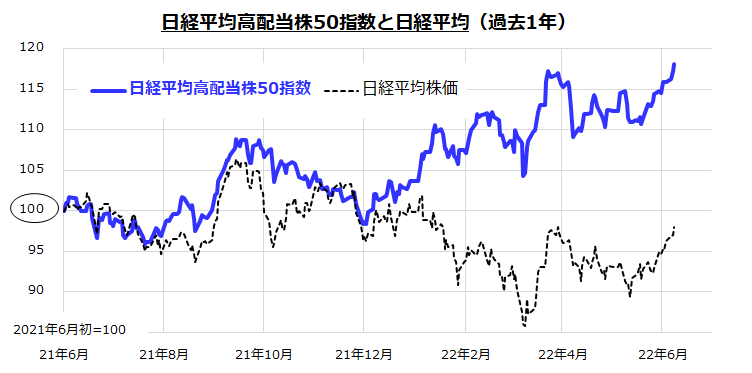

図表1は、「日経平均高配当株50指数」と日経平均の推移を示したものです。日経平均の構成銘柄の中で、配当利回りが高い銘柄で構成されている高配当株50指数が昨年12月以降優勢であることがわかります。

欧米の古くからの諺(ことわざ)に「A bird in the hand is worth two in the bush」(手の中にある一羽の鳥は、繁みの中の2羽の鳥の価値がある)があります。投資の世界では、利回り重視の投資ニーズを象徴する「手の中の鳥理論」(The bird-in-hand-theory)として知られています。

「藪の中(遠く)で見え隠れしている2羽の鳥(値上がり益)は不確かだが、手の中で(足元で)比較的高い利回りの収入を提供してくれる投資対象の方が着実である」との投資スタイルを表現したもの。

将来、手に入れられるかどうか分からない多くのものより、確実に手に入れられるものの方が良いとの考えは、日本の諺にも「明日の百より今日の五十」があります。こうした利回り重視の投資対象として評価されているのが高配当株と言えるでしょう。

本稿では、高配当株に集中分散投資している東証上場のETF(上場投資信託)に注目した投資戦略を中心にご説明します。

<図表1>国内市場で目立つ高配当利回り株の堅調

高配当株50指数連動型ETFに注目する

図表1のとおり、日経平均高配当株50指数は昨年12月から日経平均をアウトパフォームしています。

インフレ加速、金融引き締め、ウクライナ危機、景気後退懸念など、VUCA(Volatility、Uncertainty、Complexity、Ambiguity)時代を象徴する「変動性」や「不確実性」が拭えない中、比較的高い配当(利回り)を着実に投資家に還元する銘柄群が市場の評価を集めていることを示しています。

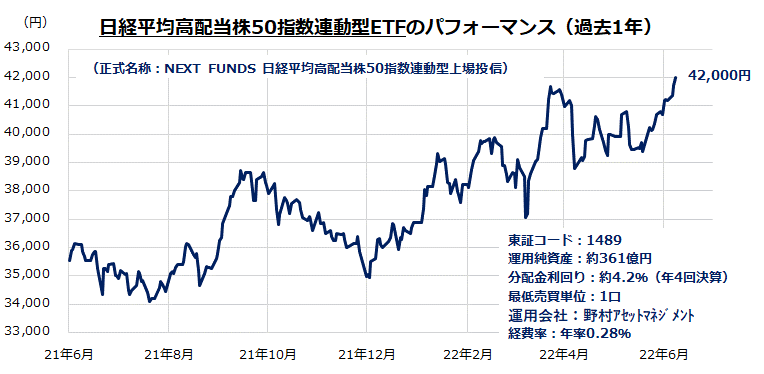

こうした中、日経平均高配当株50指数に連動を目指す東証上場ETF(東証コード:1489)のパフォーマンスが堅調です(図表2)。同ETFの売買単位は一口からで、取引価格が4万2,000円(8日時点)であることから、4万円強から国内の高配当株に分散投資するポートフォリオを入手することが可能です。

なお、同ETFの年初来騰落率は+16.0%であり、日経平均(▲1.9%)を大きく上回っています(8日時点)。また、同ETFの分配金利回り(1年累計実績/四半期決算)は年率で約4.2%となっています。

<図表2>高配当株50指数連動型ETFに注目

同ETFの運用純資産は約361億円で、野村アセットマネジメントが運用・管理を行っています。注目点としては、同ETFの分配金(利回り:約4.2%)が、組入れ銘柄からの配当金を集約して支払われる頻度として年4回(四半期決算)に及ぶということ。

一般的に国内企業の配当金は半期ベースですが、決算期や配当支払い日のズレを加味し、受益者への分配金(キャッシュフロー)が四半期ごとの実績分配ファンドである点が特徴です。

なお、こうした分配金の支払い事務コストを含め、指数(インデックス)連動型ファンドであることを加味すれば、同ETFの経費率(信託報酬率)は0.28%と抑制気味となっています。

高配当株50指数の主力銘柄をチェック

もちろん、上述したETFを活用せず、自ら個別の高配当株を選別して分散投資することも可能です。

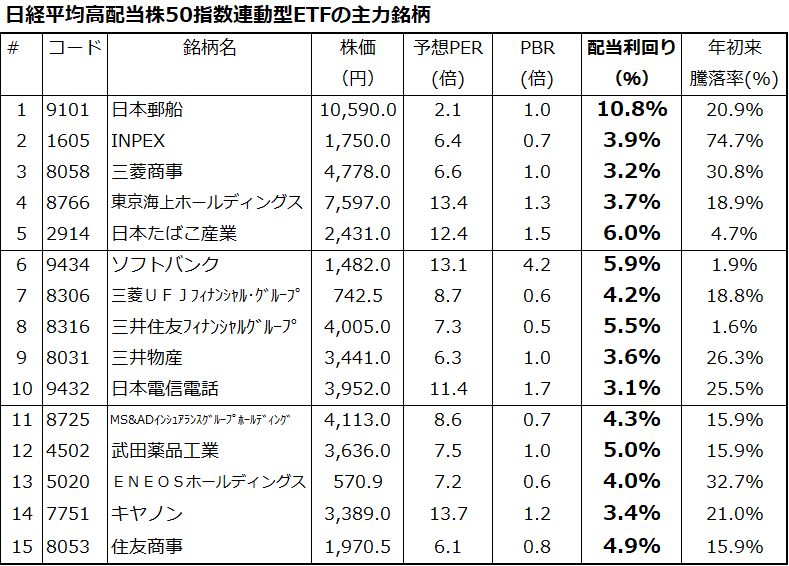

図表3は、高配当株ETFの組入れ銘柄のうち上位15銘柄のみを一覧したものです。配当利回りが比較的高いこと、予想PER(株価収益率)やPBR(株価純資産倍率)が比較的低いことに加え、一覧した全ての銘柄が「年初来騰落率」でプラスとなっている(上昇している)ことがわかります。

投資できる資金力に応じ、主力銘柄群の中から業種を分散して複数銘柄を買い付けることにより、手の中の鳥理論に倣った「お手製の高配当株ポートフォリオ」を構築することも可能です。

そうした銘柄選別を試みる場合は、今期だけでなく来期以降も配当額を維持あるいは増配が期待できるかなど、業績見通し面のチェックを極力実践していくことをお勧めします。こうした銘柄選別作業に手間やリスクを感じるならば、上掲したETF(1489)への一括投資を検討するのがベターだと思います。

<図表3>高配当株ETFの主力銘柄は年初来騰落率が堅調

(出所)Bloombergより楽天証券経済研究所作成(2022年6月8日)

▼著者おすすめのバックナンバー

2022年6月3日:日米中の株式市場に底入れの兆し?押し目買いが得策か

2022年5月27日:「配当貴族」を目指したい人へ。米国株安は買い時になる?

2022年5月20日:総弱気の米国株に底入れの兆しは?個人投資家の「弱気比率」はコロナ危機越え

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)