4.中堅半導体メーカーにも注目したい

今回の半導体ブームは、幅広いセグメントで現れています。大手半導体デバイスメーカーだけでなく、中堅半導体メーカーにも注目したいと思います。

オン・セミコンダクター(ON、NASDAQ)

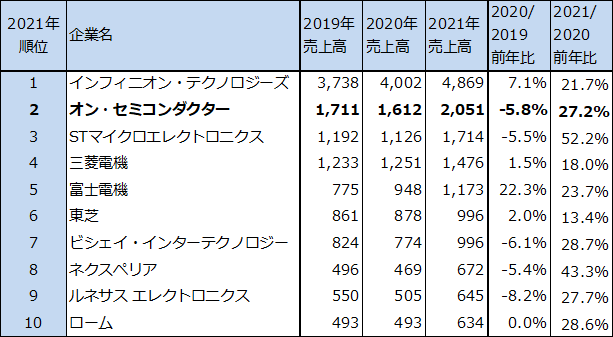

1)世界第2位のパワー半導体メーカー

オン・セミコンダクターはパワー半導体で世界第2位の半導体メーカーです。パワー半導体以外でも、CMOSイメージセンサーで第6位、各種のアナログ半導体、ロジック半導体を生産販売する中堅半導体メーカーです。

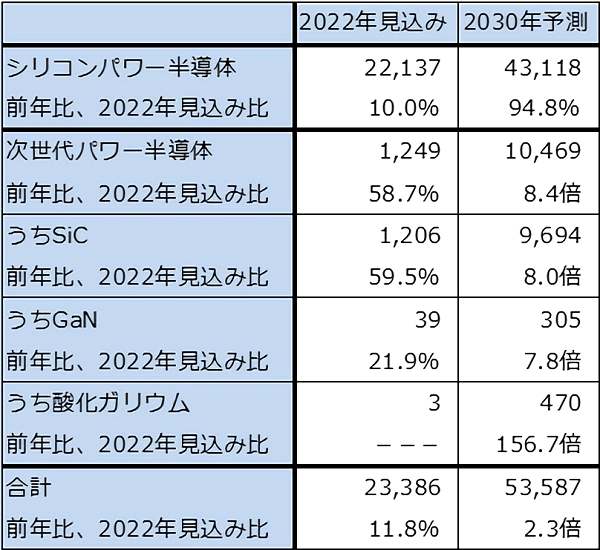

パワー半導体は電力制御を行う半導体であり、各種の電子機器や自動車の脱炭素化や省エネ化の流れの中で市場が大幅に拡大すると予想されています。表4は調査会社の富士経済のプレスリリースによるものですが、パワー半導体全体で2022年見込み2兆3,386億円から2030年予測5兆3,587億円へ2.3倍になると予想されます。このうち、従来型のシリコンパワー半導体は2兆2,137億円から4兆3,118億円へ94.8%増となると予想されます。また、次世代型パワー半導体の中で市場規模が最も大きくなると予想されるSiC(炭化ケイ素)パワー半導体は、1,206億円から9,694億円へ、8.0倍へ伸びると予想されます。

表4 パワー半導体売上高ランキング

出所:TECH+より楽天証券作成(元出所はOmdia)

表5 パワー半導体の市場予測

2)SiCパワー半導体に大型投資

オン・セミコンダクターはシリコンパワー半導体を生産販売していますが、SiCパワー半導体に大型設備投資を行っています。現在、中国の新興半導体メーカーがSiCパワー半導体の設備投資を活発に行っており、これが将来の供給過剰をもたらしかねないため、パワー半導体のリスクと考えられています。しかし実際には、SiCウェハは取り扱いが難しく、設備投資を行っただけで簡単にSiCパワー半導体が出来るわけではないとも言われています。この点では、オン・セミコンダクターのようなパワー半導体で高いシェアを持つ老舗は有利と言えます。

3)業績好調

オン・セミコンダクターの業績は好調で、2022年12月期1Q(2022年1-3月期、以下今1Q)は、売上高19.45億ドル(前年比31.3%増)、営業利益6.47億ドル(同5.1倍)となりました。営業利益率は前4Q26.0%から今1Q33.3%に上昇しましたが、これには製品値上げも寄与しました。分野別では自動車向け(EV向けパワー半導体やADAS向けイメージセンサーなど)、産業向け(各種の産業向けにエネルギー関連、EV充電器向け、オートメーション関連、AR/VR向けセンサーなど)が好調でした。

2022年12月期、2023年12月期ともに業績好調が予想されます。

グローバルファウンドリーズ(GFS、NASDAQ)

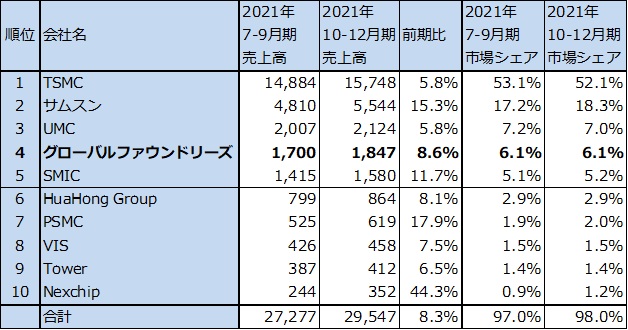

1)世界第4位のファウンドリ(半導体受託生産業者)

グローバルファウンドリーズは、ファウンドリ(半導体受託生産業者)として世界ランキング4位の会社です(2021年10-12月期実績。トップはTSMC、2位サムスン、3位UMC)。もともとはAMDの生産部門でしたが、2009年に分離独立しました。その後、2021年10月28日、ナスダックに上場しました。

7ナノ半導体の開発を2018年に中止したため、現在は12ナノから以前の半導体を受託生産しています。10ナノ台から以前の微細化世代の汎用半導体の需要も、一ケタナノ台の先端半導体に勝るとも劣らないほど強いため、業績は順調に拡大しています。

表6 ファウンドリ市場上位10社

出所:TrendForce2022年3月14日付けプレリリースより楽天証券作成

2)2021年12月期3Qから黒字転換、売上高が順調に伸びる

2022年12月期1Q(2022年1-3月期、以下今1Q)は、売上高19.40億ドル(前年比36.8%増)、営業利益2.25億ドル(前年同期は0.95億ドルの赤字)となり、黒字転換しました。営業黒字になったのは前3Qからです。

また、営業利益率が11.6%となり、前4Q4.7%から大きく上昇しました。これは増収とともに販売単価が上昇していることが寄与していると思われます(ウェハ1枚当たり売上高は、前4Q2,969.5ドル/枚→今1Q3,104.0ドル/枚)。会社側によれば、平均販売単価は前年比19%増、数量は同14%増でした。

今1Qの分野別売上高を見ると、最も売上高が大きいスマート・モバイル・デバイス向けが9.77億ドル(前年比27.7%増)と順調に伸びました。中級クラスの価格帯のスマートフォンが5G化している最中ですが、この恩恵を受けました。

通信設備・データセンター向けは3.27億ドル(同79.7%増)と大きく伸びました。半導体出荷数量の増加とともに単価が上昇しました。ここでも5Gインフラ向けが伸びました。また、この分野では、フォトニクス製品(発光素子、受光器、光変調器など)の一部が量子コンピューティングに採用されています。

家庭用&産業用IoTも3.23億ドル(同54.5%増)と好調でした。WiFi6等のワイヤレス接続アプリケーションや、デジタル決済、アクセス制御、電子IDなどに使うIoTマイクロコントローラーなどが増加しました。

自動車向けは0.81億ドル(同2.7倍)と売上高は小さいですが、大きく伸びました。自動車用レーダー関連、EV向けソリューション、バッテリー管理システムなどが伸びました。

旺盛な需要に直面しているため、グローバルファウンドリーズにとって設備増強は大きな課題です。今期設備投資は約40億ドルを計画していますが、2021年12月期決算発表時の計画約45億ドルから下方修正されました。この理由は半導体製造装置の納期が長くなっていることです。会社側では納期遅れに対しては早めに対応しているため、今期、来期の生産能力の計画には影響はないとしています。

3)楽天証券の2022年12月期、2023年12月期業績予想を上方修正する

2022年12月期2Qの会社側ガイダンスの中心値は、売上高19.70億ドル(同21.6%増)、営業利益2.29億ドル(前年同期は1.03億ドルの赤字)と営業黒字が続く見通しです。

今1Qの業績の内容と今2Qの会社側ガイダンスを参考にして、楽天証券の2022年12月期、2023年12月期業績予想を上昇修正します。2022年12月期は売上高81億ドル(前年比23.0%増)、営業利益8億ドル(2021年12月期は0.60億ドルの赤字)(前回予想は売上高79億ドル、営業利益6億ドル)、2023年12月期は売上高100億ドル(同23.5%増)、営業利益14億ドル(同75.0%増)(前回予想は売上高95億ドル、営業利益13億ドル)と予想します。

今後6~12カ月間の目標株価は前回の100ドルを維持します。楽天証券の2023年12月期予想EPS(1株当たり利益) 2.04ドルに、成長性と金利上昇などのリスクを考慮し、今期予想PER(株価収益率)約50倍を当てはめました。

中長期で投資妙味を感じます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)