毎週金曜日午後掲載

本レポートに掲載した銘柄:AMD(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、TSMC(TSM、NYSE ADR)、インテル(INTC、NASDAQ)、オン・セミコンダクター(ON、NASDAQ)、グローバルファウンドリーズ(GFS、NASDAQ)

1.半導体デバイスセクターの現状-半導体不足が続く-

半導体デバイスセクターの2022年1-3月期、2-4月期決算が出揃いました。今回は業界データと決算を元に、半導体デバイス各社の今後を展望したいと思います。

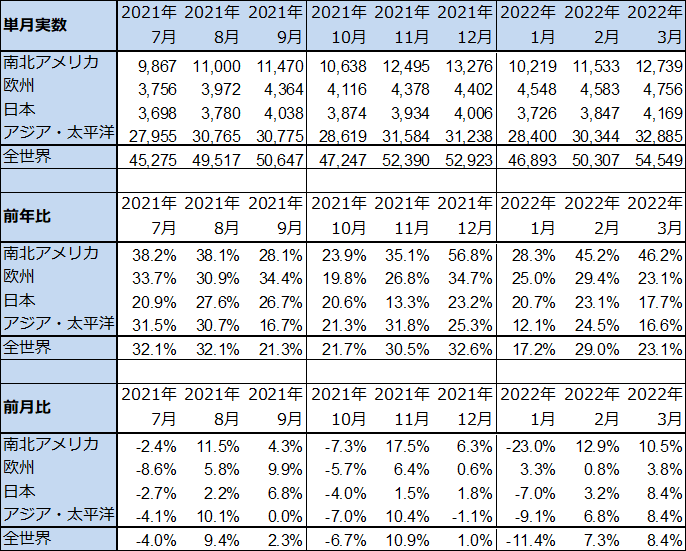

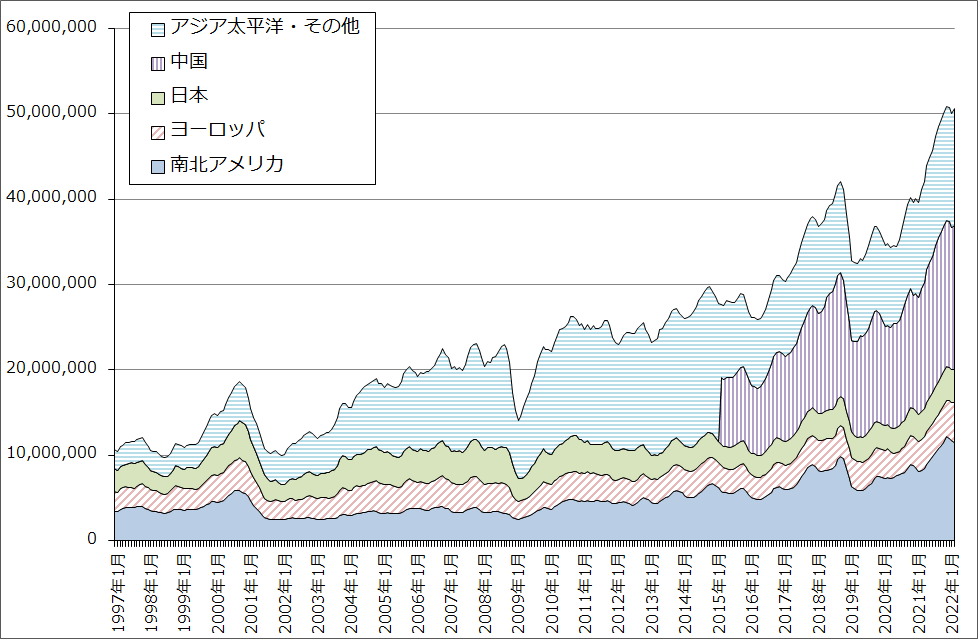

まず、世界半導体出荷金額の動きから。世界半導体出荷金額(単月)は、強いモメンタムを維持しています。直近公表の2022年3月分は545.49億ドル(前年比23.1%増、前月比8.4%増)となり過去最高を更新しました。今回の決算発表においても、各社から異口同音に半導体全般に対する極めて強い需要が続いていることが報告されました。半導体セクター全体で最先端からレガシー(10ナノ台から昔の汎用半導体)まで大型の設備投資が続いているにもかかわらず、半導体不足が改善しているとは言い難い状態です。

逆に最近目立つのが最先端半導体(7ナノ、5ナノのロジック半導体)の増産が進み、十分とは言えないまでも供給が増加しているのに対し、20ナノ台から昔の汎用半導体の中で品不足が続いている半導体が出ていることです。パソコン、サーバー、ゲーム機などの高性能電子機器は、CPU、GPU以外にもさまざまな半導体が必要になります。その中で、これまで目立たなかったため設備投資が十分でない半導体が不足しており、電子機器全体の生産に支障が生じる事例がでています。

例えば、最近は不足度合いがかなりマシになった模様ですが、日系自動車メーカーが昨年秋から悩まされてきた半導体不足は、欧州のロジック半導体メーカーであるSTマイクロエレクトロニクスが東南アジアの工場で生産しているインバーター用の半導体(おそらく100ナノ以上の昔の半導体)の不足によるものと言われています。

ちなみに、最近ですがインテルのCEO(最高経営責任者)は、半導体不足は2024年まで続くとコメントしています。昨年年末から株式市場では、アメリカの金利上昇観測により半導体関連等のハイテクグロース株が大きく下落しています。金利上昇により景気が減速し、いずれは半導体不足の状態が緩和されるのではないかという観測もでていました。しかし、2022年1-3月期、2-4月期決算を分析した結果は、今回の半導体不足は容易には収まらない強い実需によるものであるということです。

また、より深刻な問題が半導体製造装置に使う半導体の不足です。半導体製造装置には装置の種類にもよりますが、おおむね10ナノ台から40ナノクラスのロジック半導体が使われています。10ナノ台から40ナノは、汎用半導体の中で自動車、各種民生機器、産業機器向けに需要が集中している微細化世代であり、40~90ナノ以上の昔の微細化世代のロジック半導体の設計をやり直して、この世代にアップグレードする需要も発生しています。

半導体製造装置が十分生産できなければ、半導体デバイスの不足が続くことになります。この状況を見て、半導体デバイス、製造装置、半導体材料の世界的な業界団体SEMIはブログで半導体製造装置に使う半導体について、半導体製造装置メーカーへ優先的に供給することを主張しています(SEMIブログ2022年5月2日「Chipping in for Equipment Suppliers: The Equipment Multiplier Effect on the Chip Shortage」)。

SEMIが主張するような半導体製造装置への半導体の優先供給が実現するかどうか、不透明ですが、半導体需要が強い状況は当面続くと思われます。

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ1 世界半導体出荷金額(3カ月移動平均)

2.メモリ市況はDRAMスポット価格が軟化

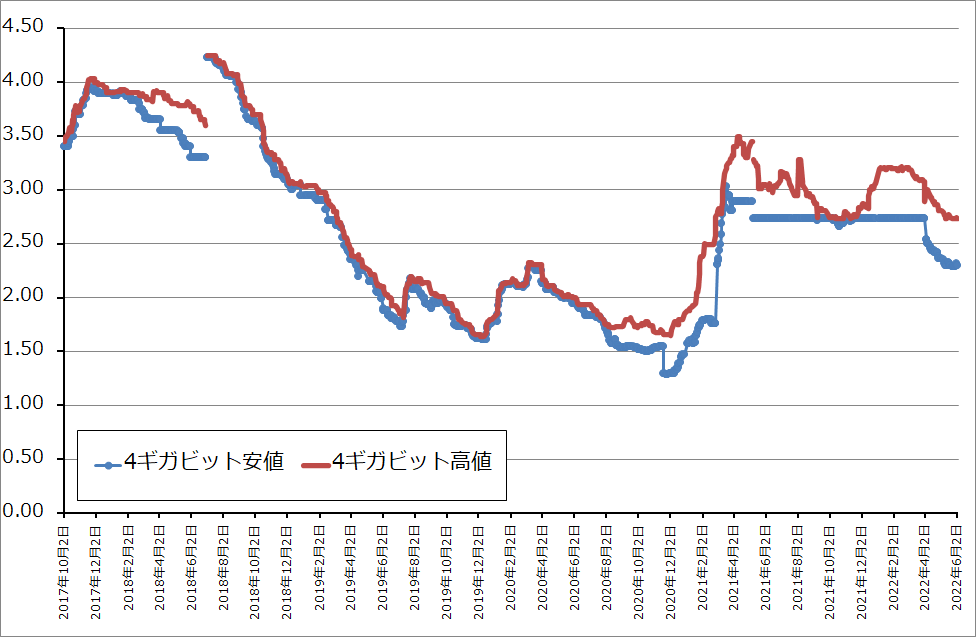

メモリ市況を見ると、DRAMスポット価格は今年2月に入り軟化し始め、今も緩やかな下落が続いています。アメリカの金利上昇が場合によってはオーバーキルとなり、アメリカ景気が減速する懸念が台頭してきたこと、2月24日にロシアがウクライナへの侵攻を開始したことにより、原油価格や金属、穀物価格が上昇し、世愛景気減速の懸念も出てきたこと、ロジック半導体ほどではありませんが、DRAM、NANDも(特にDRAM)設備投資と増産が続いていることなどが背景にあると思われます。

また、DRAMスポット取引は全体の取引の10%程度と言われており、取引の約90%は大口需要家価格による取引(半導体メーカーから大手の需要家への直接取引)です。そのため、スポット価格は、売り手買い手の「相場観」に左右されることも少なくありません。

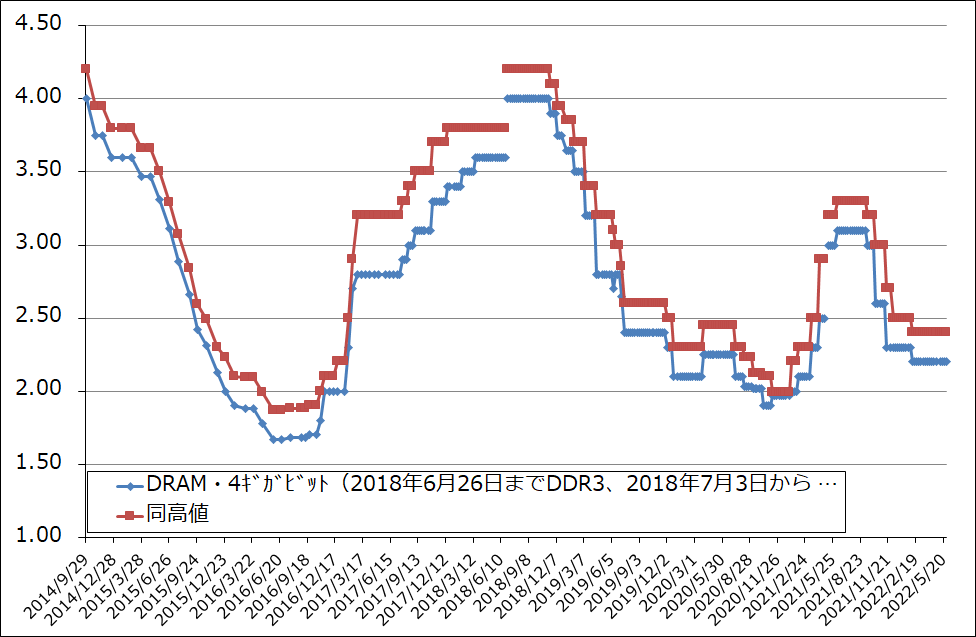

大口需要家価格を見ると、DRAM、NANDともに安定しています。増産と需要の強さが釣り合っている状態とも言えます。今後を展望すると、サーバー、スマートフォン、パソコン向けの高性能CPUの増産が進むにつれ、CPUの横に付ける大容量高速DRAMと大容量高速SSD(NAND)の需要も増加すると思われます。そのため、DRAM、NANDの大口価格は、このまま横ばいが続くか、今年年末か来年初頭に上向きに転じる可能性があると思われます。

グラフ2 DRAMのスポット市況

グラフ3 DRAMの市況

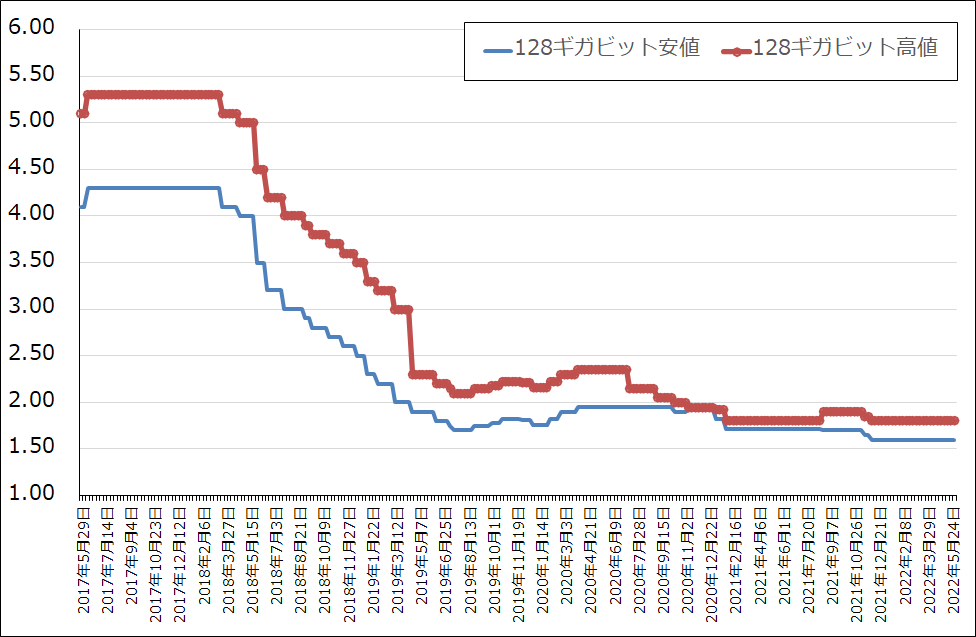

グラフ4 NAND型フラッシュメモリの市況(2017年5月29日から)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)