3.大手デバイスメーカーの動向-AMD、エヌビディアの大幅増収が続く-

1)TSMCの大型設備投資の下、AMD、エヌビディアの大幅増収が続く

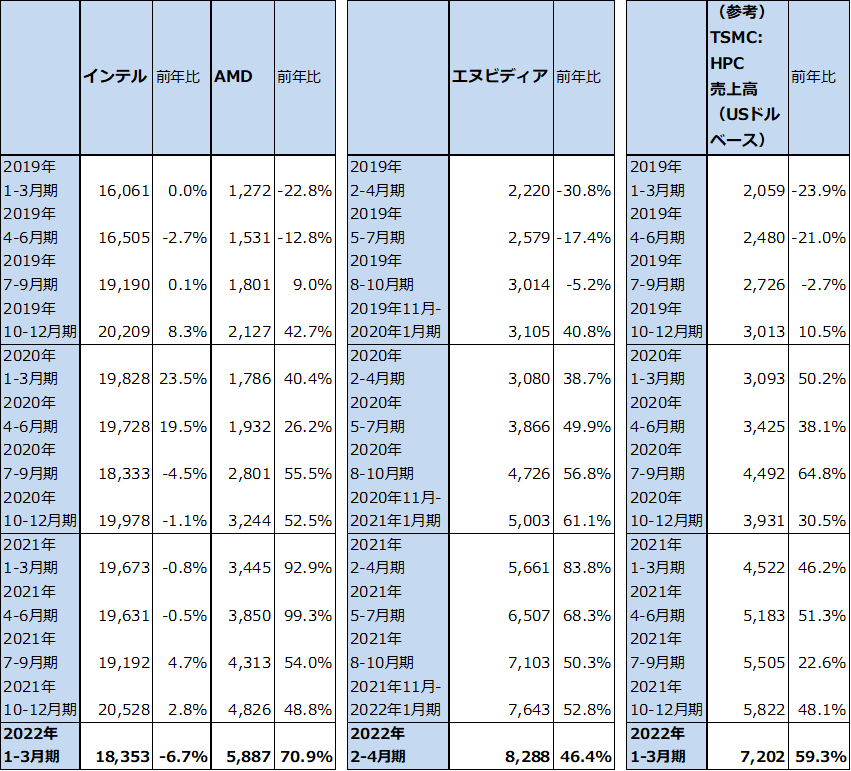

表2はTSMCのHPC(ハイパフォーマンスコンピューティング、パソコン、サーバー、ゲーム機向け)向け売上高(ドルベース、四半期ベース)と、インテル、AMD、エヌビディアの売上高を比較したものです。AMD、エヌビディアの売上高の多くを占める先端CPU、GPUは、TSMCに生産委託しているため、TSMCのHPC向け売上高とAMD、エヌビディアの売上高のトレンドはほぼ連動します。

ここでAMDの2022年1-3月期売上高には2月中旬に買収が成立したザイリンクスの売上高が含まれており、その結果前年比70.9%増と高い伸びになっていますが、ザイリンクスを除くと53.28億ドル(前年比54.7%増)となります。また、エヌビディアの増収率がこれまでの50%台の伸びから前年比46.4%増にやや鈍化したのは、暗号資産(仮想通貨)のマイニング需要が減少したためです。基調は2022年2-4月期からこれまでセグメントとして最も大きかったゲーミング向けに対してデータセンター向けが最大セグメントとなり、これが全社を牽引するようになりました。

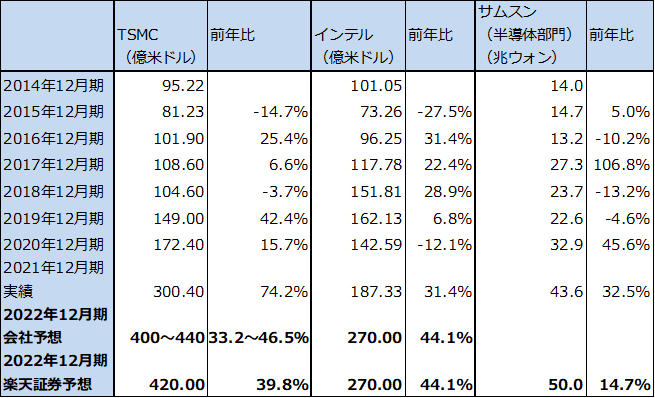

AMD、エヌビディアの大幅増収を支えているのは言うまでもなくTSMCの大型設備投資です。大手半導体メーカーの設備投資動向は、稿を改めて論じることにします。

表2 インテル、AMD、エヌビディアの四半期売上高

出所:会社資料より楽天証券作成

注:AMDの2022年1-3月期はザイリンクスを含む。

表3 大手半導体メーカーの設備投資

注:1ウォン=0.10円、1ウォン=0.000779ドル。

2)インテルの増収率はいつ高くなるのか

一方、インテルの売上高は低い伸びが続いています。2022年1-3月期売上高は183.53億ドル(前年比6.7%減)とマイナス成長でした。2021年12月にインテルのNAND及びSSD事業が韓国の大手メモリメーカー、SKハイニックスに売却されたため、この影響を除くと前年比1.7%増となりますが、2021年10-12月期までと同様低い伸びになっています。

ちなみに、インテルはAMD、エヌビディアよりも売上高が大きな会社であることには変わりはありませんが、AMD、エヌビディアは高率の増収率が続いてきたため、距離を縮められていることも確かです。

インテルの増収率が回復せず、業績も改善しない要因は、現在構築中の7ナノラインの稼働開始、7ナノの出荷開始が2023年(出荷開始はおそらく2023年後半)になるため、それまでは増強はしているものの十分ではない10ナノラインで増産するしかないためです。7ナノラインと別にアメリカで建設中の2件の新工場(5ナノ、7ナノ、10ナノと受託生産事業を行う)とドイツで1件の新工場建設計画がありますが、前述のように7ナノラインの稼働開始は2023年、アメリカで建設中の2件の新工場の稼働開始は2024年と2025年、ドイツ新工場の稼働開始は2027年になる計画です。

また報道などで、インテルが2022年末か2023年前半にTSMCから3ナノ半導体を調達すると言われています。半導体の種類としては、サーバー用CPUまたはGPUともパソコン用CPUまたはGPUとも言われています。これが実現すれば、AMDやエヌビディアに対しての劣勢をある程度挽回することができるようになるかもしれません。

ただし、インテルにとってパソコン、サーバー用CPUで失ったシェアを挽回するための生産能力が足りない状況は、2022年、2023年と続く可能性もあります。インテルの競合相手を見ると、AMDは現在の最先端である7ナノCPUを今年後半からデスクトップPC向けとサーバー向けから5ナノにグレードアップする計画です。2023年にはノート向けCPUも最先端製品を7ナノから5ナノにグレードアップする計画です。その結果、AMDのCPUは7ナノ、5ナノのラインナップとなり、より一層強化されることになる見込みです。

また、エヌビディアは2020年5月に発表されたデータセンター用GPU「A100」(生産はTSMC7ナノ、価格は約130万円から)に続き、2022年3月に発表された大規模データセンター向けGPU「H100」(生産はTSMC4ナノ(5ナノの進化版)、価格は約475万円、出荷開始は2022年7-9月期の予定)が今後の主力製品になると思われます。また、パソコン用GPUでもこの市場に本格参入したばかりのインテルに比べ製品数が各段に多いため、高いシェアを維持すると予想されます。

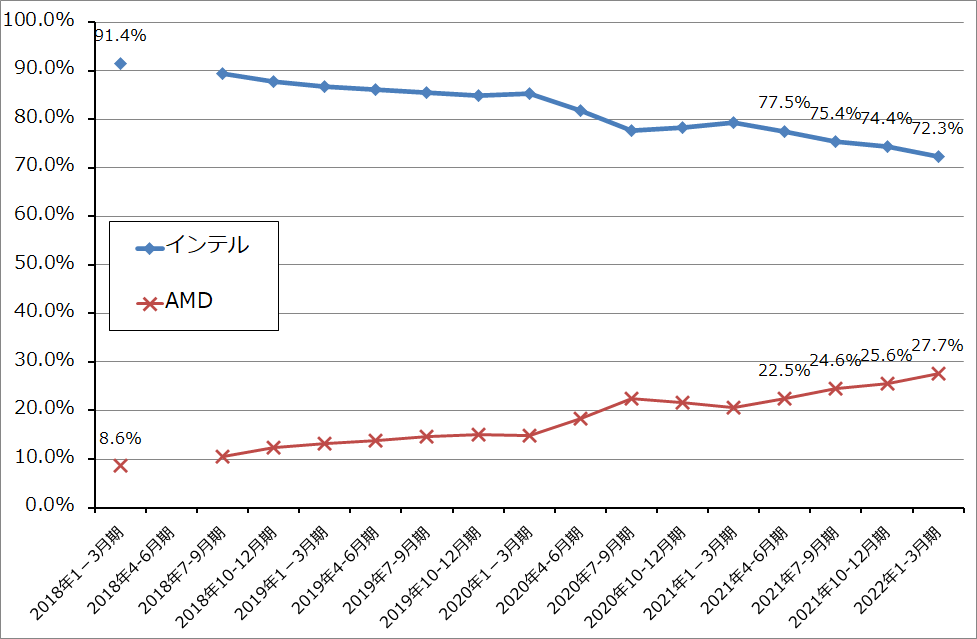

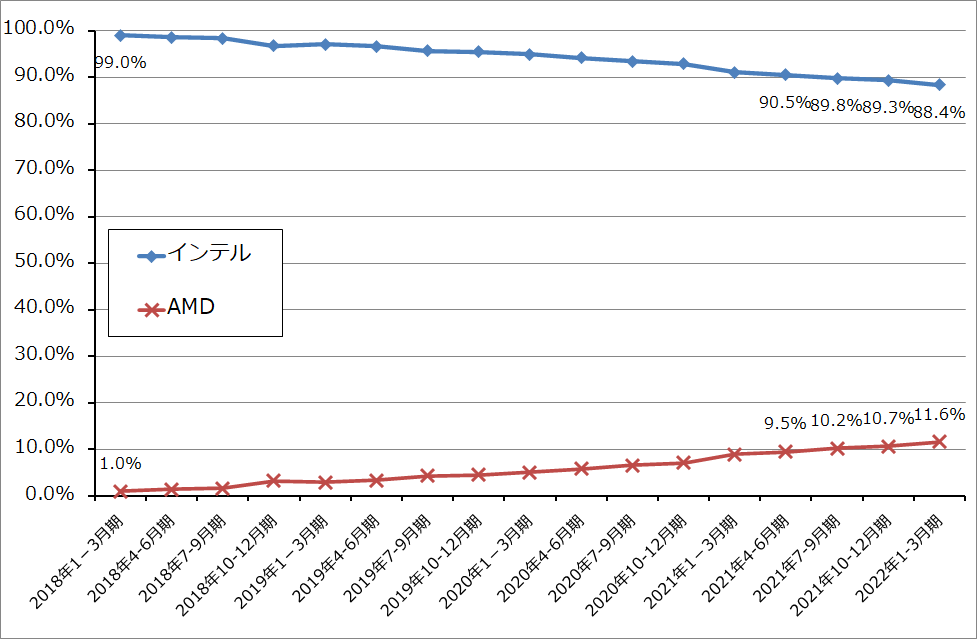

3)市場シェアを見てもAMD、エヌビディアの優勢が続いている

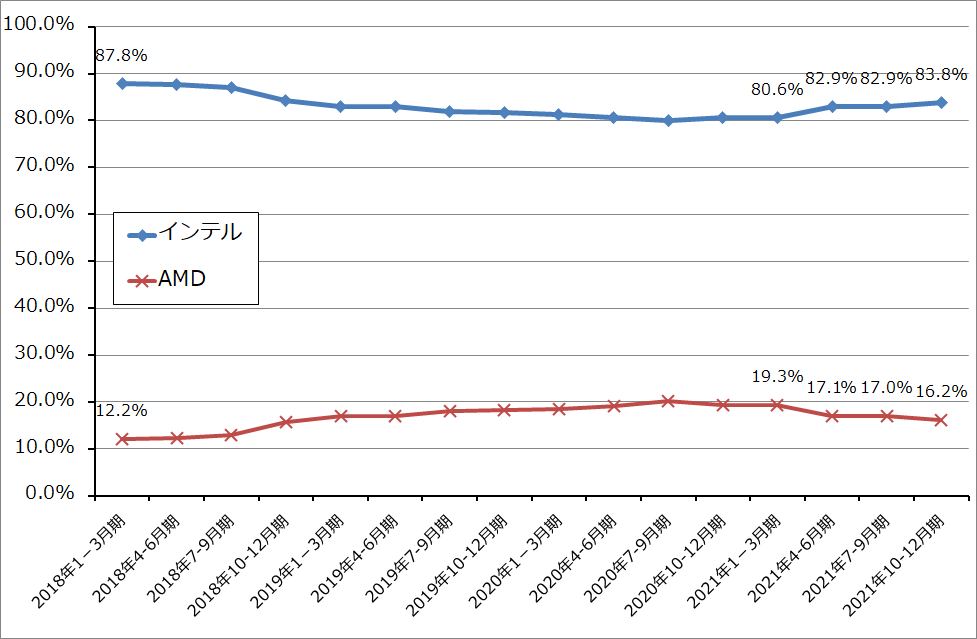

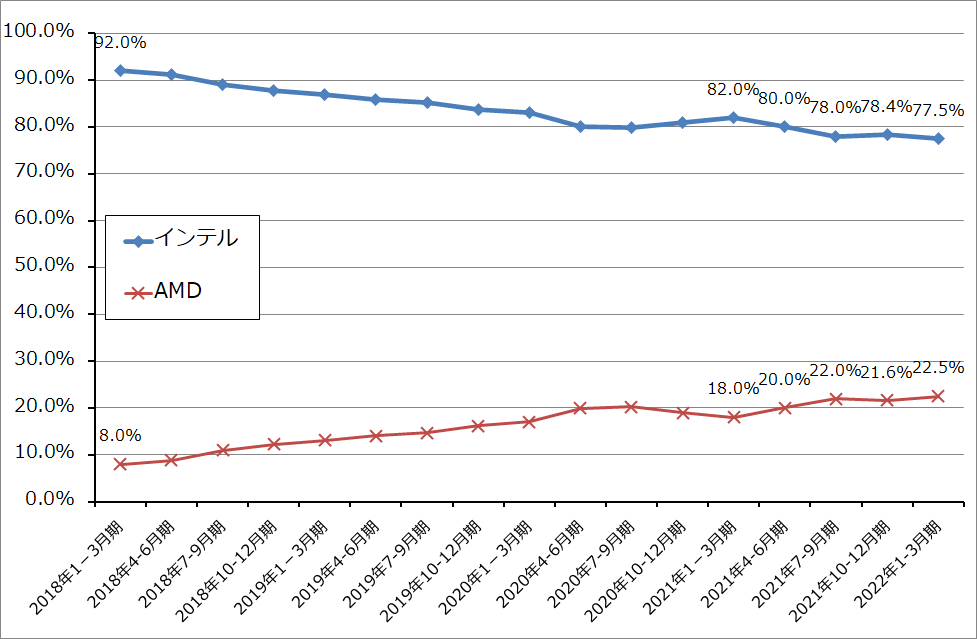

なお、CPU、GPUの2022年1-3月期までの市場シェアを見ると、パソコン向け、サーバー向け、ゲーム機などのその他向けを合わせた総合シェアではAMDがインテルのシェアを侵食する構図が続いています。サーバー向け、モバイル向けも同様です。デスクトップ向けはAMDのインテルに対する価格優位性が以前ほど大きくないため、インテルが盛り返しています。

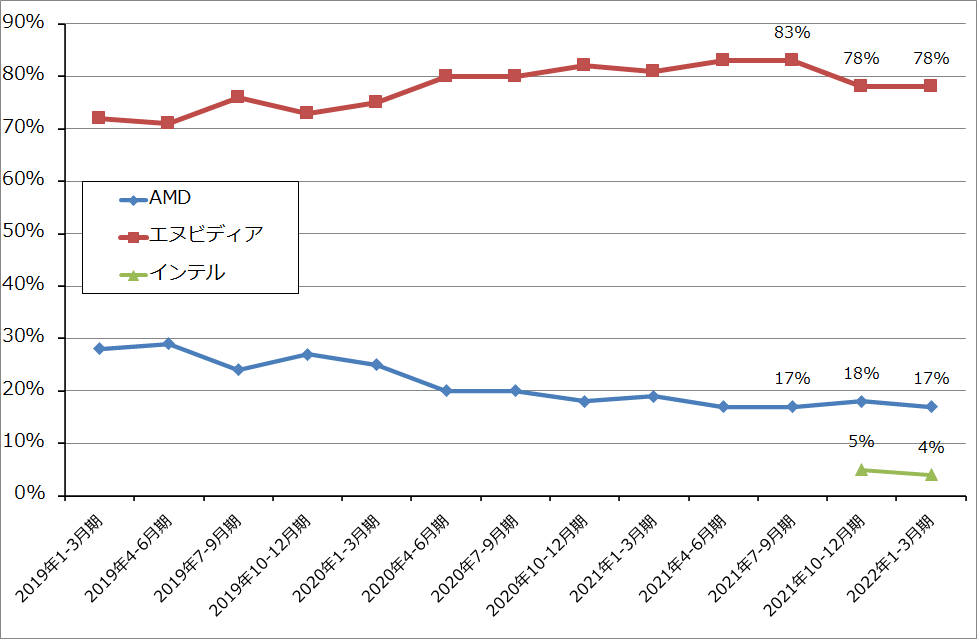

また、GPUでは2020年にインテルは久しぶりにパソコン向け独立GPUを発売しましたが、大きなシェアは獲得できていません。エヌビディアやAMDに比べ品揃えが足りないため、トップシェアがエヌビディア、2番手がAMDという構図が今後も続くと予想されます。ただし、2022年夏に最新の独立GPU「Intel Arc」を搭載したノートパソコンが発売される見通しなので、その成果を待ちたいと思います。

グラフ5 x86系CPUの市場シェア(全体)

グラフ6 サーバー用CPUの市場シェア

グラフ7 デスクトップPC用CPUの市場シェア

グラフ8 モバイル用CPUの市場シェア

グラフ9 パソコン向けGPUの市場シェア(CPU内蔵型を除く)

4)引き続きAMD、エヌビディアに中長期の投資妙味を感じる

このように見ていくと、2022年、2023年ともインテルがAMDにCPUの市場シェアを侵食され、エヌビディアにパソコン用GPUのシェア拡大を阻まれる構図は変わらない可能性があります。インテルの転機は四半期ベースの売上高が前年比、前期比で二ケタ増収に転換したときであろうと思われますが、投資にはそれまで待つ必要があると思われます。

従って、半導体デバイス大手の中で中長期の投資妙味がある企業は、AMDとエヌビディアであると思われます。

TSMCについては、業績は好調であり、世界の半導体産業を牽引している企業としての重要性は疑いようのないものですが、主力工場を台湾に持っているため地政学的リスクに曝されており、投資する優先順位はAMD、エヌビディアよりも低いと考えています。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)