1.日米の株式市場で「バリュー・ローテーション」が鮮明に

年初来の株式市場は、米国でも日本でも不安定な展開となりました。米国では雇用情勢の改善が進む一方でインフレ率が高位で推移。世界で金融政策を巡る不透明感が台頭し、債券市場金利が上昇してグロース株(成長株)中心に反落しました。

FRB(米連邦準備制度理事会)の金融政策正常化を織り込んで債券市場のボラティリティが低下すれば、米国市場が落ち着きを取り戻す可能性はあります。

ただ、いったん急落した相場の反転には「自律反発→戻り売り→下値確認→買い戻し本格化→上値追い」といったプロセス(日柄調整)が必要と考えられ、当面は神経質な値動きを余儀なくされる可能性もあります。

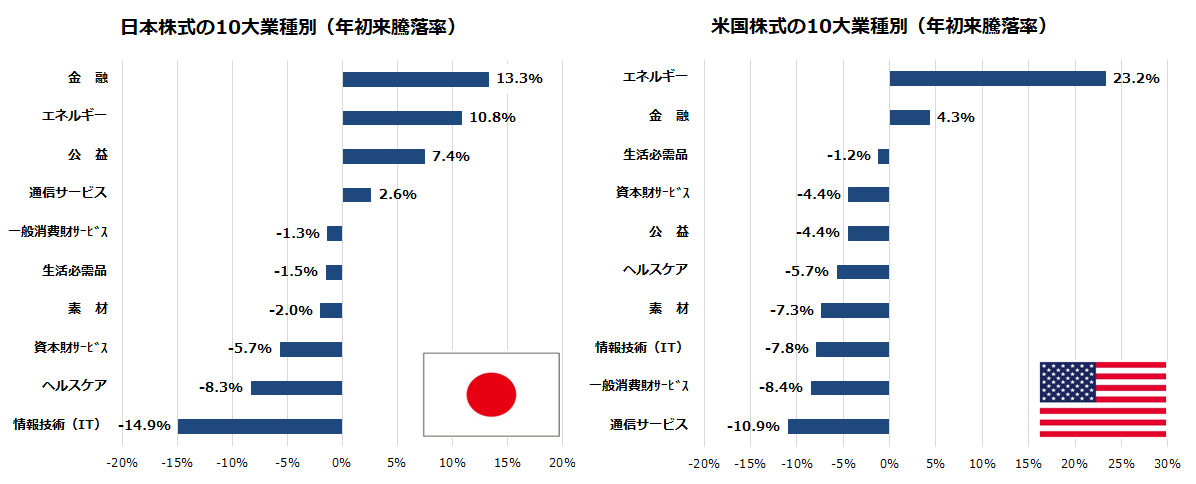

こうしたなか、市場内部では「バリュー・ローテーション」(景気や物価の回復を織り込む割安株買い)と呼ばれる物色変化が鮮明となっています。図表1は、世界の機関投資家が注目しているMSCI指数の10大業種別株価指数をもとに、米国市場と日本市場の年初来騰落率ランキング(降順)を示したものです。

アフターコロナに伴う需要回復期待や資源高を受け、エネルギーや金融に象徴されるバリュー株(割安株)が優勢となっている一方、コロナ禍でも高い成長が期待されていたグロース株(例:IT業種を中心とする成長株)は劣勢となっています。

こうした動きは「循環物色」と呼ばれる資金シフトの結果とされ、米国市場の物色動向が日本市場に与えている影響も示しています。

<図表1:日米市場のセクター物色に類似点>

(出所)Bloombergより楽天証券経済研究所作成(2022年2月8日)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)