背景

米国の中央銀行はFRB(米連邦準備制度理事会)と呼ばれます。そして全米12地区に連邦準備銀行を展開しています。FRBは米国の政策金利であるフェデラルファンズ・レートを変更することで金融の引き締め、緩和を行います。

もっと大胆な緩和が必要な場合は、フェデラルファンズ・レートの引き下げに加えて債券買い入れプログラムを通じ市場から米国財務省証券や住宅抵当証券を買い入れると同時にキャッシュを市中にばらまくことを行います。そのような操作を量的緩和政策、ないしはQE政策と呼ぶ場合もあります。

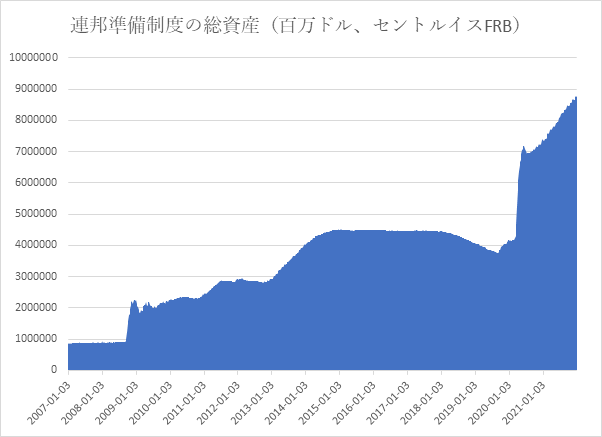

2008年のリーマンショックで米国の金融システムが深刻な危機に瀕した際、FRBは債券買い入れプログラムを始動しました。そして2020年に新型コロナで米国経済が大混乱した際に再び債券買い入れプログラムが行われました。それら2回のQE政策で、連邦準備制度の総資産は下のチャートのように8.7兆ドルに膨張しています。

その後米国経済は力強く回復しているためFRBは3月をメドとして債券買い入れプログラムを終了すると発表しています。上のチャートでそれが何を意味するかを説明すれば、ちょうど2014年夏から2018年春にかけて総資産残高が水平で推移したように、現在の水準で水平飛行に入ることを意味します。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)