今日の為替トレッキング

今日の一言

相場を認識する力に長けている人は、相場を自分の有利な方向に利用することができる。今ある相場から自分の望む相場を作り出していく

Rock And Roll All Nite

FOMCの緩和縮小は、金融政策の方向としては「タカ派」的だといえますが、米国のインフレ状況を考えると、まだ「ハト派」的という評価でした。なぜなら、 RBNZ(NZ準備銀行)やカナダ銀行のように、インフレ上昇抑制のために利上げする、あるいは利上げに向けたはっきりしたガイダンスを示すことはなく、一時的に2%を超えるインフレ率を容認するという、平均物価目標(AIF)の枠組みに基づいた政策運営が基本だったからです。

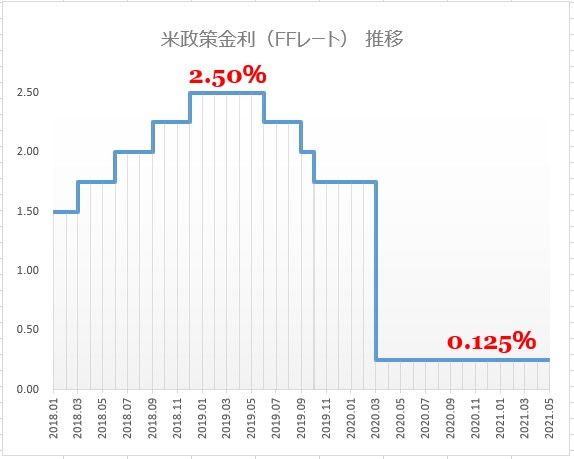

FOMC、新型コロナウイルスの危機対応として始めた「ゼロ金利」と「量的緩和」の2つの金融緩和策のうち、量的緩和の終了は決定。マーケットの関心は、否応なく、残るひとつに集中しています。つまり「ゼロ金利」解除、すなわち利上げはいつかということです。

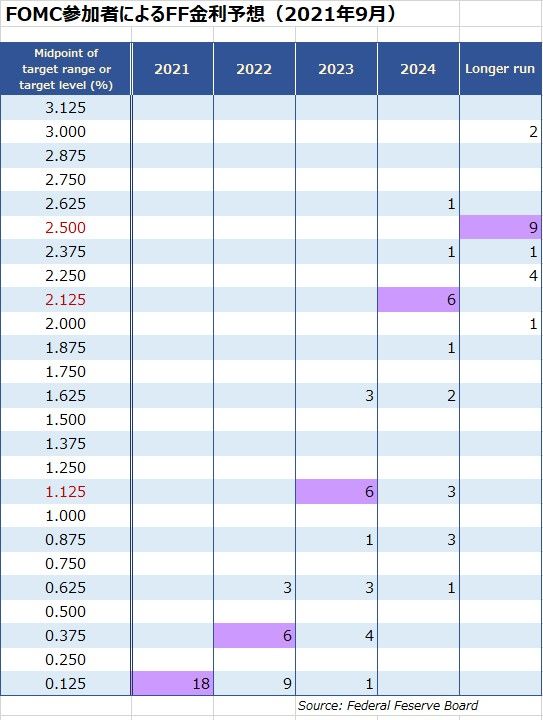

そのヒントとなるのが、ドットチャートです。ドットチャートとは、FOMCメンバーが予想する米国の政策金利であるFF(フェデラルファンド)金利の見通しで、毎年3、6、9、12月に公表されます。それぞれがひとつの点(ドット)として散布図になっているため、このように呼ばれています。

9月のドットチャートでは、今年(2021年)については、18人のメンバー全員が据え置き。(表参照)

2022年は、9名が据え置きで、9名が利上げ(1回が6名、2回が3名)。2023年は、据え置きは1名だけで、残り17名は利上げを予想していました。

今回公表されるドットチャートでは、2022年の利上げ予想が、どれだけ増えているか、つまりどれだけ利上げが前倒しになるのか、ということが一番のポイントになります。

しかし、2024年を見ると18名中8名が7回以上の利上げを予想する半面、18名中7名が4回以下の利上げを予想するという二峰性が見られます。FRBの利上げサイクルが長続きしない可能性があることを示唆しています。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)