最初のハードルは200日移動平均線、次は25日移動平均線

ちなみに、先ほどの三角もちあいについて、一般的には、株価の上げ下げを5回以上繰り返すと、もちあいが形成されたと見なされます。8月20日を起点にすると、先週に見せた株価上昇が上値ラインにタッチすれば、ちょうど5回目となります。

そのためには、日経平均2万9,000円水準に密集している各移動平均線(200日・25日・75日)を上抜けする必要があります。

そのため、目先の日経平均のレンジを探る場合、これらの移動平均線との位置関係が意識されることになります。200日移動平均線を上抜けるかどうかが最初のハードル、次のハードルになるのは、デッド・クロスを達成した25日移動平均線です。

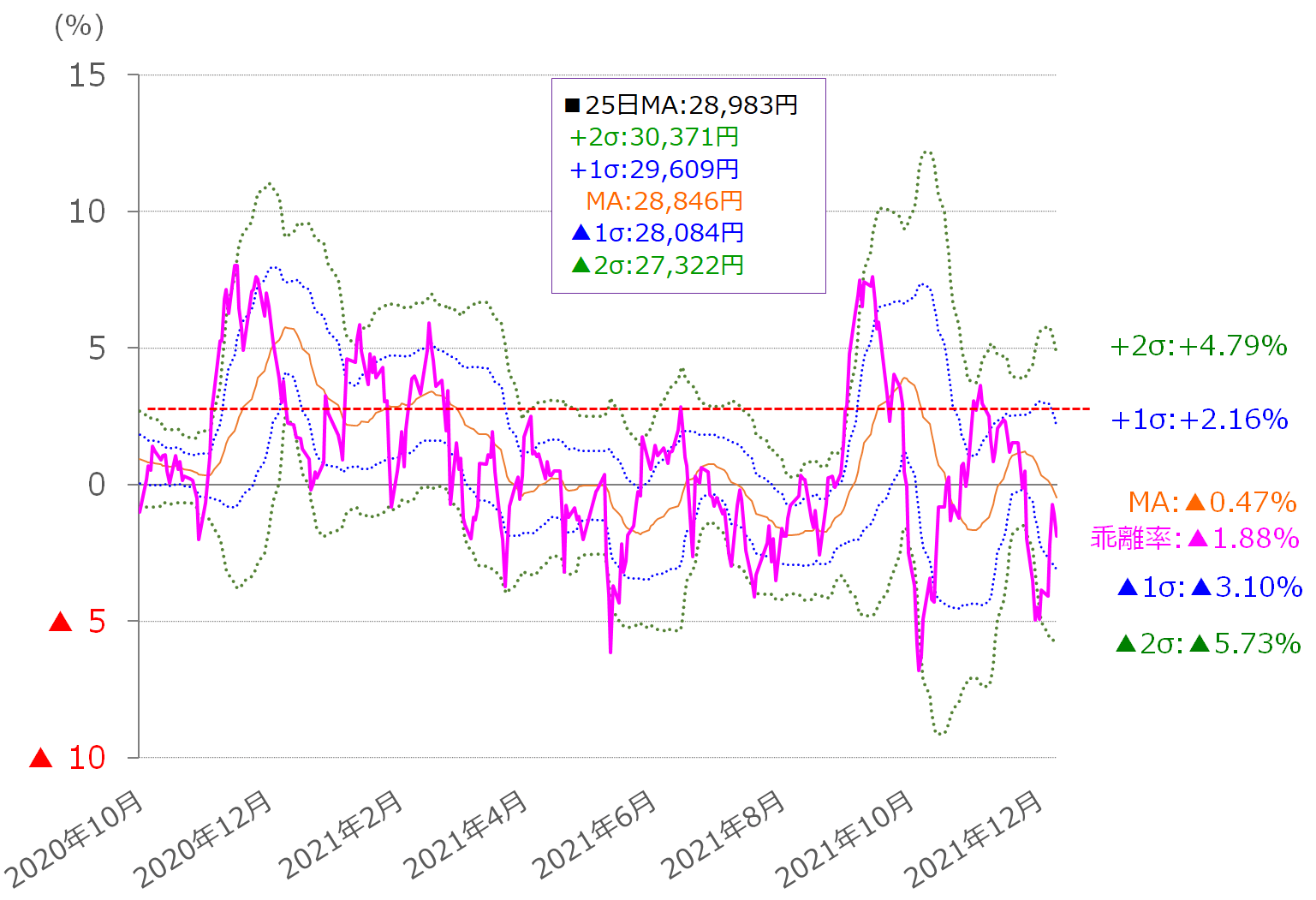

■(図2)日経平均25日移動平均線乖離率のボリンジャーバンド(2021年12月10日時点)

上の図2ですが、これまでのレポートでも何度か紹介した、日経平均の25日移動平均線乖離(かいり)率の推移をボリンジャーバンド化したものです。

先週末10日(金)時点の25日移動平均線乖離率はマイナス1.88%でした。

この日の25日移動平均線の値が2万8,983円でしたので、バンドの中心線(MA:マイナス0.47%)まで戻すと2万8,846円、プラス1σ(シグマ)のプラス2.16%まで戻すと、2万9,609円となり、目先の株価の戻りの目安として意識されそうです。もちろん、日々の値動きで値が変わってきます。

また、他に注意しておきたいのは、図2を過去にさかのぼると、乖離率がプラス3%で跳ね返される場面が多いことや、バンドの傾きがプラス2σからマイナス2σまでの5本の線ですべて下向きになっているため、下落してしまうシナリオも想定する必要があることです。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)