日経平均は大幅高から失速も、堅調に推移

メジャーSQ(特別清算指数)だった先週末12月10日(金)の日経平均終値は2万8,437円で取引を終えました。前週末終値(2万8,029円)からは408円高、週足ベースでも3週ぶりの上昇に転じています。

今週は、日銀会合やFOMC(米連邦公開市場委員会)、ECB(欧州中央銀行)の理事会など、国内外で金融政策イベントが相次ぎますが、とりわけ注目されるのが、14日(火)~15日(水)に開催されるFOMCです。

先日、パウエルFRB(米連邦準備制度理事会)議長が、テーパリング(量的緩和の縮小)の終了時期の前倒しについて言及していただけに、その議論の行方が焦点になります。

また、年末に近づくにつれて、国内では「掉尾の一振(とうびのいっしん)」、米国でも「クリスマス・ラリー」や「タックスロス・セリングからの買戻し」など、株高のアノマリーが意識されるタイミングでもあります。

そのため、今年も株高のアノマリーが維持されそうなのかが気になるところですが、まずはいつものように、足元の状況から確認していきます。

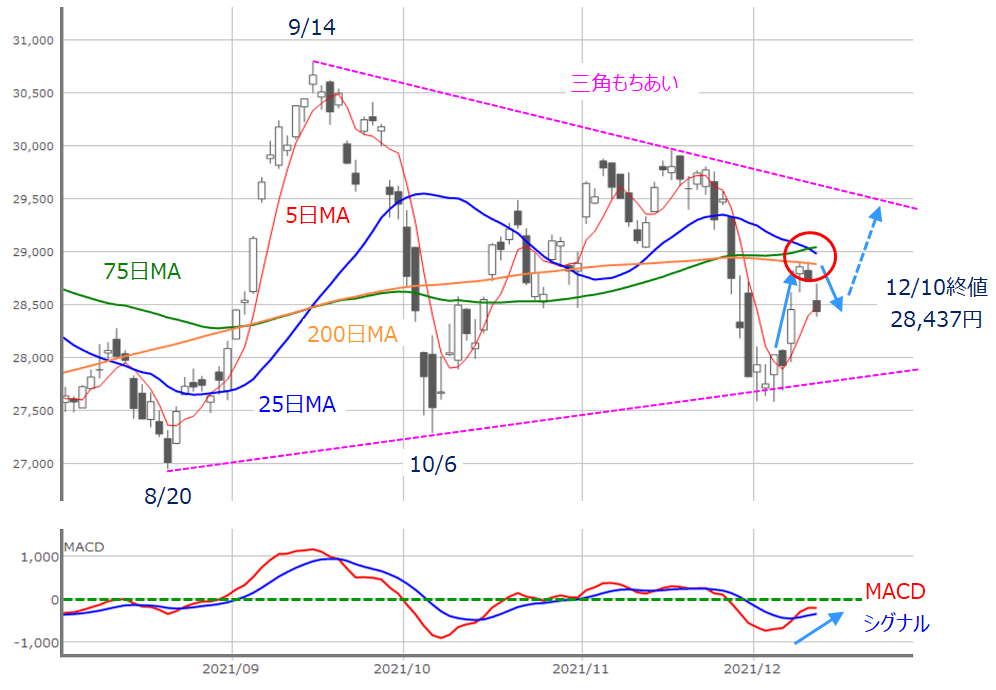

■(図1)日経平均(日足)とMACD(2021年12月10日取引終了時点)

あらためて、先週の日経平均の値動きを振り返ると、前回のレポートでも指摘した通り、年初来高値をつけた9月14日を起点とする上値ラインと、その前に年初来安値をつけていた8月20日を起点とする下値ラインによって形成されつつある、「三角もちあい」の範囲内での推移となりました。

週初の6日(月)に2万8,000円台の攻防ではじまった日経平均は、翌7日(火)に大幅高となり、戻りをうかがうムードを強めました。続く8日(水)~9日(木)も上昇が続きましたが、200日移動平均線に上値が抑えられる格好となり、週末の10日(金)に失速するという展開でした。

冒頭でも触れたように、週足ベースで反発した日経平均でしたが、週の前半の貯金が功を奏し、週末の失速をカバーした格好のため、後味が良いとは言えない印象となりました。移動平均線についても、25日と75日による「デッド・クロス」が出現しています。

とはいえ、チャートが崩れたというわけではなく、メジャーSQを前にした需給要因をはじめ、翌週のFOMCや10日(金)の米11月CPI(消費者物価指数)の動向待ち、中国恒大集団の部分的デフォルト認定など、積極的に動きづらい状況にしては、堅調に推移して株高への期待をつないだ週だったと言えます。

最初のハードルは200日移動平均線、次は25日移動平均線

ちなみに、先ほどの三角もちあいについて、一般的には、株価の上げ下げを5回以上繰り返すと、もちあいが形成されたと見なされます。8月20日を起点にすると、先週に見せた株価上昇が上値ラインにタッチすれば、ちょうど5回目となります。

そのためには、日経平均2万9,000円水準に密集している各移動平均線(200日・25日・75日)を上抜けする必要があります。

そのため、目先の日経平均のレンジを探る場合、これらの移動平均線との位置関係が意識されることになります。200日移動平均線を上抜けるかどうかが最初のハードル、次のハードルになるのは、デッド・クロスを達成した25日移動平均線です。

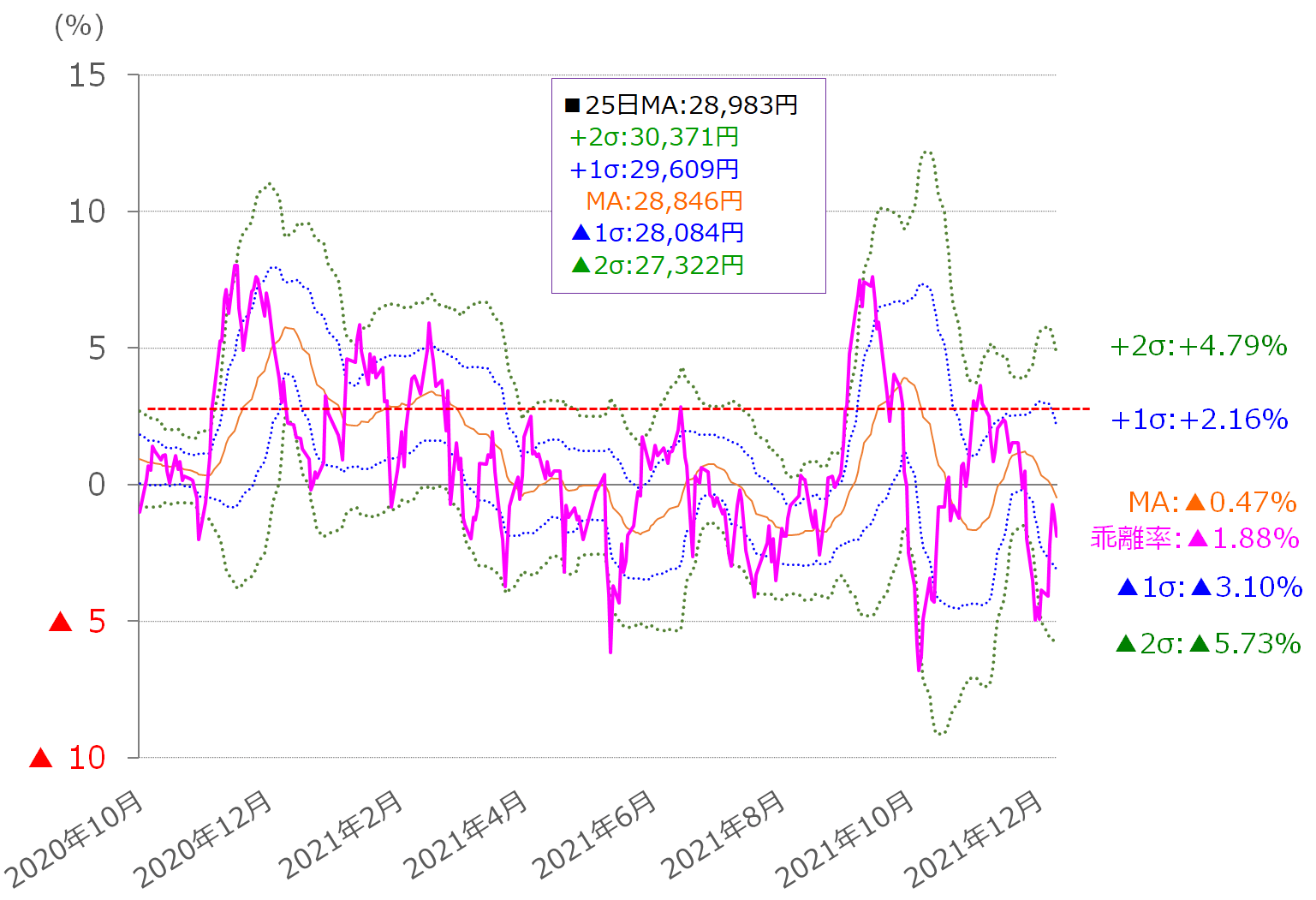

■(図2)日経平均25日移動平均線乖離率のボリンジャーバンド(2021年12月10日時点)

上の図2ですが、これまでのレポートでも何度か紹介した、日経平均の25日移動平均線乖離(かいり)率の推移をボリンジャーバンド化したものです。

先週末10日(金)時点の25日移動平均線乖離率はマイナス1.88%でした。

この日の25日移動平均線の値が2万8,983円でしたので、バンドの中心線(MA:マイナス0.47%)まで戻すと2万8,846円、プラス1σ(シグマ)のプラス2.16%まで戻すと、2万9,609円となり、目先の株価の戻りの目安として意識されそうです。もちろん、日々の値動きで値が変わってきます。

また、他に注意しておきたいのは、図2を過去にさかのぼると、乖離率がプラス3%で跳ね返される場面が多いことや、バンドの傾きがプラス2σからマイナス2σまでの5本の線ですべて下向きになっているため、下落してしまうシナリオも想定する必要があることです。

TOPIXも失速、株高への期待は残す

続いてTOPIX(東証株価指数)についても見ていきます。

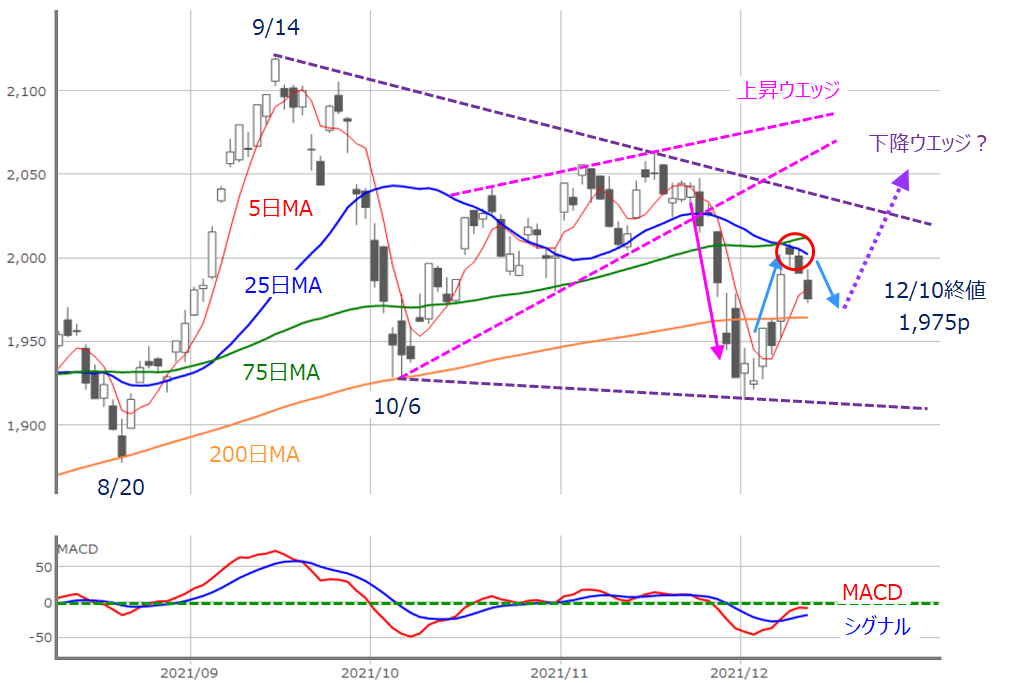

■(図3)TOPIX(日足)とMACD(2021年12月10日取引終了時点)

TOPIXも日経平均と同様に、週末にかけて失速する展開となっており、75日移動平均線とのデッド・クロスを達成した25日移動平均線に上値が抑えられている格好となっています。

ローソク足の並びについても、8日(水)~10日(金)にかけて陰線が3本続いているため、失速感は日経平均よりも強いと言えます。

また、足元のTOPIXは「下降ウエッジ」を形成しようとしていることが分かります。下降ウエッジは上抜けすることが多いもちあいパターンとされていますが、そのためには、足元の株価が上昇し、上値ラインにタッチする必要があります。

TOPIXについても、週末に見せた失速が気になるものの、日経平均と同じように、株高への期待は残している形ではあります。

米株市場の動き

となると、今週の注目イベントである、FOMCが株高のスイッチとなるかどうかが、最大のポイントになります。そこで、米株市場の動きについても見ていきます。

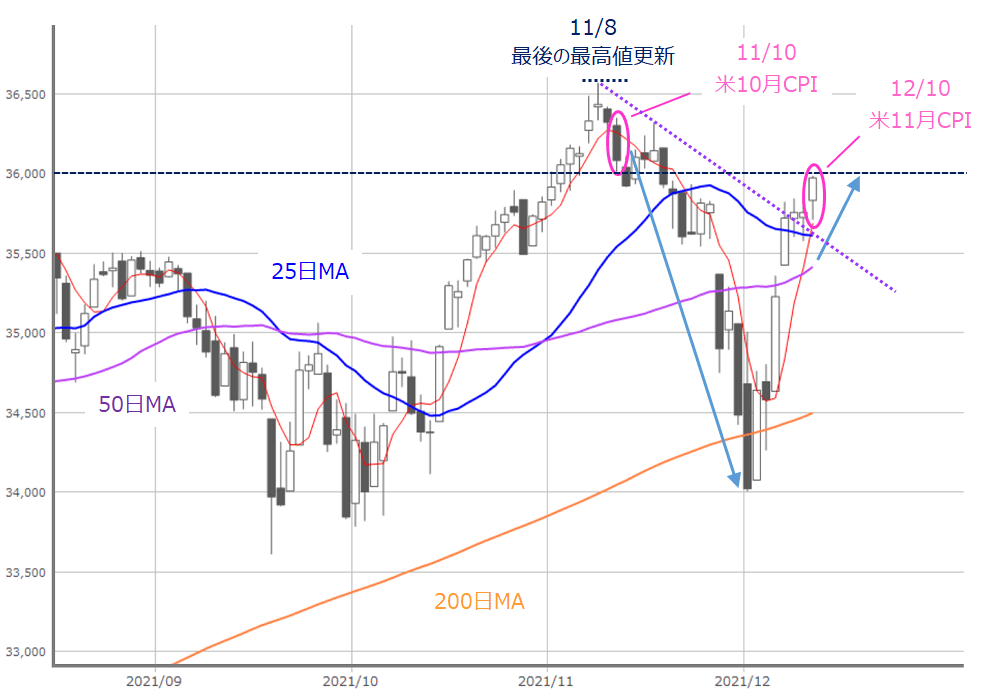

■(図4)NYダウ(日足)の動き(2021年12月10日取引終了時点)

まずは、NYダウ(ダウ工業株30種平均)についてです。

前回のレポートでは、「FOMC前に公表される米11月CPIに注目」としていましたが、10日(金)に公表されたその結果は、前年比で6.8%の上昇率となり、約39年ぶりの伸びとなりました。

数字だけで見ると、インフレ警戒が強まってもおかしくはない結果だったのですが、ほぼ予想通りの結果で、FRBが利上げを前倒しする結果ではないという見方や、サプライチェーンの混乱による物価上昇要因はこれからピークアウトしていくというポジティブな見方もあって、市場の反応は比較的落ち着いたものとなりました。

実際に上の図4を見ても、NYダウは上昇し、11月8日の史上最高値を起点とする上値ラインを突破してきました。節目の3万6,000ドル台には乗せきれませんでしたが、前回のCPI公表時(11月10日)の株価水準付近まで戻してきたことは前向きなサインと言えます。

週を通じた株価も、50日や25日移動平均線を上抜けています。

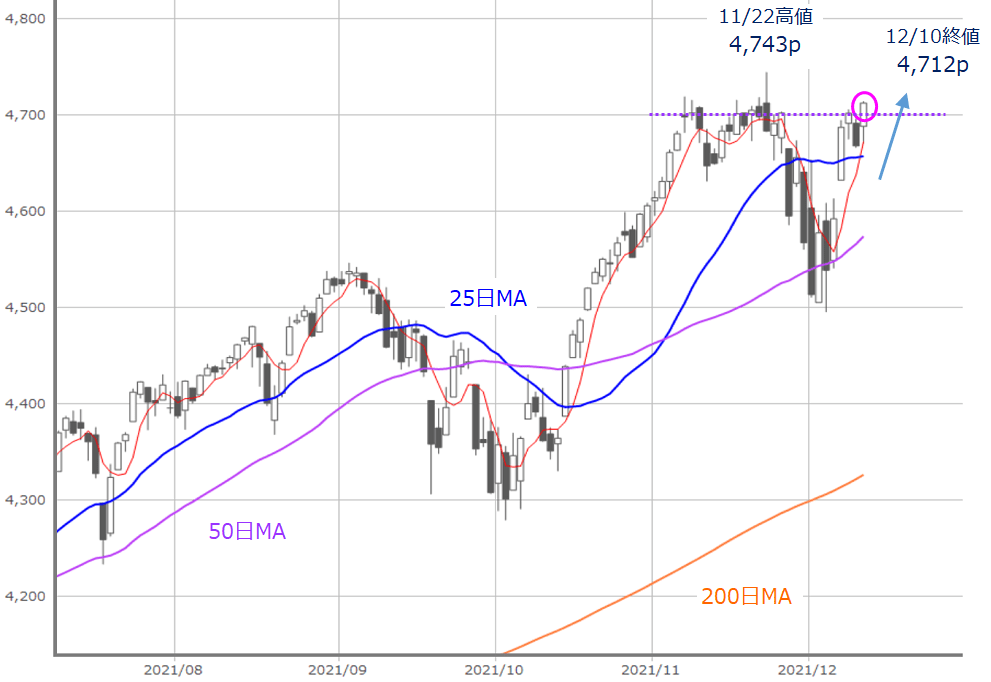

■(図5)S&P500(日足)の動き(2021年12月10日取引終了時点)

さらに、先週末10日(金)のS&P500種指数については、終値ベースでの最高値を更新しています。

チャートの形状としては、前月(11月)に4,700pあたりでもみ合っていたため、取引時間中の最高値(11月22日の4,743p)を超えて、4,700pの節目を上放れできるかが次の注目ポイントです。

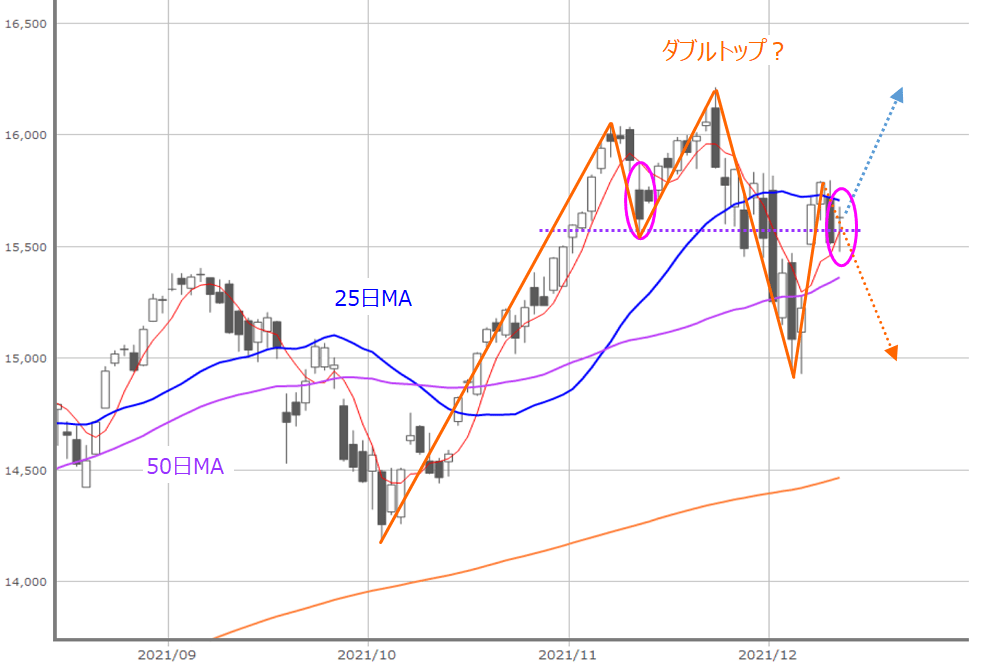

■(図6)NASDAQ(日足)の動き(2021年12月10日取引終了時点)

10日(金)のNASDAQについても、CPIの結果を受けて上昇という反応を見せました。株価も前回のCPI発表時の水準を回復しています。

その一方で、この日のローソク足が下ヒゲの長い「十字足」になっていることや、NYダウやS&P500とは異なり、25日移動平均線で上値が抑えられているようにも見えます。

このまま、25日移動平均線を上抜けできれば問題ないのですが、仮に跳ね返されてしまうと、ダブルトップ形成後の「リターン・ムーブ」で下落してしまうというパターンにもなりかねず、NASDAQについてはちょっと注意が必要かもしれません。

FOMC後の市場の反応に対する警戒感が多少残る

もっとも、米11月CPI後の米主要3指数がそろって上昇したこと自体は、「ある程度のインフレやテーパリングの加速は織り込み済み」と受け止められ、FOMC後にイベント通過で株価が一段高となる展開を見込むシナリオが強まっているようにも感じられます。

ただし、NYダウは3万6,000ドル台、S&P500は4,700p、NASDAQは25日移動平均線といった具合に、節目でいったん上昇が止まっています。

FOMC後の株高期待を先取りするのであれば、これらの節目を余裕で突破してもおかしくはなかったのですが、そうなっていないのは、やはりFOMC後の市場の反応に対する警戒感が多少残っているからと考えるのが自然です。

実際に、過去のFRBの金融政策を振り返ると、2013年のテーパリングは約1年かけて行われましたが、前回(11月)のFOMCでは、その半分の半年の期間で行われることが発表されました。

そして今回はさらにその期間を短くすることが議論されるため、かなり早いペースアップになる可能性があります。

今回のFOMCの結果と、その後のパウエルFRB議長の記者会見の内容によっては、株式市場がネガティブ視する展開も一応想定しておく必要がありそうです。

そのため、今週はFOMCが、株高シナリオのスイッチとなるのか、それともシナリオ崩しのきっかけになるのかがカギを握ることになりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。