米国株式と日本株式が反転に向かう条件は?

上述したマクロ見通しが現実化し、米国や中国の景気の減速基調が鮮明になると、金融当局の政策姿勢も慎重な対応を選択せざるを得ないと思います。

例えば、FRB(米連邦準備制度理事会)が9月21~22日のFOMC(米連邦公開市場委員会)声明で示唆していた「状況次第で11月にもテーパリング(量的金融緩和の縮小)を決定できる」との見通しや、その後のゼロ金利解除を巡る見通しも後ズレする可能性が浮上します。

米国債市場では、長短金利(例:2年国債利回りや10年国債利回り)が順イールド(短期金利<長期金利)を維持しながらもイールドカーブ(債券の利回り曲線)上昇が抑制される可能性もあります。

一方、「株価は業績」との相場格言に注目したいと思います。米国では7-9月期の四半期決算やガイダンス(業績見通し)の発表が10月にスタートし、日本の年度前期決算の発表や業績見通しの進捗(しんちょく)も11月までに明らかとなります。

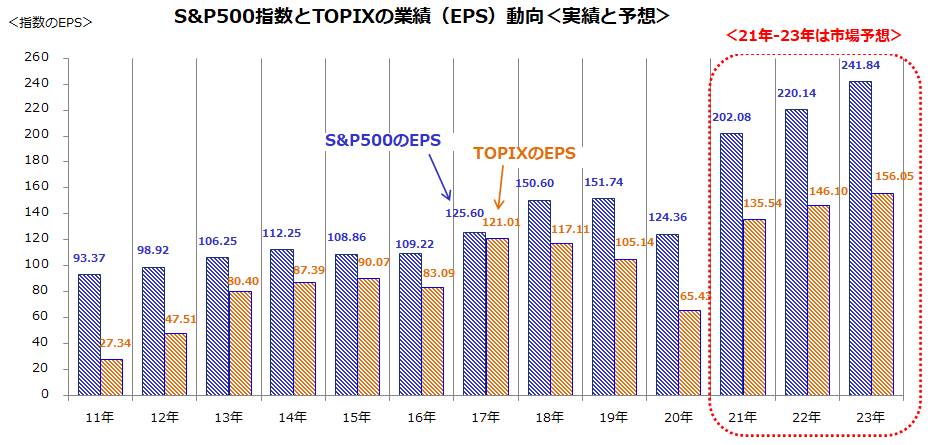

図表4は、米国市場(S&P500指数ベース)と日本市場(TOPIXベース)のEPS(1株当たり利益)について、過去10年の実績と2021年から2023年までの市場予想平均を示したものです。

コロナ禍を受けた合理化、生産性向上、増収(売上高回復)、自社株買い効果などが相乗効果を発揮し、米国も日本も2021年、2022年、2023年は全体で過去最高益を更新する見通しとなっています。

FRBのパウエル議長が先週のFOMC記者会見で「中国恒大の状況は非常に中国特有のものと見受けられる」と述べ、中国の信用問題が米国経済に与える影響は限定的であると発言しました。

短期的な株価のブレ(リスク)はあっても、株式市場は本年や来年の過去最高益更新を織り込む回復傾向に回帰する可能性が高いと思っています。

業績が全体として2020年の低迷から復活しつつある傾向は既に示されており、そうしたトレンドを来る企業決算発表や業績見通し発表などで確認したいと思います。

<図表4:米国市場も日本市場も過去最高益を更新へ>

(出所)Bloombergのデータをもとに楽天証券経済研究所作成(2021年9月末時点)

▼著者おすすめのバックナンバー

2021年9月24日:「配当貴族」になりたい?米国株安を好機に変える連続増配株への分散投資

2021年9月17日:米国株・NYダウ予想:秋の株安はガス抜き?押し目買いが正解?

2021年9月10日:政局相場!日経平均はどこまで上がる?海外投資家は「チェンジ」を好む

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)