4.各国で生産能力を増強中。今後も高率の増収増益が期待できよう

各国のEV購入促進策(購入補助金や税制上の優遇措置など)の後押しと、テスラ車の高性能、高いブランドイメージによって、テスラ車の需要が増加中です。そのため、上海、テキサス、ベルリンで電池モジュールの組み立てと車両組み立てを行う「Gigafactory」の新設と増強を行っています。これらの能力増強投資が今後の業績拡大の基礎となります。

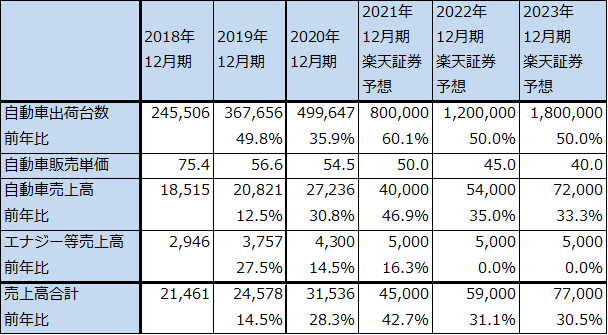

今1Q、今2Qとテスラ車の出荷台数が順調に伸びていること、比較的安価な車種が増えているため、年率10%強平均単価が下落していること、生産台数増加によって量産効果が本格的に発揮されてきたと思われることなどを考慮して、テスラ車販売台数を2020年12月期50.0万台に対して2021年12月期80万台、2022年12月期120万台、2023年12月期180万台と予想します。そして、業績を2021年12月期売上高450億ドル、営業利益50億ドル、2022年12月期売上高590億ドル、営業利益90億ドル、2023年12月期売上高770億ドル、営業利益150億ドルと予想します。順調にいけば、テスラは本格的な業績拡大期に入ると思われます。

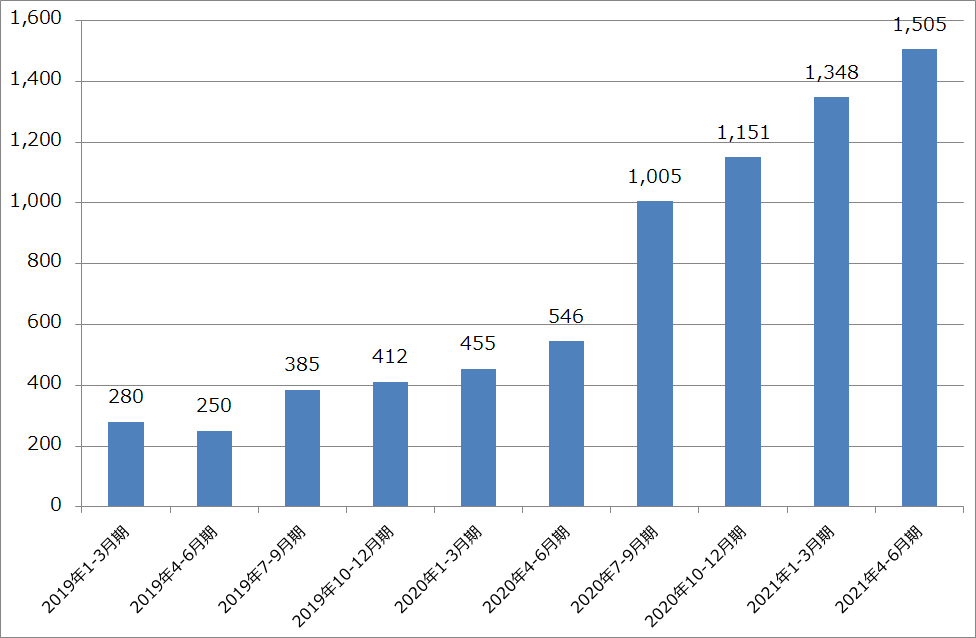

グラフ4 テスラの設備投資額

表7 テスラ:売上高の楽天証券予想

出所:楽天証券予想

5.今後6~12カ月間の目標株価を960ドルとする

今後6~12カ月間の目標株価を960ドルとします。楽天証券の2023年12月期予想EPS 11.35ドルに、成長性とリスクの両方を考慮して2023年12月期営業増益率66.7%、適正PEG1.0~1.5倍より、適正PERを80~90倍としました。

リスクは半導体不足ですが、前述のように、統合ECUの効果でテスラ車に搭載されている半導体は他社に比べ少ないため、リスクは自動車セクターの平均に比べ高くはないと思われます。ただし、このまま量産が順調に進むのかどうかは、四半期ごとの進捗を注視する必要があります。

中長期で投資妙味を感じます。

本レポートに掲載した銘柄:テスラ(TSLA、NASDAQ)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)