毎週金曜日夕方掲載

本レポートに掲載した銘柄:ショッピファイ(SHOP、NYSE)、スカイウォーター・テクノロジー(SKYT、NASDAQ)

ショッピファイ

1.ネット通販サイトの構築支援会社。アマゾンへの不満を受け止め成長中

ショッピファイ(Shopify。ティッカーシンボルはSHOP。ニューヨーク上場)は、企業や個人が構築するインターネット通販サイトの構築支援サービスを行っている会社です。カナダの会社で、主にアメリカ、カナダ、イギリスで事業展開していますが、日本を含むアジア、欧州にも進出しています。

アメリカのネット通販販売高の39.0%はアマゾン・ドット・コムによるものであり(2020年、ショッピファイによる)、ショッピファイは2位8.6%のシェアを得ています。アメリカでも世界でもネット通販市場におけるアマゾンのシェアは圧倒的ですが、アマゾンには欠点もあります。アマゾンが得意なのは、ブランドや性能、機能に対する評価が確立した商品(主に各分野のコモディティ商品)の値引きによる大量販売です。反対に、丁寧にブランド構築をして値引きを出来るだけせずに売りたい販売業者(アマゾンのサードパーティ)にとっては、アマゾンに出品することにメリットを見いだせないことも多いと言われています。

アマゾン自身はGMV(流通総額)を開示していませんが、Marketplace Pulseの推定によると、2020年のアマゾンのGMV(全世界)はアマゾンによるもの1,900億ドル(前年比40.7%増)、サードパーティによるもの3,000億ドル(同50.0%増)となっています。日本円換算で約33兆円という巨額の流通総額がサードパーティによるものになっており、アマゾンがいかに努力しても、アマゾンに不満を持つ販売業者は増加していると考えられます。

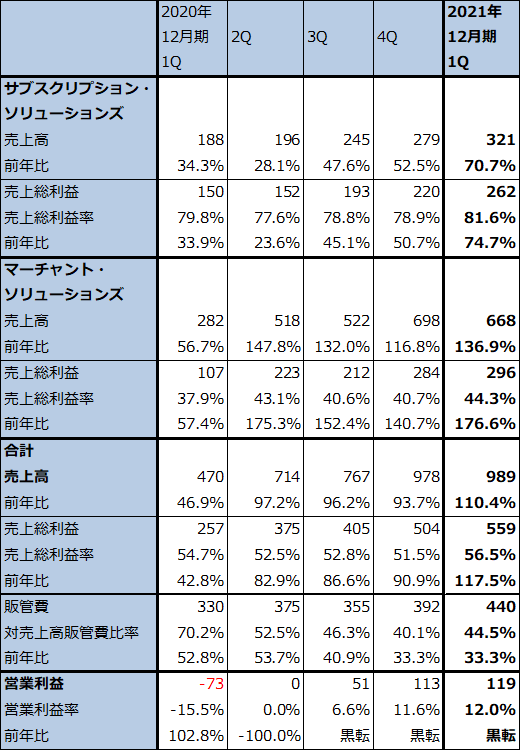

そのような販売業者に対して、ネット通販サイトの構築支援と日常の販売活動に使う各種ツールやサービスを提供しているのがショッピファイです。月額定額のウェブサイト構築支援サービス(サブスクリプション・ソリューションズ)から、より大規模なネット通販サイトの構築支援サービス(マーチャント・ソリューションズ。各種ツールの提供、決済システム、配送サービス、金融システム[販売業者向けローンなど]など)を提供しています。

顧客の多くは中小、ベンチャーの販売業者と思われますが、大手企業も含まれています。また、TikTok、フェイスブックなどのSNSサービスと提携しており、ショッピファイの顧客であるネット通販業者が顧客を開拓する際に効果を上げています。

グラフ1 アメリカのeコマース売上高(小売)シェア(2020年)

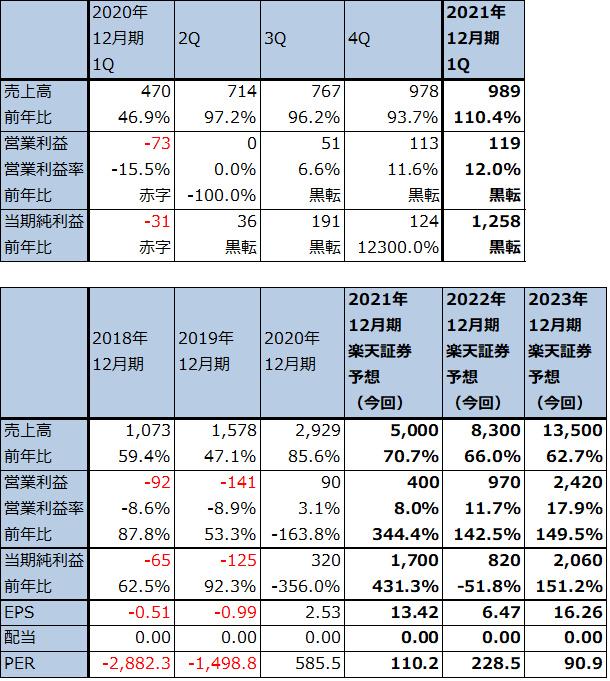

2.2021年12月期1Qは売上高2.1倍、営業利益黒字転換

ショッピファイの2021年12月期1Q(2021年1-3月期)は、売上高9億8,900万ドル(前年比2.1倍)、営業利益1億1,900万ドル(前年同期は7,300万ドルの赤字)となりました。

売上高の内訳を見ると、サブスクリプション・ソリューションズ3億2,100万ドル(同70.7%増)、マーチャント・ソリューションズ6億6,800万ドル(同2.4倍)となりました。売上総利益率は、サブスクリプション・ソリューションズ81.6%に対してマーチャント・ソリューションズ44.3%とマーチャント・ソリューションズが低くなっていますが、ショッピファイの流通総額が大きくなったため、顧客の間でネット通販サイトを充実させる動きが強くなっており、各種構築ツール、決済サービス、配送サービス、事業者向けローンなどからなるマーチャント・ソリューションズの需要が大きく増えました。その結果、全社の増益に対する寄与もマーチャント・ソリューションズが大きくなりました。

また、今1Qの純利益は12億5,800万ドル(前年同期は3,100万ドルの赤字)となりましたが、このうち13億ドルは投資先のAffirm(Buy Now Pay Later(先に買って、後払い、分割払い)の決済サービスを提供する新興企業)のIPOに伴う投資有価証券評価益です。

表1 ショッピファイの業績

時価総額 187,350百万ドル(2021年6月24日)

発行済株数 126.674百万株(完全希薄化後)

発行済株数 123.244百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後発行済株式数(Basic)で計算。時価総額は完全希薄化前発行済み株式数(Dilluted)で計算。

表2 ショッピファイ:セグメント別業績(四半期ベース)

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

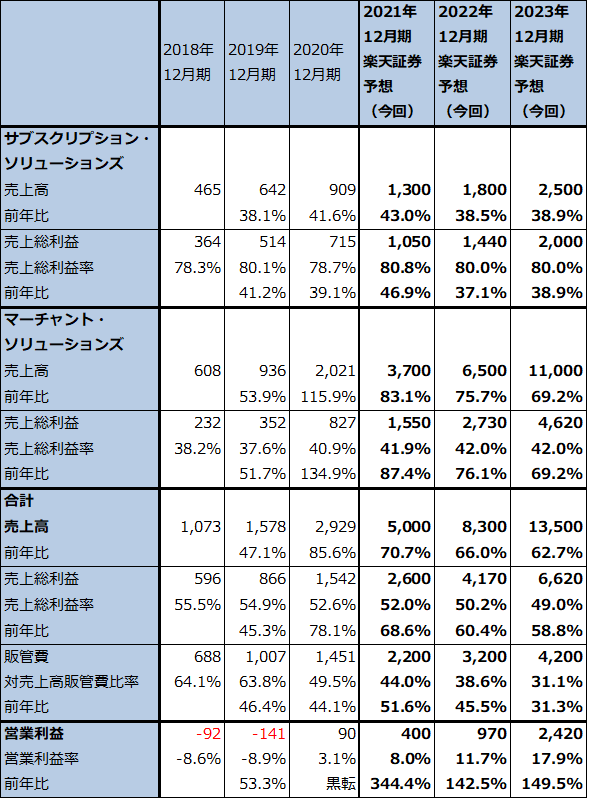

3.高率の増収が続く見通し。当面は人材投資を続ける

会社側は数字による今2Qと通期のガイダンスを提示していませんが、今期2021年12月期については、新型コロナワクチンの接種が普及して、人々が自由に外出するようになれば、リアルの店舗での買い物が増えることにより、巣ごもり消費が活発だった2020年よりもネット通販の伸びは鈍化すると考えています。ただし、ネット通販の高率の伸びそのものは続くと考えてもいます。要するに2021年12月期のショッピファイの増収率は2020年12月期の前年比85.6%増から2019年12月期の47.1%増の間になるだろうと会社側は予想しています。

また、ビジネスチャンスが大きいことから今下期(今3Q、4Q)に人材投資を活発に行う予定であり、これが今期の営業利益を圧迫することになると思われます。

楽天証券では会社側のこの見方と今1Qの実績を参考にして、2021年12月期を売上高50億ドル(前年比70.7%増)、営業利益4億ドル(同4.4倍)と予想します。また、2022年12月期は売上高83億ドル、営業利益9.7億ドル、2023年12月期は売上高135億ドル、営業利益24.2億ドルと予想します。2023年12月期になると人材投資の利益への圧迫が落ち着いて、ある程度高い水準の営業利益が期待できると予想しました。

表3 ショッピファイ:セグメント別業績(通期ベース)

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

4.今後6~12カ月間の目標株価を2,000ドルとする

ショッピファイは高率の売上成長が続くものの、当面は人材投資を積極的に行うことによって、2021年12月期、2022年12月期の営業利益は低い水準に抑えられると思われます。ただし、2023年12月期になれば、ある程度高い水準の営業利益が安定的に出るようになると思われます。

そこで、楽天証券の2023年12月期予想EPS 16.26ドルに想定PER100~150倍を当てはめ、今後6~12カ月間の目標株価を2,000ドルとしました(PEG=1とすると、2023年12月期予想営業増益率149.5%より想定PERは150倍となるが、人材投資の継続など利益面での不確実性を考慮しディスカウントした)。

中長期で投資妙味を感じます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![特集:アメリカの有望テック株2選(ショッピファイ[ネット通販サイトの構築支援サービスが好調]、スカイウォーター・テクノロジー[今年4月に上場したアメリカの新興ファウンドリ])](https://m-rakuten.ismcdn.jp/mwimgs/f/5/550/img_f5145a6be874edbfcc7023c3048bbdf956995.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)