金投資家としてスキルアップしたければ、常識を捨て、複数の材料を同時に意識せよ

金(ゴールド)投資の1歩目を踏み出した(踏み出そうとしている)投資家の皆さまが、その後、各々、2歩目、3歩目と歩みを進める中で、筆者は是非、金投資家としてのスキルをアップしていっていただきたいと、考えています。現代の金(ゴールド)市場の動向をもとに筆者が考えた、スキルアップのための必須事項は、次のとおりです。

(1) 過去の常識にとらわれない

(2) 材料を点でとらえない

(3) 複数の材料を同時に意識する

1980年前後、ソ連のアフガニスタン侵攻や、イラン革命、第四次中東戦争などが起きて、“不安”や“いら立ち”などの負の感情が世界的に高まり、金(ゴールド)相場は大きく上昇しました。あの時は、まさに“有事の金”でした。

ただ、緊急事態宣言が発出・施行されたり、複数の“不安”や“いら立ち”を強める材料が存在したりしても、金相場が大幅下落したことが示すとおり、“現代の”金(ゴールド)相場は、“有事のムード”が強まっても、価格が下落することがあります。つまり、現代の金(ゴールド)相場は、1980年前後のように“有事”だけでは説明することはできないのです。

“有事”について補足すると、かつて、“有事=戦争”でしたが、社会の発展・多様化を経て、有事の定義も発展・多様化していることに気が付かなければなりません。前回の「脱炭素は、金・プラチナ・原油の上昇要因」 で述べましたが、“脱炭素”をめぐっても、世界的にみれば、2021年は意見の相違が目立ち、分断の火種になる可能性があると筆者は考えています。

現代における、大衆の“不安”や“いら立ち”の原因、つまり有事発生の火種は、金融不安や異常気象、大規模な天災、人種間の争い、民族・宗教間の衝突、食糧および資源獲得競争、諸分野の覇権争い、宇宙開拓競争まで、広範囲に存在します。

目に見えない事象や、一見するときれいに見える事象にこそ、“不安”や“いら立ち”の原因が潜んでいる、つまり、“有事”の火種が隠れていると、考えなくてはならない時代にいるわけです。現代の金(ゴールド)相場を正しく理解したければ、“有事=戦争”という古い常識は、今すぐにでも捨てなければなりません。

現代そして未来の金(ゴールド)相場と対峙しながら、2歩目、3歩目と、歩みを進めていくためには、“過去の常識にとらわれない”ことが求められます。では、何を手掛かりに、2歩目、3歩目を踏み出せばよいのでしょうか。

この疑問を解決するのが、(2)の“材料を点で見ない”、(3)の“複数の材料を同時に意識する”です。

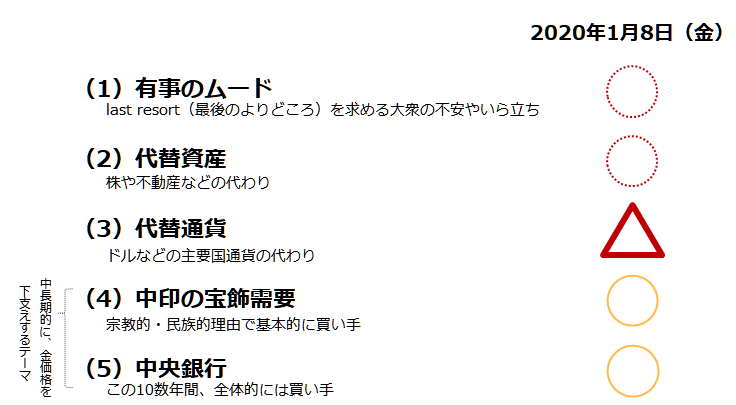

先述のとおり、筆者は金(ゴールド)市場には、5つのテーマが存在すると考えています。短・中期的には、“有事のムード”、“代替資産”、“代替通貨”、中・長期的には“中国・インドの宝飾需要”、“中央銀行”が、いずれも常時、大なり小なり、金(ゴールド)市場に影響を与えていると考えています。

図:金市場に関わる5つのテーマ

(2)の“材料を点で見ない”ことは、これらの5つのテーマに関わる材料がいずれも常に、金(ゴールド)相場に影響を与えていると意識すること、です。そして、(3)の“複数の材料を同時に意識する”は、これらのテーマが及ぼす影響を“足し引き”すること、です。

5つのテーマのうち、特に短・中期的な視点では、“有事のムード”、“代替資産”、“代替通貨”の3つが重要です。

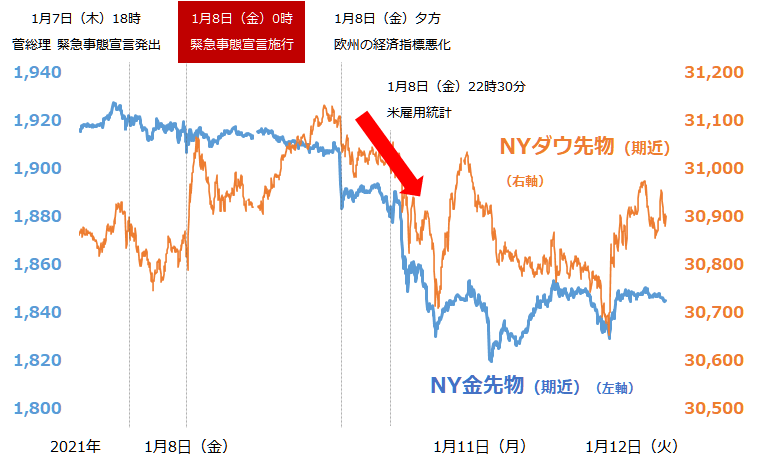

以下は、緊急事態宣言が発出された日(2021年1月7日)の夕方から、1月12日(火)未明までの、世界の金(ゴールド)相場の指標の一つであるNY金先物と、NYダウ先物(米国の主要株価指数)の推移です。

図:NY金とNYダウ先物の推移

単位:NY金先物 ドル/トロイオンス

NYダウは、日本で緊急事態宣言が発出・施行された時間帯、やや反発していましたが、8日夕方、ドイツとフランスの景況感を示す複数の経済指標が弱い内容だったことを受けて反落に転じ、その後の米雇用統計も弱い内容だったことを受けて下げ幅を拡大しました。

1月8日(金)の夕方からその日の取引終了時点まで、NY金先物とNYダウは、ともに下落していたわけです。株安は“代替資産”の側面で金(ゴールド)相場の上昇要因になり得ますが、この時間帯は“株安・金安”が起きていました。

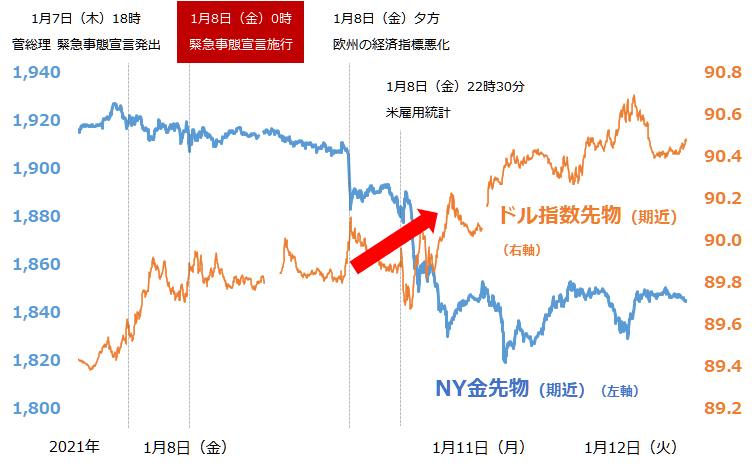

それでは、日本で緊急事態宣言が発出・施行された時間帯以降の、金(ゴールド)相場の下落の直接的な要因は何だったのでしょうか? 以下は、NY金先物とドル指数先物(ドルの複数の主要国通貨に対する強弱を示す指数)の推移です。

図:NY金先物とドル指数先物の推移

単位:NY金先物 ドル/トロイオンス

金(ゴールド)価格が下落した1月8日(金)の夕方、ドル(ドル指数)が反発色を強めていました。米雇用統計の発表時、一時反落する場面がみられたものの、数時間後には同統計発表前を上回る水準まで反発しました。

1月8日(金)の緊急事態宣言発出後、“有事のムード”と、株安という“代替資産”起因の上昇要因がありながら、金(ゴールド)価格が下落したのは、これらの上昇要因を打ち消して余りある下落要因(この場合は、ドル高という“代替通貨”起因の下落要因)が、存在したため、と考えられます。

この時間帯のドル高は、ドイツとフランスの景況感を示す複数の経済指標および米雇用統計が弱い内容だったことを受け、昨年2月から3月にかけて発生した“新型コロナ・ショック”時に発生した“ドルの現金化”のような、リスク回避のドル買いが進行したことで発生したと考えられます。

“有事のムード”が強まっていたり、株安による“代替資産”起因の価格上昇要因があったりする中で、金(ゴールド)価格が下落したとしても、“有事のムード”、“代替資産”、“代替通貨”の3つを俯瞰(ふかん)し、これらの影響を足し引きすることで、その下落を説明することができます。

金投資家として、2歩目、3歩目、そしてそれ以降、スキルをアップさせながら、何年も、そして何十年も、長く、歩みを進めていくためには、(1) 過去の常識にとらわれない、(2) 材料を点でとらえない、(3) 複数の材料を同時に意識する、この3点は必須中の必須スキルだと、筆者は思います。

一見すると、難しそうに思えるかもしれませんが、そんなことはありません。入ってくるニュースを、5つのテーマに分類しつつ、その時の、金(ドル建てゴールド)価格、そして米国の主要株価指数(NYダウやS&P500)とドル指数(あるいはユーロ/ドル)の動向を、観察するだけです。

円建ての金(ゴールド)やそれに連動する金融商品に投資をしている場合は、上記に、ドル/円を加えます。

必須スキルの3点ができれば、現代の金(ゴールド)市場の値動きを説明できないケースは、ほとんどないと、筆者は考えています。逆に、この3点をおろそかにし、“有事のムード”や“イメージ”だけに頼っていては、いつまでたっても、1月8日の金(ゴールド)価格の下落を説明することはできないでしょう。

2021年は引き続き、コロナ禍ということもあり、2019年以前(コロナ前)よりも、時間の流れが速くなることが予想されます。そして、さまざまな分野で、2020年と同様あるいはそれ以上に、“常識外”“想定外”が発生することが、予想されます。

このような、変化に富んだ年だからこそ、金投資家としてのスキルを大幅にアップさせることができるチャンスなのだと思います。今回述べた、現代の金(ゴールド)相場を読み解く上での基本を忠実に実践することで、必ずや、スキルアップすることができると、筆者は信じています。

※2021年の金(ゴールド)相場の見通しを「金(ゴールド)市場2021年10大予測:2021年の年末、2,100ドル超えも?!」 で述べています。

[参考]貴金属の具体的な投資商品

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金・金ミニ・金スポット・白金・白金ミニ・白金スポット・銀・パラジウム

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)