毎週金曜日夕方掲載

本レポートに掲載した銘柄:信越化学工業(4063)、SUMCO(3436)

特集1:シリコンウェハ業界

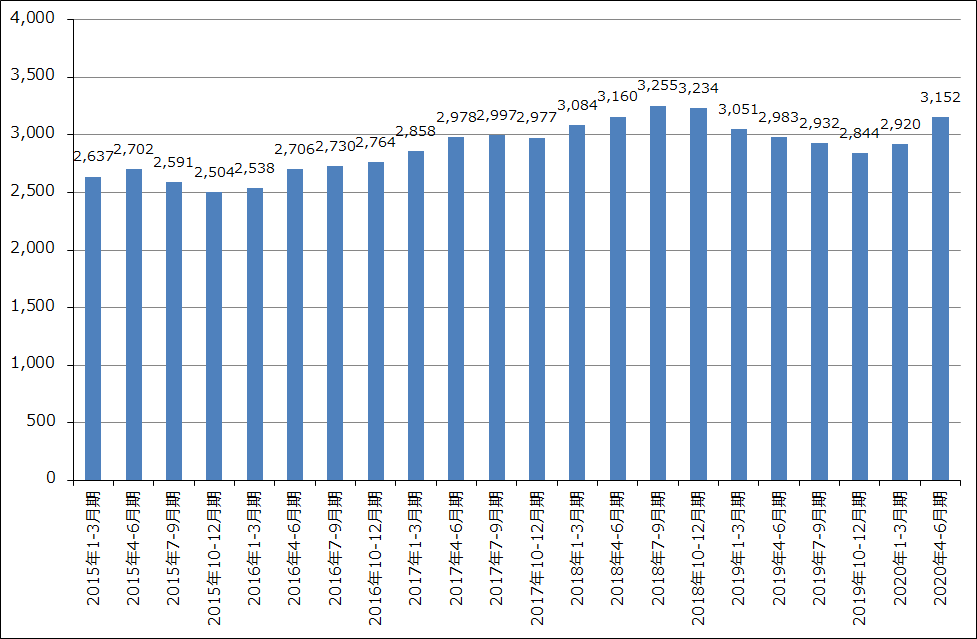

1.2020年4-6月期の半導体シリコンウェハ世界出荷面積は、1-3月期比7.9%増

今回の特集1は、シリコンウェハ業界です。

半導体シリコンウェハの2020年4-6月期出荷面積は、31億5,200万平方インチ(前年比5.7%増、前期比(2020年1-3月期比)7.9%増)となりました。2020年1-3月期の29億2,000万平方インチ(前年比4.3%減、前期比2.7%増)から順調に増加しました。

主力の300ミリウェハのうち、約40%を占めるロジック向けが最先端品(おおむね10ナノ以下のデザインルール向け)中心に前期比で順調に伸びました。約60%を占めるメモリ向けはDRAMの需給悪化が響きましたが、NAND向けが増加したため、前期比では横ばいを維持しました。

また、新型コロナウイルス感染症によるサプライチェーンの混乱を心配した大手半導体メーカーが、1-3月期、4-6月期とシリコンウェハの社内在庫を積み増したことも出荷面積の増加に寄与しました。(上位以外の)一部のシリコンウェハメーカーが汎用シリコンウェハ(最先端品以外)の値下げを行い出荷を増やしたことも、業界全体の出荷面積増加に寄与したもようです。この結果、汎用品と業界全体での各社の市場シェアが2020年4-6月期は変動している可能性があります。

グラフ1 半導体用シリコンウェハの世界出荷面積:四半期ベース

出所:SEMIより楽天証券作成

注:ノンポリッシュドウェハを含む

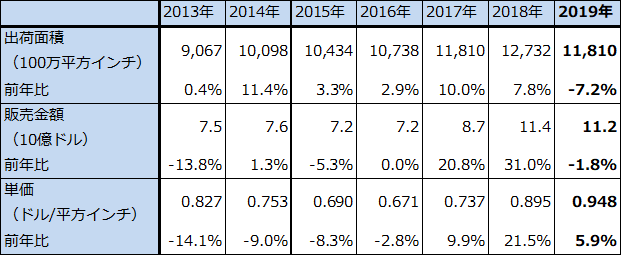

表1 半導体用シリコンウェハの世界出荷

注:ノンポリッシュドウェハを含む。

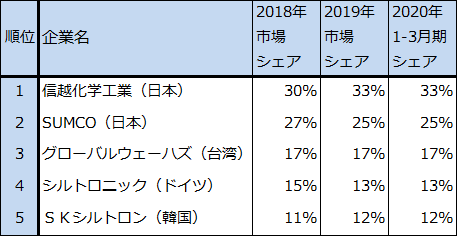

表2 半導体用シリコンウェハ業界の業界シェア(売上高ベース)

注:四捨五入のため合計が合わない場合がある。

2.価格動向:長期契約価格はじり高だが、スポット価格は緩やかな下落が続いている

300ミリウェハの長期契約価格(当該年の価格を前年以前に決める。翌年から3年間の価格を決める長期契約が標準になる)は、SUMCOのケースでは、2017年10-12月期に前年比20%値上げ、2018年10-12月期も前年比20%値上げが浸透し、2019年10-12月期は数%値上げしたと思われます。2020年も推定で2~4%程度上昇していると思われます(300ミリウェハの長期契約比率は、信越化学工業が90%以上、SUMCOが連結約80%、単独約90%。200ミリは、信越化学工業、SUMCOとも推定約50%)。信越化学工業の長期契約価格のトレンドもSUMCOとほぼ同じと思われます。

また、200ミリの2020年の長期契約価格は前年比横ばいと思われます。

2021年の長期契約比率は、信越化学工業、SUMCOともに、最終的には2020年と同じ水準になると思われます。2021年、2022年とも長期契約価格は、300ミリは年率数%上昇すると予想されます。これは5Gスマホ、テレワーク関連、データセンター向けの半導体需要増加が期待できることと、信越化学工業とSUMCO以外は量産できないとされる5ナノ、EUV対応の300ミリウェハの需要が増えると予想されるためです。200ミリは横ばいと予想されます。

一方スポット価格(四半期ごとに値決めする。需給によって価格が変動する)は、300ミリ、200ミリともに、緩やかな下落が続いています。スポット価格は、2018年10-12月期から2019年1-3月期にかけてピークを打った後下がり続けており、今も下げ止まっていません。長期契約価格に対してスポット価格が低い状況なので、スポット価格による購入者は長期契約はしません。シリコンウェハの需給関係が逼迫し、スポット価格が上昇に転じて長期契約価格を上回らない限り、スポット価格の購入者が長期契約を結ぶことはないと考えられます。

信越化学工業の半導体シリコン部門とSUMCOの業績トレンドに違いが出ていますが(信越化学工業は上向きに転じているが、SUMCOは横ばいから減益に転じつつある)、この理由の一つは、信越化学工業よりも長期契約比率が低いSUMCOがスポット価格下落の影響を受けているためです。

3.最先端品の生産がますます難しくなっている

シリコンウェハの中でも最先端品である10ナノ、7ナノ、5ナノ用ウェハ(ロジック向けエピタキシャルウェハ)の生産数量、生産金額の比率が、信越化学工業、SUMCOで高まっていると思われます。特に5ナノは、ビッグノード(生産力の大きい微細化世代)と言われており、今年10月発売と予想される新型iPhoneを皮切りに、5Gスマホ、パソコン、データセンターなど様々な最先端分野で数多く使われると予想されます。

ところが、10ナノ以下の最先端ウェハの量産に成功しているのは、信越化学工業とSUMCOの2社だけです。ただし、SUMCOでは最先端品は歩留まりが悪く、今のところは量産が難しいとしています。信越化学工業は先端品の歩留まりについてコメントしていませんが、信越化学の半導体シリコン事業の営業利益率が2020年1-3月期33.9%から4-6月期40.6%と高水準で更に高くなったのに対して、SUMCOの全社営業利益が同じく16.1%→15.4%とやや低下したのは、信越化学工業では300ミリと先端品の比率が高いこと、価格の高い長期契約比率がSUMCOよりも高いことに加え、需要が旺盛な最先端品の歩留まりがSUMCOよりも良いことによる可能性があります。

最先端品の需要好調は今後も続くと予想されるため、量産が継続するにしたがって歩留まりも改善する可能性があります。そのため、2021年、2022年と最先端ウェハの採算が改善し、信越化学工業の半導体シリコン事業、SUMCOの業績が改善する可能性があります。この可能性は、後述の信越化学工業、SUMCOの楽天証券来期業績予想には十分織り込まれていませんが、今後期待したいことです。

4.注目銘柄

信越化学工業

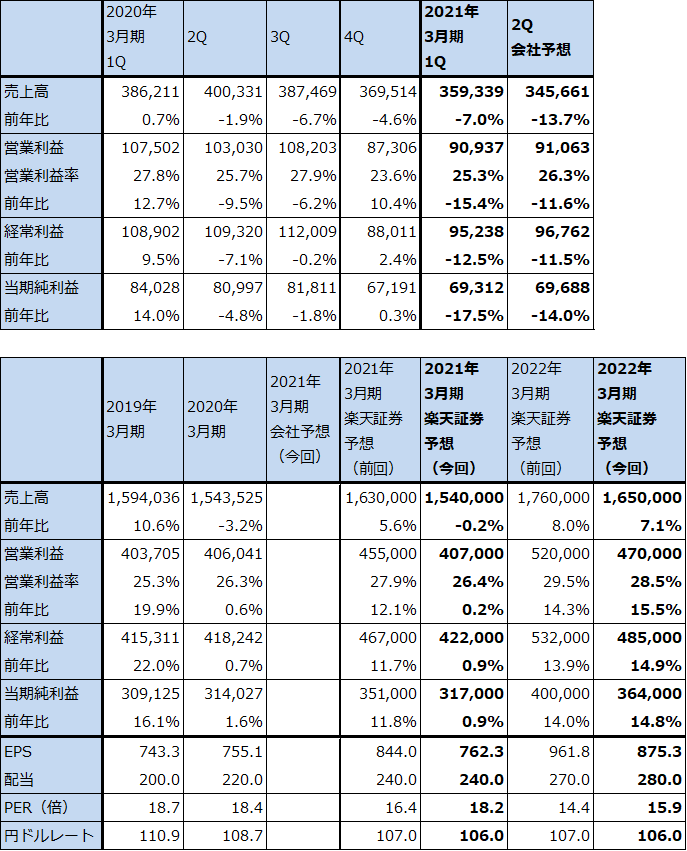

1)2021年3月期1Qは7.0%減収、15.4%営業減益

信越化学工業の2021年3月期1Q(2020年4-6月期)は、売上高3593億3900万円(前年比7.0%減)、営業利益909億3700万円(同15.4%減)となりました。全セグメントが前年比で営業減益になりました。ただし、前期比(前4Q比)では、塩ビ・化成品、半導体シリコンが営業増益になっており、今後はこの2事業が業績回復をけん引すると思われます。

会社側は前期2020年3月期決算発表時に新型コロナウイルス禍を理由に開示しなかった今期2021年3月期業績予想について、今上期についてのみ開示しました。それによれば今上期(2021年3月期1-2Q累計)会社予想は、売上高7,050億円(前年比10.4%減)、営業利益1,820億円(同13.6%減)です。

表3 信越化学工業の業績

発行済み株数 415,874千株

時価総額 5,772,331百万円(2020/9/10)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)