Money Hack2低金利は長く続く

8月27日、米国の中央銀行であるFRB(米連邦準備制度理事会)のジェローム・パウエル議長は、FRBが政策金利を決定する際に援用するフレームワーク(=考え方の枠組み)の変更を発表しました。これは数年にわたって検討されてきました。

新しい考え方は「将来のインフレを未然に防ぐ意図での早い段階での利上げは、もうしない」というものです。

この決定に関しては、もう少し言葉を足して説明する必要があるでしょう。

かつてFRBは「インフレが起きてしまった時に慌ててFRBが利上げしているようでは、もう遅い! なぜなら政策金利が物価抑制に効き目を現すのはタイムラグを伴うから」と考えていました。

だから、経済がスランプから抜け出すころには、FRBはもう「次の一手」を考えていて、機先を制するカタチで利上げに踏み切っていたのです。このようなアプローチは米国が高インフレに悩まされた1970~1980年代に強く支持された考え方です。

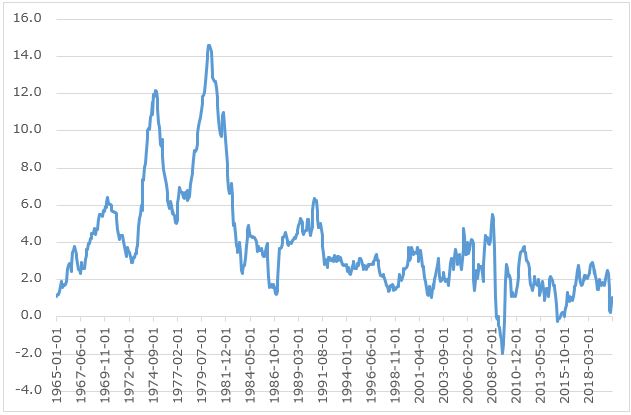

しかし近年は、下のチャートに見られるごとく、低インフレが常態化しました。

米国のインフレ率(前年比)

出所:セントルイスFRB

むしろあまり早い段階で利上げを開始すると、せっかく増え始めた雇用の伸びの腰を折るリスクがあるのです。

8月27日のFRBの声明は、この新しいルールを制度化する画期的な出来事でした。

では、我々一般の投資家の目線から、FRBのこの方針変更はどのような意味を持つのでしょうか。それは「FRBは景気が強くなり始めても、おいそれとは利上げに踏み切らない。粘れるだけ粘ることにした。だから投資家の側としても株式市場に見切りをつけるタイミングに関してはできるだけ引き延ばした方がいい」ことを意味します。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)